Sercan BAKAÇ

Vergi Müfettişi

[email protected]

ÖZET

İşverenler, işletmelerinde istihdam ettikleri personellerine maaş ödemelerini banka kanalıyla gerçekleştirmektedirler. Bankalar da maaş ödemelerinin kendi bankalarından gerçekleştirilmesi için işletmelerde çalışan personel sayısı ve maaş tutarına göre işletmelerle uzun süreli sözleşme yapmak istemektedirler. Bankalar bu şekilde kendi hizmetlerini sunacak müşteri sayısını artırmayı, nakit akışlarını güçlendirmeyi ve karlılığı yükseltmeyi hedeflemektedirler. Bu nedenle yarış içerisine giren bankalar, mevcut ve potansiyel müşterilerini diğer bankalara kaptırmamak için belli dönemlerde “promosyon” adı altında ödeme gerçekleştirmektedirler. Banka promosyon ödemeleri, çalışanlara doğrudan yapıldığı gibi işletmeler aracılığıyla yapılmaktadır. Bununla birlikte banka promosyonu işletmelerce gelir olarak da kaydedilebilmektedir. Bu yazımızda promosyonun ne olduğu açıklandıktan sonra banka promosyonlarının çalışanlara veya işletmelere (şahıs veya kurum) verilmesi durumlarında Katma Değer Vergisine (KDV) tabi olup olmadığı ve KDV Uygulama Genel Tebliği (KDVUGT) kapsamında tevkifat uygulamasının ve KDV iadesinin hangi durumda gerçekleşeceği yönünde açıklamalar yer almaktadır.

1. Promosyon Nedir?

Fransızca’ da “promotion” kelimesi dilimize promosyon olarak çevrilmiştir. Türk Dil Kurumu’na göre promosyon, “özendirmek” anlamına gelmektedir. Bununla birlikte promosyon “firma, kurum, dernek, parti vb. kuruluşların kendi hedef kitlelerinin ilgisini çekmek için üzerlerine adlarını, logolarını vd. yazdırarak armağan ettiği ürün” anlamına da gelmektedir. Dolasıyla promosyon, firmaların kendilerini ya da ürünlerini tanıtmak ve müşterilerinin beğenisine sunmak için kullandığı yöntem olarak ifade edilmektedir. [1][2]

2. Banka Promosyonlarının KDV Karşısındaki Durumu

Ücret, Prim, İkramiye ve Bu Nitelikteki Her Türlü İstihkakın Bankalar Aracılığı ile Ödenmesine Dair Yönetmeliğin 10. maddesine göre işyeri ve işletmelerinde İş Kanunu hükümlerinin uygulandığı işverenler ve üçüncü kişilerin, Türkiye genelinde çalıştırdıkları işçi sayısının en az 5 ve daha fazla çalışan istihdam eden işverenlerin bu ödemelerini bankalar aracılığıyla yapmaları yükümlü kılınmıştır.[3] Bankalar da nakit akışlarını güçlendirmek, karlılığını artırmak, banka ve kredi kartı vb. diğer hizmetlerini müşterilerine sunmak, mevcut ve potansiyel müşterilerini diğer bankalara kaptırmamak için yapılan sözleşmeler kapsamında belli dönemlerde “promosyon” adı altında müşterilerine ödeme yapmaktadırlar.

3065 sayılı Katma Değer Vergisi Kanununun 1/1 inci maddesinde, Türkiye’ deki ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesinde yapılan teslim ve hizmetlerin KDV’ ye tabi olduğu aynı kanunun 4. maddesinde hizmetin, teslim ve teslim sayılan haller ile mal ithalatı dışında kalan işlemler olduğu; bu işlemlerin, bir şeyi yapmak, işlemek, meydana getirmek, imal etmek, onarmak, temizlemek, muhafaza etmek, hazırlamak, değerlendirmek, kiralamak, bir şeyi yapmamayı taahhüt etmek gibi şekillerde gerçekleşebileceği şeklinde ifade edilmiştir.

KDVK’nın 20. maddesinde, teslim ve hizmet işlemlerinde matrahın, bu işlemlerin karşılığını teşkil eden bedel olduğu, bedel deyiminin ise, malı teslim alan veya kendisine hizmet yapılan veyahut bunlar adına hareket edenlerden bu işlemler karşılığında her ne suretle olursa olsun alınan veya bunlarca borçlanılan para, mal ve diğer suretlerde sağlanan ve para ile temsil edilebilen menfaat, hizmet ve değerler toplamını ifade ettiği, hüküm altına alınmıştır.

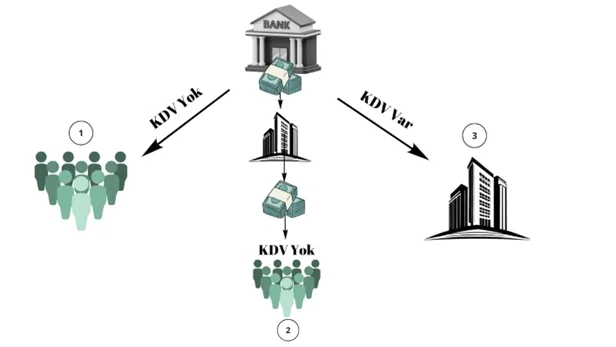

Bu durumda banka promosyonlarının KDV’ye tabi olup olmadığı hususunda karşımıza üç durum ortaya çıkmaktır;

1. Promosyon, banka tarafından doğrudan çalışanlara yapılması durumunda KDV’ye tabi olmayacaktır.

2. Banka, promosyon tutarını işletmeye aktarıp işletme de bu tutarı yasal defterine gelir olarak kaydetmeden çalışanlarına aynen aktarması durumunda KDV’ye tabi olmayacaktır.

3. Promosyon ödemeleri üzerinden işletmelerin komisyon alması veya promosyon ödemesinin bir kısmının işletmelere yapılması ve işletmelerin de gelir kaydetmesi durumlarında; işletmelere yapılacak promosyon ödemesi veya söz konusu komisyon tutarı KDV’ye tabi olacaktır.

Üçüncü durumda yani işletmelere yapılacak promosyon ödemesi veya söz konusu komisyon tutarı üzerinden işletmeler tarafından bankalara fatura düzenlenip KDV hesaplanması gerekmektedir.

Bununla birlikte promosyon ödemelerinin işletmelerin kazanca dahil edilip sonra çalışanlara ödeme yapılması durumunda söz konusu ödemelerin banka promosyonu olarak değil ücret kabul edilerek 193 Sayılı Gelir Vergisi Kanununun 61, 94, 103 ve 104. maddelerine göre gelir vergisi tevkifatına tabi tutulması gerekmektedir.

3. Banka Promosyonlarında KDV Tevkifat Uygulaması

Vergi alacağının emniyet altına alınması amacıyla vergiye tabi işlemlere taraf olanları vergi alacağının ödenmesine yönelik KDVK’nın 9/1 maddesi gereği vergi sorumlularına kısmi tevkifat yapma zorunluluğu getirilmiştir. Kısmi tevkifat uygulamasına ilişkin usul ve esaslara yönelik açıklamalar KDV Genel Uygulama Tebliği’nde belirtilmiştir. Ancak banka promosyon ödemelerine ilişkin tebliğde özel bir bölüm ve açıklama bulunmadığından tevkifat uygulaması söz konusu tebliğin 2.1.3.2.13 “ Diğer Hizmetler” başlıklı bölümünde yer alan açıklamalara göre göre gerçekleştirilmesi gerekmektedir. Söz konusu tebliğin 2.1.3.2.13 “ Diğer Hizmetler” başlıklı bölümümde yer alan açıklamalardan banka promosyonu alan ve işletmelerine gelir olarak kaydeden KDV mükellefleri tarafından, bankalara fatura düzenlenmesi ve 5/10 oranında KDV tevkifatına tabi tutulması gerektiği anlaşılmaktadır. Dolayısıyla banka tarafından işletmelere ödenen promosyonların işletmelerce gelir kaydedilmesi halinde, söz konusu işletmeler tarafından bankaya fatura düzenlenmesi, %20 oranında KDV hesaplanması ve 5/10 oranında tevkifat uygulanması gerekmektedir.

Gelir İdaresi Başkanlığının banka promosyonuyla alakalı vermiş olduğu en güncel özelgede özetle “Buna göre, Şirketiniz çalışanlarının maaşlarının bankaya yatırılması işlemine bağlı olarak banka tarafından personelinize yapılacak promosyon ödemeleri KDV’ ye tabi bulunmamaktadır.

Öte yandan, promosyon ödemeleri üzerinden Şirketiniz tarafından komisyon alınması veya promosyon ödemelerinin Şirketinize yapılması halinde, serbest bölgelerde verilen hizmet kapsamında değerlendirilmesi mümkün olmayan söz konusu ödemelere ilişkin düzenlenecek faturalarda %18 oranında KDV hesaplanması ve söz konusu faturalarda Tebliğin (I/C-2.1.3.2.13. ) bölümü uyarınca (5/10) oranında KDV tevkifatı uygulanması gerekmektedir.” şeklinde ifade edilmiştir.” (Antalya Vergi Dairesi Başkanlığının 19/09/2022 tarih ve E-76464994-130[KDV.2021.390]-231790 Sayılı Özelgesi) [4]

4. Banka Promosyonlarına İlişkin KDV İadesi

Tevkifat uygulamasından doğan KDV alacaklarının mükellefe iade edilebilmesi için, satıcının tevkifat uygulanmayan KDV tutarını 1 No.lu KDV Beyannamesi ile beyan etmiş olması, alıcının da yaptığı tevkifatla ilgili 2 No.lu KDV Beyannamesini vergi dairesine vermiş olması zorunludur. İade taleplerinin yerine getirilmesinde, alıcı tarafından 2 No.lu KDV Beyannamesi ile beyan edilen ve tahakkuk ettirilen KDV’ nin ödenmiş olması şarttır.

İşletmelerin iade talebinde bulunulabilmeleri için iade tutarının yer aldığı, ilgili dönem KDV beyannamesi ve eki “Kısmi Tevkifat Uygulaması Kapsamındaki İşlemlere Ait Bildirim” in verilmiş olması zorunludur.

Ayrıca söz konusu KDVUGT gereği tevkifat uygulamasından kaynaklanan iade taleplerinde aşağıda yer alan belgelerin bağlı bulundukları vergi dairesine ibraz edilmesi gerekmektedir:

1. 429 Seri No.lu Vergi Usul Kanunu Genel Tebliğinde belirtilen standart iade talep dilekçesi ve internet vergi dairesi aracılığı ile gönderilen listelere ait internet vergi dairesi liste alındısı,

2. Tevkifatlı işlemlerin gerçekleştiği döneme ilişkin indirilecek KDV listesi,

3. Tevkifat uygulanan işleme ilişkin satış faturalarının dökümünü gösteren liste.

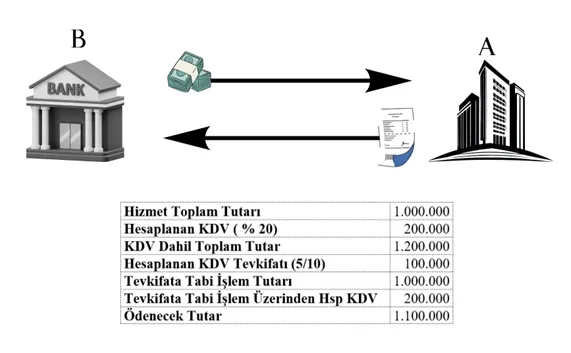

Örnek: A Ltd. Şti. bünyesinde 500 çalışanı bulunmaktadır. Şirket, ücret ödemelerinin banka üzerinden gerçekleştirilmesi için B bankası ile 3 yıl sözleşme imzalamıştır. Sözleşmeye göre B bankası bir defaya mahsus olmak üzere A Ltd. Şti’ ye Eylül/2024 döneminde 1.000.000 TL promosyon ödemesi konusunda anlaşmışlardır.

A Ltd. Şti. 1.000.000 TL’ yi şirketin gelir hesaplarına dahil etmiştir. Dolayısıyla bu durumda A şirketi, B Bankasına düzenleyeceği fatura aşağıdaki şekilde olması gerekmektedir.

Mükellef kurum A Ltd. Şti. tevkifattan kaynaklanan KDV iadesi için KDVUGT’de yer alan tüm şartları yerine getirmesi durumunda nakden veya mahsuben iade alması mümkündür.

| |

B Bankası |

A Ltd. Şti. |

| Beyanname Türü |

KDV Tevkifatı ile Beyan (9015 Vergi Kodu) |

1 No.lu KDV ile Beyan |

| Beyan Edilmesi Gereken KDV Tutarı |

100.000 |

100.000 |

| İade Talep Edilecek KDV Tutarı |

YOK |

100.000 |

4.1. Mahsuben veya Nakden İade Talebi

Mükelleflerin banka promosyonları ile ilgili 10.000 TL’yi aşmayan mahsuben veya nakden iade talepleri vergi inceleme raporu, YMM raporu ve teminat aranılmaksızın yerine getirilir.

10.000 TL ve üzerindeki mahsuben iade talepleri vergi inceleme raporu veya YMM raporuna göre yerine getirilir. İadenin YMM raporu ile talep edilmesi ve bu iadenin 10.000 TL’yi aşan kısmı için teminat verilmesi halinde mükellefin iade talebi yerine getirilir ve teminat, YMM raporu sonucuna göre çözülür.

10.000 TL ve üzerindeki nakden iade talepleri ise vergi inceleme raporu sonucuna göre veya YMM raporu ile yerine getirilir 10.000 TL’yi aşan kısım için teminat verilmesi halinde teminat, vergi inceleme raporu sonucuna göre veya YMM raporu ile çözülür.

Sonuç

Banka promosyonları bankalar tarafından doğrudan veya işletmeler aracılığıyla çalışanlara aynen verilmesi durumunda söz konusu tutarlar KDV tabi olmayacaktır ancak banka promosyonların işletmelerce gelir olarak kaydedilmesi durumunda ödenen banka promosyon tutarı KDV’ ye tabi olacaktır. Dolayısıyla banka promosyonu alan işletmeler, promosyon ödemesi yapan bankaya fatura düzenlemesi ve 5/10 oranında tevkifat yapılması gerekmektedir. Tevkif edilen KDV tutarının işletmelere iadesi ise yukarıda yer alan açıklamalar, KDV Uygulama Genel Tebliğinde yer alan şartların sağlanması ve işletmelerce iade talep edilmesi durumunda mümkündür.

Ayrıca promosyon ödemelerinin işletmelerin kazanca dahil edilip sonra çalışanlara ödeme yapılması durumunda söz konusu ödemelerin ücret kabul edilerek Gelir Vergisi Kanununun 61, 94, 103 ve 104. maddelerine göre gelir vergisi tevkifatına tabi olduğu bilinmesi gerekmektedir.

Kaynakça:

– 193 sayılı Gelir Vergisi Kanunu

– 3065 sayılı Katma Değer Vergisi Kanunu

– KDV Uygulama Genel Tebliği

– Ücret, Prim, İkramiye ve Bu Nitelikteki Her Türlü İstihkakın Bankalar Aracılığı ile Ödenmesine Dair Yönetmelik

– Antalya Vergi Dairesi Başkanlığının 19/09/2022 tarih ve E-76464994-130[KDV.2021.390]-231790 Sayılı Özelgesi

– https://tr.wikipedia.org/wiki/Promosyon (Erişim Tarihi: 26.09.2024)

– https://sozluk.gov.tr/

Dipnotlar:

[1] https://tr.wikipedia.org/wiki/Promosyon (Erişim Tarihi: 26.09.2024)

[2] https://sozluk.gov.tr/ (Erişim Tarihi: 26.09.2024)

[3] Ücret, Prim, İkramiye ve Bu Nitelikteki Her Türlü İstihkakın Bankalar Aracılığıyla Ödenmesine Dair Yönetmelik

[4] Antalya Vergi Dairesi Başkanlığının 19/09/2022 tarih ve E-76464994-130[KDV.2021.390]-231790 Sayılı Özelgesi

Bu makalenin tüm hakları www.alomaliye.com’a aittir. İktibas belirtilmeden ve linkimiz verilmeden (kaynak belirtilmeden) tamamı ya da bir kısmı herhangi bir ortamda (yazılı-görsel-işitsel-sanal-bulut-eğitim vb. ortamlar) kullanılamaz. Aksi kullanımlarda gerekli yasal işlemler yapılır.