Uzlaşma Müessesine Genel Bir Bakış

Sercan BAKAÇ

Vergi Müfettişi

[email protected]

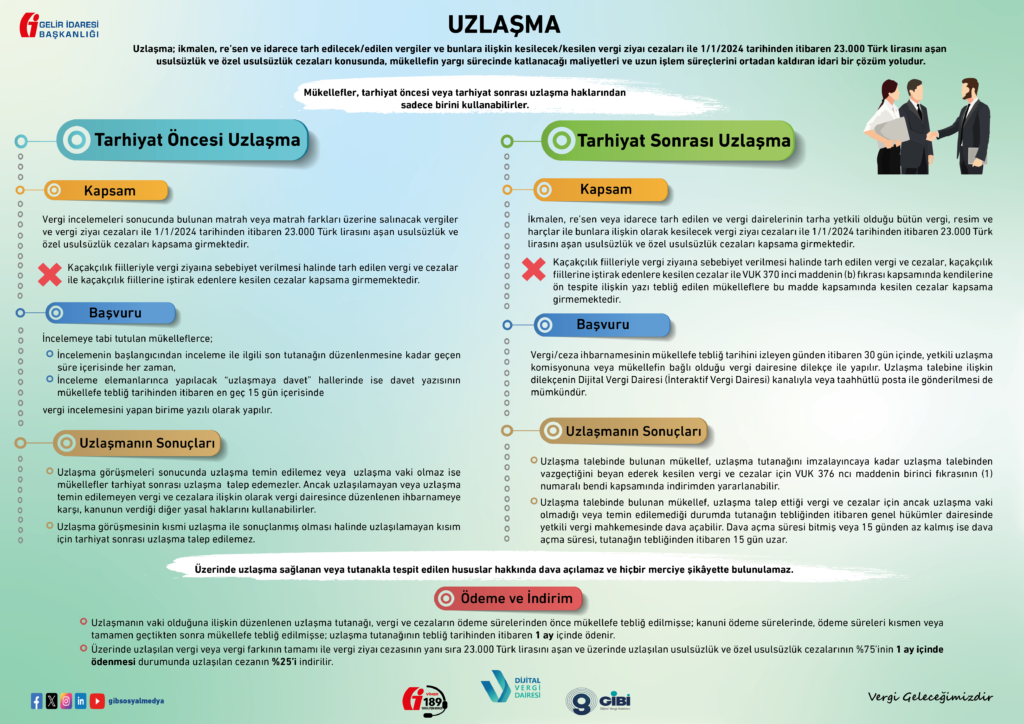

Uzlaşma müessesi yeni bir uygulama olmayıp 19.02.1963 tarih ve 205 sayılı kanunla 213 sayılı Vergi Usul Kanunu’na eklenmiş yapılan değişiklilerle birlikte günümüze kadar uygulanmış ve uygulaması halen devam etmektedir. Basit bir anlatım ile uzlaşma; mükelleflerin mahkemeye yoluna gitmeden anlaşmazlığı idare ile uzlaşarak çözüme kavuşturmaktır. Gelir İdaresi Başkanlığı tarafından bu hafta içerisinde tarhiyat öncesi ve sonrası uzlaşma broşürleri yayımlarken diğer yandan kamuoyunda uzlaşma müessesinin kaldırılacağı yönünde haberlere yer verilmiş ve sosyal medyada birçok paylaşım yapılmıştır.

Bu yazımızda uzlaşmanın ne olduğu, uzlaşmanın amacı, uzlaşma türleri ve uzlaşma müessesinin kaldırılması durumunda karşılaşılacak sorunlar ele alınacaktır.

1. Uzlaşma Nedir?

Uzlaşma, mükelleflerin ikmalen, re’sen ve idarece tarh edilecek/edilen vergiler ve bunlara ilişkin kesilecek/kesilen vergi ziyaı cezaları konusunda yargı yoluna başvurmadan, vergi idaresi ile anlaşmak amacıyla başvurabilecekleri idari bir çözüm yoludur.

VUK’un Ek-1 maddesinde;

– Vergi ziyaına sebebiyet verilmesinin kanun hükümlerine yeterince nüfuz edilememesi,

– VUK’un 369. maddede yazılı yanılmadan kaynaklanması,

– VUK’un 116, 117 ve 118’inci maddelerinde yazılı vergi hataları ile bunun dışında her türlü maddi hata bulunması,

– Yargı kararları ile idarenin ihtilaf konusu olayda görüş farklılığının olduğunun ileri sürülmesi durumlarında idare bu bölümde yer alan hükümler çerçevesinde mükellefler ile uzlaşabilir, hükmü yer almaktadır. (213 Sayılı Vergi Usul Kanunu) [1]

Mükellefler, vergi kanunlarında yer alan düzenlemelerin yorumlamasında; idare ile görüş ayrılığına düştüğü veya idarenin düzenlemeleri yanlış uyguladığı yönünde kanaatleri varsa zaten tarh edilen vergi ve cezaları doğrudan dava konusu ederek yargı yolunu tercih etmektedirler. Ancak mükellefler yukarıda sayılan durumlarda ve vergi kanunlarına bilerek ya da bilmeyerek aykırı bir şekilde hareket ettiklerini kabul ettikleri durumlarda uzlaşma yolunu tercih edebilmektedirler.

2. Uzlaşma Türleri Nelerdir?

- Tarhiyat Öncesi Uzlaşma: Haklarında vergi incelemesine başlanmış mükelleflerin, bu inceleme kapsamında kendilerine vergi tarh edilmeden ve vergi ziyaı cezası kesilmeden önce kullanabilecekleri bir haktır. (Tarhiyat Öncesi Uzlaşma Yönetmeliği) [2]

(Kaçakçılık suçlarından dolayı 3 kat vergi ziyaı cezası kesilecek vergiler ile bunlara ilişkin cezalar, kaçakçılık suçlarına iştirak nedeniyle vergi ziyaına sebebiyet verilmesi halinde kesilecek cezalar, vergi incelemesine dayanmaksızın bulunan matrah veya matrah farkları üzerinden tarh edilecek vergiler ile kesilecek vergi ziyaı cezası, usulsüzlük ve özel usulsüzlük cezaları tarhiyat öncesi uzlaşma kapsamı dışındadır.)

- Tarhiyat Sonrası Uzlaşma: Vergi daireleri tarafından mükellef adına ikmalen, re’sen veya idarece tarh edilen ve vergi dairelerinin tarha yetkili olduğu bütün vergi, resim ve harçlar ile bunlara ilişkin olarak kesilecek vergi ziyaı cezaları ile 1/1/2024 tarihinden itibaren 23.000 Türk Lirasını aşan usulsüzlük ve özel usulsüzlük cezaları girer. (Uzlaşma Yönetmeliği) [3]

(Kaçakçılık ve iştirak suçundan dolayı kesilen vergi ziyaı cezaları ile VUK’un 370. maddenin (b) fıkrası kapsamında kendilerine ön tespite ilişkin yazı tebliğ edilen mükelleflere mezkur maddeye göre kesilen cezalar tarhiyat sonrası uzlaşma kapsamı dışındadır.)

1/1/2024 tarihinden itibaren 23.000 Türk lirasını aşan usulsüzlük ve özel usulsüzlük cezaları da uzlaşma kapsamındadır. Ayrıca mükellef, tarhiyat öncesi veya tarhiyat sonrası uzlaşma haklarından sadece birini kullanabilirler.

Kaynak: Gelir İdaresi Başkanlığı

3. Uzlaşma Müessesindeki Kararlar Nelerdir?

Uzlaşma toplantısı sonucunda, komisyon mükelleflere uzlaşılacak oranı ve tutarı teklif eder. Bu durumda üç durum ortaya çıkmaktadır;

- Uzlaşmanın Vaki Olması: Uzlaşma görüşmesi sonunda, komisyonun teklifinin mükellefçe kabul edilmesi durumunda “uzlaşma vaki olmuş” yani gerçekleşmiş sayılır.

- Uzlaşmanın Vaki Olmaması: Uzlaşma görüşmesi sonucunda komisyonun teklifinin mükellef tarafından kabul edilmemesi halinde “uzlaşma vaki olmamış” sayılır.

- Uzlaşmanın Temin Edilememesi: Mükellefin; uzlaşma komisyonunun davetine katılmaması, uzlaşma görüşmesine geldiği halde uzlaşma tutanağını imzalamaması veya ihtirazi kayıtla imzalamak istemesi halinde “uzlaşma temin edilememiş” sayılır.

Örneğin; mükellef kurum A hakkında yapılan vergi inceleme sonucunda 2023 hesap dönemi hakkında kayıt dışı hasılat nedeniyle 1.000.000 TL Kurumlar Vergisi ve 1 kat vergi ziyaı cezası kesilmiştir. İnceleme sonucunda mükellef tarhiyat öncesi uzlaşma talep etmiştir. Uzlaşma sonucunda mükellef kurum adına tarh edilen vergi aslına indirim oranı uygulanmaksızın %80 indirim oranı ile vergi ziyaı cezasının 200.000 TL olması yönünde teklif edilmiş mükellef kurum temsilcisi de teklifi kabul etmiş ve uzlaşma vaki olmuştur. Ayrıca mükellef cezadan indirim müessesinden de yararlanmıştır. Bu durumda mükellefin ödemesi gereken tutarın hesaplaması aşağıdaki tabloda yer verilmiştir.

| |

Vergi Aslı |

Vergi Ziyaı Cezası |

Toplam Tutar |

| İnceleme Raporu Sonrası |

1.000.000 |

1.000.000 |

2.000.000 |

| Uzlaşma Sonrası |

1.000.000 |

200.000 |

1.200.000 |

| Cezadan İndirim Sonrası |

1.000.000 |

150.000* |

1.150.000** |

| * (VUK 376/2 şartları gerçekleşmesi durumunda)

** (Gecikme faizi ve gecikme zammı hesaba katılmamıştır.) |

Yukarıdaki tablodan da görüleceği üzere mükellef kurum uzlaşma yolunu tercih edip VUK 376/2’ den yaralandığı zaman 850.000 TL daha az ödeyecektir. Uzlaşma ile idare, verginin tahsilini hızlı bir şekilde gerçekleştirirken mükellef de uzlaşma müessesini tercih ederek yargı sürecinde uzun işlem süreçlerini ve katlanacağı maliyetleri ortadan kaldırmaktadır.

Vergi Denetim Kurulu 2023 faaliyet raporuna göre 2023 yılında 16.622 mükellef tarhiyat öncesi uzlaşma talep etmiştir. Gelir İdaresi Başkanlığının 2023 faaliyet raporuna göre Türkiye geneli tarhiyat sonrası uzlaşma dosya sayısı 43.708’ tür. Yani uzlaşma kapsamında toplamda 60.330 dosya açılmıştır. Uzlaşma müessesinin kaldırılması sonucunda hali hazırda iş yükü fazla olan vergi mahkemelerinin iş yükünü daha da artıracaktır. Ayrıca dava süreçlerin uzun sürmesi hem idare hem de mükellefler için zaman kaybı olacağı gibi verginin tahsilini güçleştirerek azaltacaktır.

Dipnotlar:

[1] 213 Sayılı Vergi Usul Kanunu

[2] Tarhiyat Öncesi Uzlaşma Yönetmeliği

[3] Uzlaşma Yönetmeliği

Bu makalenin tüm hakları www.alomaliye.com’a aittir. İktibas belirtilmeden ve linkimiz verilmeden (kaynak belirtilmeden) tamamı ya da bir kısmı herhangi bir ortamda (yazılı-görsel-işitsel-sanal-bulut-eğitim vb. ortamlar) kullanılamaz. Aksi kullanımlarda gerekli yasal işlemler yapılır.