Mehmet Ali BACAKSIZ

Vergi Dairesi Müdür V.

[email protected]

Yazar Hakkında

18/5/2017 tarihli ve 7020 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda ve Bir Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanunun 7’nci maddesiyle 6183 sayılı Kanun’a vergiye uyumlu mükelleflerin borçlarının tecili başlıklı 48/A maddesi eklenmiş ve “vergiye uyumlu mükelleflere” yönelik özel bir tecil uygulaması getirilmiştir. Bu uygulama ile tüm mükellefler için getirilen kısıtlı bir tecil uygulaması yanında, vergi ödevlerini zamanında yerine getiren ancak zor duruma düşen mükellefler için münferit tecil kolaylığı sağlanmıştır. Özetle bu uygulama genel tecil uygulamasının aksine mükellef odaklı hedeflerle vergi hukukuna eklenmiştir.

Bu kapsamda taksitlendirilebilecek alacaklar, Hazine ve Maliye Bakanlığı’na bağlı vergi daireleri tarafından takip edilen ve 213 sayılı Kanun kapsamına giren vergi, resim, harç ve vergi cezaları ile bu alacaklara bağlı gecikme faizi ve gecikme zammı ile sınırlı tutulmuştur. Dolayısıyla 48/A uygulamasının konu yönüyle daha dar nitelikli olduğunu söyleyebiliriz.

48/A kapsamında tecil uygulamasından faydalanılabilmesi için aşağıdaki koşulların bulunması gerekmektedir;

– Tecil başvuru tarihi itibarıyla ticari, zirai veya mesleki faaliyetleri nedeniyle aralıksız en az 3 yıl süreyle yıllık gelir veya kurumlar vergisi mükellefi olunması,

– Tecil başvuru tarihinden geriye doğru 3 yıla ait vergi beyannamelerinin kanuni sürelerinde verilmiş olması (Kanuni süresinde verilen bir beyannameye ilişkin olarak kanuni süresinden sonra düzeltme amacıyla veya pişmanlıkla verilen beyannameler bu şartın ihlali sayılmaz),

– Kapsama giren ve başvuru tarihi itibarıyla vadesi 1 yılı geçmemiş borcun, borç ödemede hüsnüniyet sahibi olunmasına rağmen ödenememiş olması gerekmektedir. Mükellefin borç ödemede hüsnüniyet sahibi olup olmadığı vergi kanunlarına uyum, borç ödeme alışkanlığı, vadesi 1 yılı geçmemiş borcun ödenmeme gerekçeleri gibi hususlara bakılarak tespit olunacaktır.

Yukarıda belirtilen koşullara ek olarak Kanun’un Hazine ve Maliye Bakanı’na verdiği yetkiye istinaden ilgili maddeden faydalanılabilmesi için;

– Mükellef (tüzel kişilerde kanuni temsilci) hakkında tecil talep tarihinden önceki 5 yıl içinde 213 sayılı Kanun’un 359’uncu maddesine göre kesinleşmiş mahkûmiyet kararının bulunmaması,

– Yıllık gelir vergisi/kurumlar vergisi yönünden faal mükellefiyetin bulunması,

– Asıl amme borçlusu olunması, (bu doğrultuda asıl amme borçlusu dışında kalan kefiller, şirket ortakları ve kanuni temsilciler gibi amme borçlusu sayılan kişiler, sorumlu oldukları tutarlar için madde hükmünden faydalanamayacaklardır)

– Tür olarak tecili uygun bulunan borçların tamamı için tecil talebinde bulunulması

koşulları getirilmiştir.

6183 sayılı Kanun’un 48/A maddesinin 3’üncü fıkrasında “Bu madde kapsamında tecil edilen alacaklara, 48’inci maddeye göre belirlenen oranda faiz tatbik edilir.” hükmü yer almaktadır. Buna göre, 48/A maddesi kapsamında tecil edilecek amme alacaklarına Kanun’un 48’inci maddesi kapsamında belirlenmiş olan faiz oranı esas alınarak faiz uygulanacaktır. Ancak, madde hükmü ile Bakanlar Kuruluna, çok zor durum halinin tespitinde kullanılacak kriterleri belirleme ve belirlenen kriterlere bağlı olarak tecil süresini ve faiz oranını farklılaştırma yetkisi verilmiştir. Bu doğrultuda uygulanacak yıllık tecil faiz oranı 22/1/2018 tarihli ve 2018/11284 sayılı Bakanlar Kurulu Kararı’nda yer alan “Tecil Süresi ve Faiz Oranı Belirleme Tablosu” kullanılmak suretiyle tespit olunacaktır.

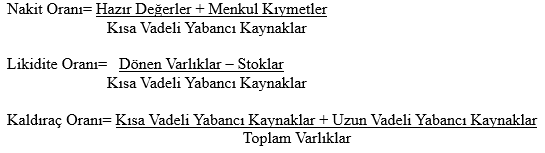

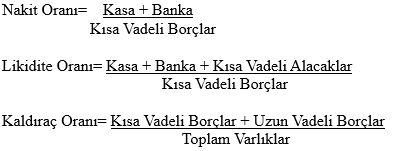

Kanunun 48/A maddesi kapsamında tecil talebinde bulunan mükelleflerin vermiş oldukları bilgi ve belgeler değerlendirilerek, nakit, likidite ve kaldıraç oranları tespit edilecektir. Değerlendirmeler sonucunda mükellefin madde hükmünden yararlanması için gerekli şartların varlığı anlaşıldığı takdirde, çok zor durum derecesine göre tecil ve taksitlendirme yapılabilecektir. Buna göre:

a) Bilanço esasına göre defter tutan yıllık gelir veya kurumlar vergisi mükelleflerinin çok zor durum halinin tespitinde kullanılacak mali göstergeler şu şekildedir:

b) İşletme/zirai işletme hesabı esasına göre defter tutan, ticari kazancı basit usulde tespit edilen ve serbest meslek kazanç defteri tutan mükelleflerin çok zor durum halinin tespitinde kullanılacak mali göstergeler ise şu şekildedir:

Söz konusu mali göstergeler vergi dairesi tarafından değerlendirilecektir. Değerlendirilme sonucu; nakit oranının 0,1 veya 0,1’den küçük, likidite oranının 0,7 veya 0,7’den küçük ve kaldıraç oranının 0,7 veya 0,7’den büyük olması ve bu şartların bir arada bulunması halinde mükelleflerin çok zor durumda oldukları kabul edilecektir. Çok zor durum derecesinin tespitinde ise Bakanlar Kurulu Kararı ile likidite ve kaldıraç oranlarının kullanılması uygun görülmüştür.

| Likidite Analizi Tablosu |

| Derece (L) |

Oran (X) |

| 1 |

0,7 ≥ X ≥ 0,6 |

| 2 |

0,6 > X ≥ 0,5 |

| 3 |

0,5 > X ≥ 0,4 |

| 4 |

0,4 > X ≥ 0,3 |

| 5 |

0,3 > X |

| Kaldıraç Analizi Tablosu |

| Derece (K) |

Oran (Y) |

| 1 |

0,7 ≤ Y ≤ 0,8 |

| 2 |

0,8 < Y ≤ 0,9 |

| 3 |

0,9 < Y ≤ 1 |

| 4 |

1 < Y ≤ 1,1 |

| 5 |

1,1 < Y |

Mükelleflerin, likidite ve kaldıraç analiz tablolarına göre ayrı ayrı tespit edilen dereceler toplanarak “Çok Zor Durum Derecesi” bulunacaktır. Bu dereceye göre azami tecil süresi ile 6183 sayılı Kanunun 48’inci maddesine göre belirlenen tecil faizinin (Yürürlükteki Tecil Faiz Oranı=TFO) belirli bir yüzdesi esas alınarak bulunan faiz oranı “Tecil Süresi ve Faiz Oranı Belirleme Tablosu”ndan tespit edilecektir.

| Tecil Süresi ve Faiz Oranı Belirleme Tablosu |

| Çok Zor Durum Derecesi (L+K) |

Azami Tecil Süresi |

Tecil Faizi Oranı |

|

2-3 |

18 aya kadar |

TFO x 0,75 |

| 12 aya kadar |

TFO x 0,7 |

| 6 aya kadar |

TFO x 0,65 |

|

4-5 |

24 aya kadar |

TFO x 0,7 |

| 18 aya kadar |

TFO x 0,6 |

| 12 aya kadar |

TFO x 0,5 |

| 6 aya kadar |

TFO x 0,4 |

|

6-7 |

36 aya kadar |

TFO x 0,7 |

| 24 aya kadar |

TFO x 0,6 |

| 18 aya kadar |

TFO x 0,5 |

| 12 aya kadar |

TFO x 0,4 |

| 6 aya kadar |

TFO x 0,3 |

|

8-9 |

48 aya kadar |

TFO x 0,6 |

| 36 aya kadar |

TFO x 0,5 |

| 24 aya kadar |

TFO x 0,4 |

| 18 aya kadar |

TFO x 0,3 |

| 12 aya kadar |

TFO x 0,2 |

| 6 aya kadar |

TFO x 0,1 |

|

10 |

60 aya kadar |

TFO x 0,5 |

| 48 aya kadar |

TFO x 0,4 |

| 36 aya kadar |

TFO x 0,3 |

| 24 aya kadar |

TFO x 0,2 |

| 18 aya kadar |

TFO x 0,15 |

| 12 aya kadar |

TFO x 0,1 |

| 6 aya kadar |

TFO x 0,05 |

48/A kapsamında tecil edilecek gecikme zammının, Türkiye İstatistik Kurumunun her ay için belirlediği Yurt İçi Üretici Fiyat Endeksinin (Yİ-ÜFE) aylık değişim oranları esas alınarak Yİ-ÜFE tutarı olarak hesaplanması uygun görülmüştür. Dolayısıyla tecil başvurusunda bulunulması üzerine tecil edilecek alacak aslına uygulanması gereken gecikme zammı yerine alacağın, vade tarihinden, tecil başvuru tarihine kadar (bu tarih hariç) geçen süre için Yİ-ÜFE aylık değişim oranları esas alınarak Yİ-ÜFE tutarı hesaplanacaktır.

48/A maddesi kapsamında tecil edilecek amme alacaklarının 500.000 TL’yi (bu tutar dahil) aşmaması halinde teminat aranılmaksızın tecil yapılması mümkün bulunmaktadır. Tecil edilecek amme alacağının toplam tutarının 500.000 TL’yi aşması durumunda, gösterilmesi zorunlu olan teminat tutarı 500.000 TL’yi aşan kısmın %25’i olacaktır. Ayrıca, alınacak teminat tutarının tespitinde, gecikme zammı yerine, Yİ-ÜFE tutarı dikkate alınacaktır.

Örnek 1: Keşan Vergi Dairesi mükellefi Alpaslan Bey 29/07/2023 tarihinde gelir (stopaj) vergisinden olan 2.000.000 TL borcunu 48/A maddesine göre 18 ay süreyle tecil ve taksitlendirilmesi amacıyla bağlı olduğu vergi dairesine müracaat etmiştir.(Örnekte, gecikme zammı yerine hesaplanması gereken Yİ-ÜFE tutarı ihmal edilmiştir).

Tecile yetkili makam tarafından yapılan değerlendirmede tecil başvuru tarihi itibarıyla mükellefin;

– Tecilini talep ettiği borcun 213 sayılı Kanun kapsamında olduğu ve vadesinden itibaren 1 yılı geçmediği,

– Ticari kazançtan dolayı son 3 yıldır aralıksız faal gelir vergisi mükellefiyetinin bulunduğu,

– Mükellefiyetinin olduğu vergi dairelerine tecil talep tarihi olan 29/07/2023 tarihinden geriye doğru 3’üncü yılın başladığı 29/07/2020 tarihinden itibaren 213 sayılı Kanun kapsamında verilmesi gereken tüm vergi beyannamelerini süresinde verdiği,

– Mükellefiyetinin olduğu vergi dairelerine 213 sayılı Kanun kapsamına giren ve vadesi tecil talep tarihi olan 29/07/2023 tarihinden geriye doğru 1inci yılın başladığı tarih olan 29/07/2022 öncesine ait herhangi bir borcunun bulunmadığı,

– 213 sayılı Kanunun 359’uncu maddesine göre son 5 yıl içinde hakkında verilmiş kesinleşmiş mahkûmiyet kararı bulunmadığı,

– İbraz ettiği bilgi ve belgeler ve vergi dairesinin yapmış olduğu araştırmalar sonucunda likidite oranının 0,65 ve kaldıraç oranının 0,80 olduğu tespit edilmiştir. Yine yapılan araştırmalarda borç ödemede hüsnüniyet sahibi olduğu görüldüğünden, talebinin madde kapsamında değerlendirilmesi için gerekli koşulların oluştuğu anlaşılmıştır. Bu doğrultuda mükellefin likidite oranı 0,65’in karşılığı olan 1 derecesi ile kaldıraç oranı 0,80’in karşılığı olan 2 derecesinin toplamı sonucunda çok zor durum derecesi 3 olarak tespit edilmiştir. Çok zor durum derecesi 3 olan mükellefler için belirlenen azami tecil süresi ve faiz oranları aşağıda yer almaktadır:

| Çok Zor Durum Derecesi (L+K) |

Azami Tecil Süresi |

Tecil Faizi Oranı |

|

2-3 |

18 aya kadar |

TFO x 0,75 |

| 12 aya kadar |

TFO x 0,7 |

| 6 aya kadar |

TFO x 0,65 |

Vergi Dairesi söz konusu borcun 12 ayda 12 eşit taksitte ödenmesini uygun bulmuştur. Bu durumda, tecil edilen borç için yürürlükteki tecil faiz oranının %70’i esas alınarak faiz hesaplanacaktır. Daha açık bir ifadeyle Temmuz 2022 itibarıyla yürürlükte olan yıllık tecil faiz oranının yüzde 70’i (yüzde 24’ün yüzde 70’i) yüzde 17 tecil faiz oranı olarak uygulanacaktır. Ayrıca, tecil edilen borç için asgari 2.000.000 – 500.000= 1.500.000 * %25= 375.000 TL teminat gösterilmesi gerekmektedir.

Bir diğer önemli husus 6183 sayılı Kanun’un 48/A maddesinin 10’uncu fıkrasında belirtilen ve tecil edilen amme alacağına karşılık haczedilmiş olan malın hangi hallerde amme borçlusu tarafından satışına izin verilebileceğine yöneliktir. İlgili hüküm “Tecil edilen amme alacağının 2.000.000 TL’yi (bu tutar dâhil) aşmaması, mahcuz malın 10’uncu maddenin 1’inci fıkrasının (5) numaralı bendinde sayılan mal olması ve bu Kanuna göre belirlenmiş değerinin %50’sinden aşağı olmamak üzere satış bedelinin %50’sinin tahsil dairesine ödenmesi şartıyla mahcuz malın satışına izin verilir. Bu takdirde, kalan tecilli borç tutarı için zorunlu teminat tutarını karşılayacak mahcuz mal ve/veya teminat bulunması şartıyla satılan mal üzerindeki haciz kaldırılır. Bu hüküm 2.000.000 TL’yi aşan tecilli borçlarda, değeri 2.000.000 TL’ye kadar olan mahcuz mallar için uygulanır.” şeklindedir.

İlgili hüküm kapsamında amme borçlusu tarafından satışına izin verilebilecek hacizli malın 6183 sayılı Kanun’un 10’uncu maddesinin 1inci fıkrasının (5) numaralı bendinde sayılan menkul veya gayrimenkul mallardan olması gerekmektedir. Bu kapsamda borçları tecil edilen mükellefin hacizli menkul veya gayrimenkul malları için satış izni alması halinde, vergi dairesince borçluya “söz konusu malın satışına hacizler baki kalmak şartıyla muvafakat edildiğine” yönelik bir yazı verilecek, bu malların resmi sicile kayıtlı olması halinde ise, söz konusu şerhi içerecek bir yazı ilgili sicile gönderilerek satışa muvafakat verildiği bildirilecektir. Mükellef tarafından, söz konusu malın maddede belirtilen şartlara uygun olarak satılması sonucunda satış bedelinden vergi dairesine gerekli ödemelerin yapılması ve tecil talebi üzerine hesaplanan zorunlu teminat tutarını karşılayacak mahcuz mal ve/veya teminat bulunması halinde satışa konu mal üzerindeki hacizler kaldırılacaktır.

Burada dikkat edilmesi gereken husus alacaklı tüm vergi dairelerine olan borçların tamamının tecil edildiği hallerde haciz tatbik eden vergi dairelerinin her birinin ayrı ayrı satışa izni vermesi hususudur. Lakin, satış bedelinden ödenecek tutar bu dairelerin alacaklarına yetmediği takdirde satış bedelinden ödenen tutar ilk haczi koyan vergi dairesi tarafından tahsil edilerek haczi bulunan tüm daireler arasında ödenmesi gereken tecilli alacak tutarı dikkate alınarak garameten taksim edilecektir.

Öte yandan 48/A maddesi kapsamında yapılan tecillerde öngörülen tecil şartlarına uyulmaması halinde tecil talep tarihinden itibaren 5 yıl geçmedikçe bu madde kapsamında tecil yapılmayacaktır. Bu hüküm, alacaklı vergi daireleri itibarıyla ayrı ayrı uygulanacaktır.

Son olarak genel tecil müessesi ve vergiye uyumlu mükellefler için getirilen tecil uygulamasını tablo üzerinde karşılaştırmalı olarak gösterelim:

Tablo: Genel tecil müessesi ve Vergiye Uyumlu Mükellefler için getirilen tecil uygulaması

| Temel Başlıklar |

Genel Tecil (48.md) |

Vergiye Uyumlu Mükellefler İçin Tecil (48/A md.) |

| Tecil Vadesi |

36 ay |

Çok zor durum derecesine göre 60 ay |

| Teminat Oranları |

Borcun 50 bin TL’yi aşan kısmın %50’si |

Borcun 500 bin TL’yi aşan kısmın %25’ |

| Tecil Faizi |

Kanunda belirtilen tecil faiz oranı |

Tecil faiz oranlarının çok zor durum derecesine ve vadeye göre 0,75 ile 0,005’i arasında değişen azaltılmış faiz oranları |

| Çok Zor Durum Şartı |

İdarece tespit |

Belirlenen rasyolara (nakit, likidite ve kaldıraç oranları) göre tespit |

| Çok Zor Durum Derecesi |

Sayısal bir dereceden ziyade idarece takdir kullanılması |

Çok zor durumda olan mükelleflerin kaldıraç ve likidite oranlarının toplanması ile tespiti |

Kaynakça

— 6183 sayılı AATUHK

— A-1 Tahsilat Genel Tebliği

— Bünyamin Çitil, Vergi Hukukunda Tecilin İhlalinin Ödeme ve Tahsil Kavramları İle İlişkisi ve Tahsil Zamanaşımına Etkisi, Sayıştay Dergisi, Sayı: 113.

— Mustafa Çolak, “Vergi Borçlarının Ödenmesinde Yapılandırma Yerine En İyi alternatif Düzenleme: Kolaylaştırılmış Tecil”, Yaklaşım Dergisi, Sayı: 322.

— İmren Peker-Emre Kılıçer, Vergi Hukuknda Yer Alan Tecil Düzenlemesinin Vergi Uyumu Kapsamında Değerlendirilmesi, Selçuk Zirvesi-2. Uluslararası Sosyal Bilimler Kongresi.

Bu makalenin tüm hakları www.alomaliye.com’a aittir. İktibas belirtilmeden ve linkimiz verilmeden (kaynak belirtilmeden) tamamı ya da bir kısmı herhangi bir ortamda (yazılı-görsel-işitsel-sanal-bulut-eğitim vb. ortamlar) kullanılamaz. Aksi kullanımlarda gerekli yasal işlemler yapılır.