İndirimli Oran Hazırlama Tablosunun Oluşturulmasında Devreden KDV

Zübeyir BÜYÜKYAKA

Vergi Dairesi Müdür Yardımcısı

[email protected]

5189 sayılı Cumhurbaşkanı Kararı ile 14.02.2022 tarihinden itibaren gıda ürünlerinin tamamı (I) sayılı liste çatısı altına alınarak toptan/perakende ayrımı olmaksızın %1 oranında KDV’ye tabi tutulmuştur. Bu oran düşüklüğü özellikle gıda firmalarının üzerinde kalan KDV’yi artırarak bu firmaların iade taleplerini artırıcı bir etki yapmıştır.

KDV Uygulama Genel Tebliğinde birbirini takip eden ‘’3. indirimli orana tabi işlemlerde iade uygulaması – 3.1. İade Tutarının Hesaplanması – 3.1.1. Yılı İçinde Talep Edilen Mahsuben İade Tutarının Hesaplanması’’ şeklinde başlıklar halinde düzenlenen indirimli orana tabi KDV iadesi ile ilgili olarak bu makalemizde’’ 3.1.1.Yılı İçerisinde Talep Edilen Mahsuben İade Tutarının Hesaplanması’’ başlığı altındaki hesaplamalara dair somut bir örnek (gümrük beyannameli mal ihracatının da bulunduğu kabul edilecek) verilerek ‘’… iadeye esas KDV tutarına ulaşılır. Bu tutar Ocak ayı devreden KDV tutarı ile karşılaştırılır. Karşılaştırmada devreden vergi tutarı olarak şayet aynı dönemde iade talep edilmiş ise iadesi talep edilen tutar düşülmeden önceki devreden vergi tutarı dikkate alınır…’’ İfadesi yasal mevzuat çerçevesinde ele alınacaktır.

KDV Uygulama Genel Tebliğinde ‘’3.1.1. Yılı İçinde Talep Edilen Mahsuben İade Tutarlarının Hesaplanması’’ başlığı altında mükelleflerin indirimli orana tabi satışları nedeniyle yüklendikleri ve indirim yoluyla telafi edemedikleri KDV’yi; yılı içerisinde sadece mahsuben talep edebilecekleri belirtildikten sonra hesaplamaya ilişkin detaylar açıklanmıştır. Bu nedenle tebliğin bu bölümündeki hesaplamaya ilişkin hususlar burada tekrar edilmeyecektir.

ÖRNEK:

(X) A.Ş’ye ait 1-2-3-4/2022 dönemlerindeki KDV beyannamelerine ait sonuç hesapları;

| DÖNEM |

İNDİRİLECEK KDV |

HESAPLANAN KDV |

DEVREDEN KDV |

| Ocak 2022 |

27.088.022,70 |

22.168.013,85 |

1.312.152,11 |

| Şubat 2022 (a) |

28.981.147,79 |

12.499.135,61 |

13.783.926,28 |

| Mart 2022 (b) |

41.973.393,84 |

6.299.178,04 |

6.968.211,16 |

| Nisan 2022 (c) |

36.224.327,90 |

6.440.901,33 |

12.469.407,00 |

(a) İlgili ayda gümrük beyannameli mal ihracatından kaynaklanan 2.698.085,90 TL.

(b) İlgili ayda gümrük beyannameli mal ihracatından kaynaklanan 5.199.312,79 TL.

(c) ilgili ayda gümrük beyannameli mal ihracatından kaynaklanan 4.079.153,09 TL.

Yüklenilen KDV bulunmaktadır.

Sonuç hesaplarındaki veriler ve gümrük beyannameli mal ihracatından kaynaklanan yüklenilen KDV’lerden hareketle indirimli oran uygulaması nedeniyle iadesi talep edilen tutarlar düşülmeden önceki devreden KDV tutarları;

41.973.393,84-(6.299.178,04)=35.674.215,80-(5.199.312,79)=30.474.903,01

36.224.327,90-(6.440.901,33)=29.783.426,57-(4.079.153,09)=25.704.273,78

Şeklinde oluşmaktadır.

Örneğimizdeki iade tutarları düşülmeden önceki devreden KDV tutarları da netleştiğine göre şimdi makalemizde cevabını aradığımız asıl sorumuz olan neden iadeye esas KDV tutarı ile devreden tutarın karşılaştırması yapılırken, şayet aynı dönem için iade talep edilmişse iadesi talep edilen tutar düşülmeden önceki devreden vergi tutarı dikkate alınır sorusunun cevabını arayabiliriz.

KDV Kanununun 29.maddesinin 2.fıkrası özetle, devreden KDV’nin iade edilemeyeceği, 28.madde uyarınca Cumhurbaşkanınca vergi oranı indirilen işlemlerle ilgili olup yine Cumhurbaşkanınca tespit edilen sınırı aşan indirilemeyen verginin yılı içerisinde mahsuben (HMB belirlemesi ile nakden), yılı içerisinde mahsuben iade edilemeyen verginin izleyen yıl içerisinde nakden ya da mahsuben iade edilebileceği kuralı getirilmiştir.

Buradan hareketle ve örneğimizde gümrük beyannameli mal ihracatının da bulunması hasebiyle sorumuza cevabı gümrük beyannameli mal ihracatı iadesi de göz önünde bulundurularak karşılaştırmalı olarak vereceğiz. Bunun yanı sıra Devreden KDV’nin İndirilecek KDV – Hesaplanan KDV olduğunu da göz önünde bulunduracağız.

Gümrük beyannameli mal ihraçlarında hesaplanan KDV’ye istisna edilmişliğe bağlı olarak herhangi bir KDV girmemektedir.

Bu nedenle yüklenilen tüm vergiye indirim yoluyla giderilemediği müddetçe iade edilebilir gözüyle bakılabilir.

Mart 2022 dönemiyle ilgili bir hesaplama yaparsak indirim yoluyla giderilemeyen KDV’nin (41.973.393,84 – 6.299.178,04)=35.674.215,80 olduğu görülecektir. İhracattan yüklenilen 5.199.312,79 TL’nin iade edilmesiyle sonraki döneme devreden KDV 30.474.903,01 (indirimli oranda mahsup talebi düşülmeden önceki tutar) olacaktır. Burada dikkat edilmesi gereken nokta ise indirimli oran hesaplama tablosuna 30.474.903,01 TL’nin yazılmasıdır. Beyannamenin sistematiğinden gelen indirimli oranda yapılan iadenin düşümüyle oluşan 6.968.211,16 TL yazılmamalıdır.

İndirimli oranda, belirlenen orana göre %1 ya da %8 hesaplanan KDV’ye vergi gireceğinden gerçek anlamda indirilemeyen KDV’nin bulunabilmesi için iadeden önceki indirilecek-hesaplanan dengesinin gözetilmesi esastır. Ancak bu şekilde gerçek anlamda indirim yoluyla giderilemeyen KDV ortaya çıkacaktır.

Örneğimizdeki 30.474.903,01 TL gümrük beyannameli mal ihracatından kaynaklanan yüklenen verginin düşümü yapılan ancak içerisinde indirimli orandaki yüklenilen KDV’yi barındıran (indirimli orandaki yüklenilen KDV düşülmeden önceki) devreden KDV’dir.

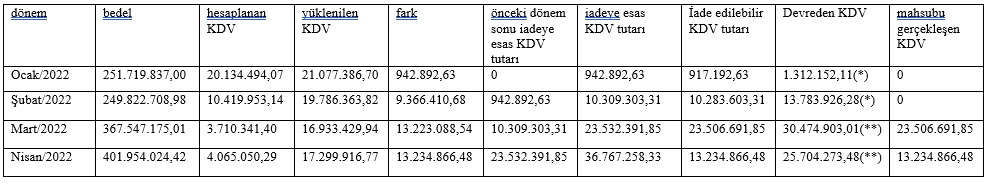

Yukarıda yapılan açıklamalar çerçevesinde aşağıda (X) A.Ş’ye ait 1-4 2022 dönemini kapsayacak şekilde indirimli oran hesaplama tablosu sunulmuştur. Uygulayıcılara faydalı olmasını temenni ederim.

(X) A.Ş’ye ait indirimli oran hesaplama tablosu:

(*) Ocak-Şubat 2022 dönemlerinde iade talep edilmediğinden devreden KDV tutarı olarak beyannamedeki devreden rakamı olduğu gibi yazılır. Şayet bu dönemlerde iade talep edilmiş olsaydı iade rakamı düşülmeden önceki devreden KDV yazılacaktır.

(**) Mart-Nisan 2022 dönemindeki devreden KDV tutarı yazılırken aynı dönemde iade talebinde de bulunulduğu için iadesi talep edilen tutar düşülmeden önceki tutar yazılır.