Tecil Faizi Oranında Değişikliğin Amme Alacaklarının Tecil ve Taksitlendirilmesindeki Etkisi[1]

Metin DEVECİ

ÖZ: Ödenecek safhaya gelen kamu alacaklarının vadesinde ödenmesinden vazgeçilerek ertelenmesine olanak sağlayan, kamu borçlusunu rahatlatan ve kamu alacağının tahsilini kolaylaştırma açısından önem taşıyan tecil müessesesi 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun 48 inci maddesinde düzenlenmiştir.

Bu madde ile kamu alacağının vadesinde ödenmesi veya haciz uygulanması veyahut haczolunmuş malların paraya çevrilmesi kamu borçlusunu çok zor duruma düşürecekse, borçlu tarafından yazılı olarak istenmiş ve teminat gösterilmiş olması koşulu ile alacaklı kamu idaresince veya yetkili kılacağı makamlarca; kamu alacağının 36 ayı aşmayacak şekilde ve tecil faizi alınarak tecili düzenlenmiştir.

Yapılan bu çalışma ile kamu icra hukukunun önemli kurumlarından birisi olan tecil müessesesinin uygulama esasları ayrıntılarına girilmeden genel çerçevede ele alınarak amme alacaklarının tecil ve taksitlendirilmesinin kanuni şartlarından birisi olan tecil faizi alınmasına ilişkin olarak tecil faiz oranında meydana gelen değişikliklerin doğurduğu sonuçlar hakkında okuyuculara bilgi sağlamak ve bu anlamda örneklerle müessesesinin işleyişine açıklık getirmek amaçlanmaktadır.

ABSTRACT: Article 48 of the Law No. 6183 on the Procedure for the Collection of Public Receivables regulates the postponement arrangement, which allows the postponement of public receivables that are at the stage of payment by renouncing to pay at their due date, provides relief for the public debtor and is important in terms of facilitating the collection of public receivables.

This article provides that the public debt is postponed for maximum 36 months with postponement interest by the creditor public administration or by the authorized body provided that the public debtor makes a written request and provides guarantee if the public debtor is in a difficult situation when the debt is paid on due date or the asset is seized or the seized asset is cashed out.

This study aims to provide information to the public debtors about how the rate changes that may occur in the postponement interest rate, which is one of the legal conditions of the postponement and installment of public receivables, have consequences for the public debtor and to clarify the application of this regulation.

In this study, the application principles of the postponement arrangement, which is one of the important regulation of public enforcement law, will be discussed without going into details. In addition, the study is aimed to provide information to readers about the consequences of changes in the postponement interest rate, which is one of the legal condition of the postponement and installment of public receivables, and to clarify the application of this regulation with examples.

GİRİŞ

Arapça “acl” kökünden geldiği bilinen ve günümüzde “erteleme”[2] anlamında kullanılan tecil kavramının, benzer şekilde Osmanlı Türkçesi’nde de “başka zamana bırakma”, “sonraya bırakma” ve “acele etmeme” gibi anlamları ifade etmekte kullanıldığı görülmektedir.[3]

Hukuk düzeninin kendi lehine haklar ve aleyhine yükümlülükler yaratabilme yetkisi tanıdığı gerek gerçek kişiler gerekse tüzel kişiler çeşitli sebeplerle yükümlülük altına girmektedir. Hukuk alanında kökleşmiş bir ilke olan ahde vefa ilkesi gereğince bu yükümlülüklerin borçlusu tarafından zamanında ve gereği gibi yerine getirilmesi esastır. Aksi halde borcun kamu gücü kullanılarak cebren yerine getirilmesi söz konusudur. Ancak hayatın olağan akışında dahi gerek gerçek kişiler gerekse hükmi kişiler birbirleri karşısında veyahut devlet karşısında üstlenmiş oldukları bu yükümlülüklerini yerine getirme konusunda zorluklar yaşayabilmektedir.

Karşılaşılan bu zorlukların aşılması gayesiyle farklı kanunlarda sıkça karşılaştığımız tecil kavramı, eski hukuku oluşturan mecelleden başlayıp günümüz 5237 sayılı Türk Ceza Kanununa[4] kadar uzanan geniş bir zeminde varlığını devam ettirmektedir.[5] Bu anlamda, 6098 sayılı Türk Borçlar Kanununun[6] karşılıklı borç yükleyen sözleşmelerde süre verilmesini düzenleyen 123 üncü maddesi, 5271 sayılı Ceza Muhakemesi Kanununun[7] kamu davası açılmasının ertelenmesini düzenleyen 171/2 inci maddesi, 5237 sayılı Türk Ceza Kanunu’nun hapis cezasının infazının ertelenmesini düzenleyen 51 inci maddesi, 5326 sayılı Kabahatler Kanununun[8] suç niteliğinde olmayan hukuka aykırı eylemlere ilişkin idari para cezalarının taksitlendirilerek ertelenmesini düzenleyen 11 inci maddesi, özel hukuk ilişkisinden doğan ve borçlusu tarafından zamanında ve gereği gibi yerine getirilmeyen alacakların kamu gücünden istifade edilerek alacaklının tatmin edilmesini sağlayan 2004 sayılı İcra İflas Kanununun[9] genel talik hallerini düzenleyen 52 ilâ 55 inci maddesi, iflasın ertelenmesini düzenleyen 179 uncu maddesi, konkordato için mühlet verilmesini düzenleyen 287 ilâ 289 uncu maddesi, olağanüstü (fevkalade) hallerde süre verilmesi ve tatil hallerini düzenleyen 317 nci maddesi hukukumuzda yer alan ve düzenlendiği kanunun tesir ettiği hukuk alanına özgü tecil müessesesi örnekleridir.

Borç ilişkilerinde borçludan beklenen borcunu zamanında ve gereği gibi ifa etmesidir. Bununla birlikte üstlenilen borcun zamanında ve gereği gibi ifa edilmemesi alacağın niteliğine bakılmaksızın kamu gücü kullanılarak cebir yoluyla tahsil edilmesini zorunlu kılar.[10] Özel hukuk ilişkisinden doğan ve yükümlüsü tarafından rızaen yerine getirilmeyen borçların kamu gücünden istifade edilerek yerine getirilmesi genel icra hukukunun konusuna girmektedir. Devletin özel hukuk ilişkilerinden doğan alacakları da yine genel icra hukuku kapsamında takip ve tahsil edilmektedir.

Söz konusu borç bir kamu alacağına ilişkin olduğunda ise taraflardan birisinin devlet olmasının yanında alacağın toplumsal ihtiyaçların giderilmesi, toplum menfaatinin korunması, kamu hizmetlerinin finansman kaynağı olma vb. vasfından ötürü kamusal bir nitelik arz ettiğinden kamu icra hukukunun konusuna girmekte ve genel icra hukukunun aksine yükümlülüğün cebren yerine getirilmesinde taraflar arasında devlet lehine olacak şekilde idari usul ve esaslar benimsenmesi sonucunu doğurmuştur. Bu gereklilik esasında kamu alacağının tahsilinde toplum yararının bireyin yararına göre öncelikle gözetilmesi ilkesinden ileri gelmektedir.[11] Çünkü amme alacaklarının tahsil edilmesinde yaşanılan aksaklıklar kesintisiz ve eksiksiz bir şekilde sunulması gereken kamu hizmetlerinin yerine getirilmesinde niceliksel ve niteliksel olumsuz sonuçlar meydana getirmektedir. Bu sebeple kamu hizmetlerinin finansman kaynağını oluşturan kamu alacaklarının riske atılmadan, zamanında ve düzenli olarak temin edilmesi devlet için önem arz etmekte gerekirse kamu borçlusunun iflası ile sonuçlansa bile amme alacağının tahsilinin mutlak surette sağlanması gerekmektedir. Bu nedenledir ki devletin kamu gücüne ve egemenliğine dayanarak kamu alacaklarının tahsil ve takibinde özel alacaklarda uygulanan takip sisteminden farklı, daha seri ve etkin işleyen araç ve yöntemlere sahip olması gayet doğaldır.[12]

Amme alacaklarının takip ve tahsilinde önem arz eden bir başka husus ise amme alacağının cebren tahsil edilmesinde borçlunun karşı karşıya kaldığı muameledir. Bu anlamda amme alacağının yükümlüsü özel hukuk ilişkisinden doğan borcun yükümlüsüne göre farklı bir muameleye tabidir. Özel hukuk sahasındaki bir alacaklı, borçlunun, alacağın tahsilinden sonraki ekonomik durumu ile alakadar olmak zorunda değilken; devlet kamu alacağını takip ve tahsil ederken alacağın tahsilinden sonraki aşamada borçluların içinde bulunacağı sosyal ve ekonomik durumu gözetmek zorundadır.[13] Öte taraftan devletin alacağını takip ve tahsil ederken borçlunun durumunu düşünmek zorunda olması sosyal devlet olmanın ve Anayasanın 5 inci maddesinde devletin kendisine yüklenen ödevlerin de bir gereğidir. Zira devlet vatandaşlarının ve toplumun huzur ve refahını geliştirmek ve onlara insan onuruna yaraşır azami bir hayat standardı sağlamakla yükümlüdür. Bu yükümlülük pek tabi ki vatandaşlarının var olan hayat standardına halel getirmeme yükümlülüğünü de bünyesinde barındırır.[14] Bu sebepledir ki amme alacakları düzenlendikleri kanunlarda yer alan ödeme sürelerinde ifa edilmeseler bile, hüsnüniyet sahibi amme borçlularına, haklarında derhal ve cebri takip ve tahsil yollarına başvurulmadan evvel belirli koşullarda borçlarını ödeme kolaylığı sağlanması gerekmektedir.[15]

Bu çerçevede amme borçlusuna çağdaş bir bakış açısının kanıtı niteliğinde olan, devlet açısından kamu alacaklarının tahsilatında iktisadilik sağlanması, kamu alacağının güvenceye alınması, kamu alacağının kaynağının korunması suretiyle tahsilatta sürekliliğin sağlanması, kamu hizmetlerinin görülmesinin borçlanma gibi alternatif yollarla finanse edilmesinin maliyetini azaltıcı etki sağlaması, kamu borçlusu açısından, kamu borcunun ödenmesinde kolaylık sağlanması, acze düşülmesinin önlenmesi, ekonomik faaliyetlerinin devamlılığının sağlanması, devlete karşı güven ve vergiye gönüllü uyumun tesis edilmesi gibi amaçlara hizmet eden tecil müessesesi, kamu alacağının vadesinde ödenmesi ya da cebren tahsilinin borçluyu zor duruma düşürebileceği öngörülerek kamu alacağının tehlikeye atılmaksızın ertelenmesi ve taksitlendirilmesi yoluyla tecil faizi alınarak tahsilini sağlamak ve devlet ile kamu borçlusu arasındaki karşılıklı menfaatlere denge getirmek üzere kamu icra hukukunun temel yasası niteliği taşıyan 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun[16] 48 inci maddesinde düzenlenerek tarafların istifadesine sunulmuştur.

1. 6183 SAYILI KANUNUN 48 İNCİ MADDESİ KAPSAMINDA TECİL VE TAKSİTLENDİRMENİN GENEL ÇERÇEVESİ

Kamu icra hukukunda amme borcunun tarafları arasında menfaat dengesi sağlama işlevini yerine getiren tecil müessesesi 6183 sayılı Kanunun 48 inci maddesinde düzenlenerek kamu icra hukukumuzda yerini almıştır. Söz konusu maddeye göre amme alacağının vadesinde ödenmesi veya haciz uygulanması veyahut haczedilmiş malların paraya çevrilmesi amme borçlusunu çok zor duruma düşürecekse borçlu tarafından yazı ile istenmiş olmak ve teminat gösterilmiş olması koşuluyla alacaklı amme idarince veya yetkili kıldığı makamlarca alacağın 36 ayı aşmayacak şekilde tecil faizi alınarak tecil ve taksitlendirilmesi mümkün bulunmaktadır.

Kanun koyucu tarafından 6183 sayılı Kanunun 48 inci maddesi kapsamında düzenlenen tecil müessesesinden yararlanmak bazı şartlara bağlanmıştır. Bu kapsamda genel çerçevede amme alacaklarının tecil edilmesinde amme borçlusunda;

√ Tecil edilebilecek alacakların vadesinde ödenmesi veya haciz uygulanması veyahut haczolunmuş malların paraya çevrilmesinin amme borçlusunu çok zor duruma düşürmesi,

√ Borçlu tarafından yazı ile tecil ve taksitlendirme talebinde bulunulması,

√ Tahsil daireleri itibarıyla tecil ve taksitlendirme talep edilen borçların 50.000 TL’yi aşması durumunda aşan kısmın yarısı kadar teminat gösterilmesi [50.000 TL (bu tutar dahil) aşmaması halinde teminat aranılmaksızın tecil yapılması mümkün bulunmaktadır.],

√ Kamu borçlusunun öteden beri borç ödemede iyi niyetli olup olmadıkları,

√ Tecil ve taksitlendirme yapılacak borçlar için 6183 sayılı Kanunun 48 inci maddesinde verilen yetkiye istinaden Hazine ve Maliye Bakanlığınca belirlenen tecil faizi oranında tecil faizi ödenmesi,

şartları aranmaktadır.

Sonuç olarak, tecil talebinde bulunan mükelleflerin vermiş oldukları bilgi ve belgelerin değerlendirilmesi sonucunda mükellefin anılan madde hükmünden yararlanması için gerekli şartların varlığı tecile yetkili makamlarca takdir edilmişse[17] mükellefin de idarece takdir edilen tecil ve taksitlendirme şartlarını kabul etmesi halinde[18] tecil müessesesi hayat bulmaktadır.

2. TECİL VE TAKSİTLENDİRMEDE TECİL FAİZİ ALINMASININ GEREKÇESİ

Faiz, genel anlamda nakdi sermayenin getirisidir. Diğer deyişle likiditeden vazgeçmenin yani hamili olunan nakdin tasarrufundan vazgeçmenin bedeli olup, başkasının tasarrufuna bir süre bırakılması dolayısıyla ödenen hukuki bir semeredir.[19]

Öte taraftan faiz, borçlusu bakımından nakdi belli bir süre kullanmanın bedeliyken alacaklı bakımından ise söz konusu nakdi sermayeden belli bir süre mahrum olmanın karşılığıdır.[20] Ayrıca özellikle enflasyonist ekonomilerde bir müddet elden çıkan paranın değer kaybının telafisi niteliğindedir.[21]

Şüphesiz tecil müessesesi doğurmuş olduğu sonuçlar itibariyle kamu borçlusunu ekonomik olarak rahatlatan bir uygulamadır. Ancak amme idaresince kamu borcunun belli bir plan dahilinde kamu borçlusu lehine ertelenmesinin de devlete maliyeti söz konusudur.

Devlet, özellikle enflasyonist dönemlerde kamu borçlularının kamu alacağını zamanında ödememeleri, ödenmesi gereken kamu alacağına ilişkin olarak yargı mercilerine itirazda bulunulması gibi alacağın tahsilini geciktiren yollara başvurmaları sebebiyle ekonomik kayba uğramaktadır. Bunun sonucu olarak devlet kamu alacaklarının bir bölümünden yoksun kalmakta bu nedenle ya harcamalarını kısmakta ya da borçlanma yoluna gitmektedir. Devlet harcamalarının kısılması sonucunda toplum bazı kamu hizmetlerinden yoksun kalmakta, borçlanma durumunda ise kamu hizmetlerinin maliyeti artmakta, kamu yatırım ve cari harcamaları azalmakta, işsizlik, enflasyon, gelir dağılımının bozulması gibi neticelerle karşı karşıya kalınmaktadır. Bu sebeple tecil, kamu borçlusuna borçlarının tecili suretiyle ekonomik bir kolaylık sağlarken, devletin bu süreç boyunca yaşayacağı ekonomik kaybın da telafi edilmesi gerekir. İşte bu araç tecil faizidir.

Bu çerçevede, tecil faizinin alınmasındaki amaç, kamu borcunun ertelenmesi neticesinde esasen hazineye ait olan bir parayı kullanmaya devam eden borçludan bir bedel tahsil etmek ve ödemedeki gecikme sebebiyle hazinenin uğradığı zararı telafi etmektir.[22] Böylelikle tecil talebinin kabul edilmesine bağlı olarak diğer bir ifadeyle idareye önceden haber verilmek ve dolayısıyla izin alınmak koşuluyla belli bir borcun ertelenerek ödenmesinden doğan devletin zaman kaybı dolayısıyla uğrayacağı zararın kamu borçlusu tarafından telafisi mümkün hale gelmektedir.

3. TECİL FAİZİ

Amme alacağının tecil edilmesi için gereken şartlardan birisi amme borçlusundan tecil faizi alınmasıdır. Diğer bir deyişle tecil işlemi diğer koşulların varlığı altında amme borçlusundan tecil faizi alınarak yapılabilmektedir.

6183 sayılı Kanunun 48 inci maddesinin birinci fıkrasında amme alacağının tecil edilebilmesi için tecil faizi alınması gerektiği şart koşulmuşsa da kanun koyucunun çalışma şekli ve koşulları göz önüne alınarak değişen ve gelişen koşullara uygun olarak seri ve etkin karar alınması bakımından uygulanacak tecil faizi oranına ilişkin olarak herhangi bir hükme yer verilmemiştir. Bu sebeple tecil uygulamasında tecil süresi ve diğer şartlar gibi tecil faizi oranının da ilgili amme idaresince tespit edilmesi gerekmektedir. Bu kapsamda tecil faizi oranları 6183 sayılı Kanunun 48 inci maddesinin Hazine ve Maliye Bakanlığına verdiği yetkiye istinaden yayınlanan Tahsilat Genel Tebliğleri ile belirlenmektedir.

1990 yılından günümüze kullanılan yetki çerçevesinde tecil faiz oranlarının seyri aşağıdaki gibidir.

Kaynak: https://www.gib.gov.tr/sites/default/files/fileadmin/user_upload/Yararli_Bilgiler/teciloranlari.html

3.1. Tecil Faizinin Hesaplanması

Tecil talebi kabul edilen amme borçlularından tecil edilen amme alacaklarına karşılık tecil faizi alınır.[23] 6183 sayılı Kanunun 48 inci maddesi ile Hazine ve Maliye Bakanlığına tanınan yetkiye istinaden belirlenen ve 30/12/2019 tarihinden itibaren (bu tarih dahil) uygulanmakta olan yıllık tecil faiz oranı %15 olarak belirlenmiştir.

Tecil faiz oranı yılık olarak belirlenmekte ve basit faiz usulü uygulanarak müracaat tarihinden ödeme tarihine (bu tarih dahil) kadar geçen günler için ödenecek taksit tutarları üzerinden hesaplanmaktadır. Amme borçlusunun, vade tarihinden önce ya da vade tarihinde yaptığı müracaat üzerine tecil edilen amme alacaklarına uygulanacak tecil faizinin hesaplanmasında ise, vade gününe faiz alınması söz konusu olamayacağından, vade gününü takip eden tarih esas alınmaktadır.

Burada dikkat edilmesi gereken husus, tecil faizinin borcun tamamı üzerinden değil, her taksit için öngörülen tutar üzerinden hesaplanacağıdır. Her taksit için gün sayısının hesaplanmasında yukarıda da belirtildiği gibi, müracaat tarihi esas alınacak ve ödeme günü dahil geçen gün sayısı belirlenecektir.

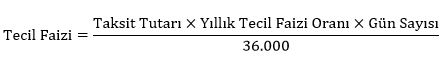

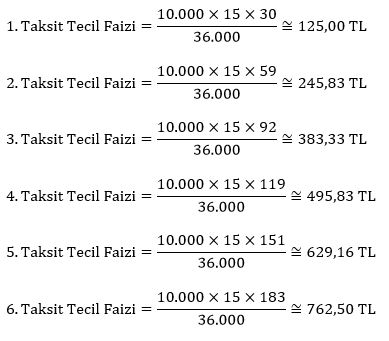

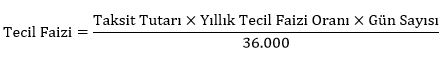

Tecil faizinin hesaplanmasına ilişkin kullanılacak formül şöyledir;

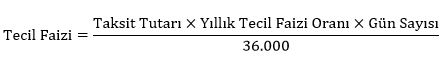

Tecil faizinin hesaplanmasına ilişkin bazı örneklere aşağıda yer verilmiştir.

Örnek 1-Mükellef (A) tarafından 30.04.2021 vadeli Kurumlar Vergisinden olan 60.000 TL borcunun 26.4.2021 tarihinde 12 ay süreyle ödenmek üzere tecili talep edilmiştir. Mükellefin bu talebi incelenmiş ve Mayıs-Haziran-Temmuz-Ağustos ve Eylül 2007 aylarında 6 ayda ve 6 eşit taksitte ödenmek üzere 10.05.2021 tarihinde tecil edilmiştir. Tecil edilen bu borcun mükellef tarafından 30.5.2021, 28.06.2021, 31.07.2021, 27.08.2021, 28.09.2021 ve 30.10.2021 tarihlerinde ödenmesi uygun görülmüştür.

30.4.2021 vadeli Kurumlar Vergisinden olan 60.000 TL. borç için vadesinden önce 26.4.2021 tarihinde tecil talebinde bulunduğundan tecil faizi vade tarihinden (vade tarihi hariç) itibaren uygulanacaktır.

|

Tecil Faizi Hesaplanmasına Esas Alınan Tarih |

Ödeme Günü |

| 1.Taksit |

01.05.2021 |

30.05.2021=30 Gün |

| 2.Taksit |

01.05.2021 |

28.06.2021=59 Gün |

| 3.Taksit |

01.05.2021 |

31.07.2021=92 gün |

| 4.Taksit |

01.05.2021 |

27.08.2021=119 Gün |

| 5.Taksit |

01.05.2021 |

28.09.2021=151 Gün |

| 6.Taksit |

01.05.2021 |

30.10.2021=183 Gün |

Taksit Tutarı= 60.000 ÷ 6 = 10.000 TL.

Faizin hesaplanmasında;

formülü kullanılacaktır.

Buna göre;

olarak hesaplanacaktır.

Bu mükelleften tahsil edilecek tecil faizi dahil taksit tutarları:

| 1.Taksit |

= |

10.000 TL |

+ |

125,00 TL |

≌ |

10.125 TL |

| 2.Taksit |

= |

10.000 TL |

+ |

245,83 TL |

≌ |

10.245,83 TL |

| 3.Taksit |

= |

10.000 TL |

+ |

383,33 TL |

≌ |

10.383,33 TL |

| 4.Taksit |

= |

10.000 TL |

+ |

495,83 TL |

≌ |

10.495,83 TL |

| 5.Taksit |

= |

10.000 TL |

+ |

629,16 TL |

≌ |

10.629,16 TL |

| 6.Taksit |

= |

10.000 TL |

+ |

762,50 TL |

≌ |

10762,50 TL |

| TOPLAM |

60.000 TL |

+ |

2.641,65 TL |

≌ |

62.641,65 TL |

Örnek 2- Üsküdar Vergi Dairesi mükelleflerinden (B), 26 Şubat 2021 tarihinde ödemesi gereken 4.935,90 TL. Katma Değer Vergisini ve 64,10 TL. Damga Vergisini ödememiştir. 06 Nisan 2021 tarihinde vergi dairesine giderek toplam borcunu sormuş ve bu borcunu 6 taksitte ödemek istediğini bildirmiştir. Vergi dairesi mükellefin 06 Nisan 2021 tarihi itibarıyla toplam borcunu tespit etmiş ve mükellefin bu borcunu 24 Nisan 2021, 24 Mayıs 2021, 25 Haziran 2021, 24 Temmuz 2021, 24 Ağustos 2021 tarihlerinde olmak üzere 5 eşit taksitte ödemesini uygun görmüştür.

Öncelikle süresinde ödenmeyen borca tecil talep tarihine kadar (talep tarihi hariç) geçen süre için gecikme zammı hesaplanacaktır. Borcun vade tarihinin 26.02.2021 olması ve taksit talep tarihinin de 06.04.2021 tarihi olması halinde gecikme zammı 1 ay 10 günlük süre için uygulanacaktır.

Buna göre;

— 27.02.2021 ilâ 26.03.2021 tarihleri arasındaki 1 aylık süre için aylık esasa göre,

— 27.03.2007-06.04.2007 tarihleri arasındaki 8 günlük süre için günlük esasa göre,

gecikme zammı hesaplanacaktır.

— Aylık gecikme zammı oranı 1×1,6 = 1,6 (%)

— Günlük gecikme zammı oranı (1,6÷100÷30)= 0,0005333 (%)

Buna göre hesaplanacak gecikme zammı;

— 27.02.2021 ilâ 26.03.2021 tarihleri arasındaki 1 aylık süre için

(%)1,6×5.000= 80 TL

— 27.03.2007-06.04.2007 tarihleri arasındaki 10 günlük süre için

(%)0,0005333×8×5.000≌ 21,332 TL

olmak üzere toplam ≌101,332 TL olacaktır.

Tecil edilecek toplam borç= 4.935,90+64,10+106,66 ≌5.101,332 TL

Borca uygulanan tecil faizini hesaplamak için, taksit tutarının ve faiz uygulanacak sürenin bulunması gereklidir. Bu sürenin belirlenmesinde, vadesinden sonra yapılan bir müracaat olduğundan tecil talep tarihi ile ödeme günü süreye dahil edilecektir.

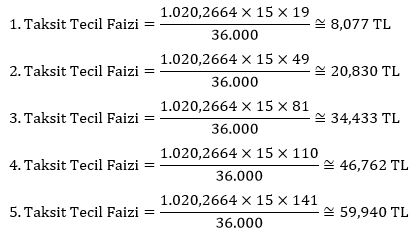

Taksit tutarı: 5.106,66÷5 ≌ 1.020,2664 TL

|

Tecil Faizi Hesaplanmasına Esas Alınan Tarih |

Ödeme Günü |

| 1.Taksit |

06.04.2021 |

24.04.2021=19 Gün |

| 2.Taksit |

06.04.2021 |

24.05.2021=49 Gün |

| 3.Taksit |

06.04.2021 |

25.06.2021=81 gün |

| 4.Taksit |

06.04.2021 |

24.07.2021=110 Gün |

| 5.Taksit |

06.04.2021 |

24.08.2021=141 Gün |

formülü kullanılacaktır.

Mükelleften tecil faizleriyle birlikte tahsil edilecek tutarlar aşağıdaki gibidir.

| 1.Taksit |

= |

1.020,2664 TL |

+ |

8,077 TL |

≌ |

1.028,343 TL |

| 2.Taksit |

= |

1.020,2664 TL |

+ |

20,830 TL |

≌ |

1.041,096 TL |

| 3.Taksit |

= |

1.020,2664 TL |

+ |

34,433 TL |

≌ |

1.054,699 TL |

| 4.Taksit |

= |

1.020,2664 TL |

+ |

46,762 TL |

≌ |

1.067,028 TL |

| 5.Taksit |

= |

1.020,2664 TL |

+ |

59,940 TL |

≌ |

1.080,206 TL |

| TOPLAM |

5.101,332 TL |

+ |

170,042 TL |

≌ |

5.271,374 TL |

3.2. Tecil Faiz Oranında Değişiklik Olmasının Tecil ve Taksitlendirmeye Etkisi

Yukarıda açıklandığı üzere tecil faizi, basit faiz usulü uygulanarak ve müracaat tarihinden ödeme tarihine (bu tarihler dahil) kadar geçen günler için ödenecek taksit tutarları üzerinden yıllık olarak belirlenen tecil faizi oranı uygulanarak hesaplanmaktadır.

6183 sayılı Kanunun 48 inci maddesi ile Hazine ve Maliye Bakanlığına tanınan yetkiye istinaden belirlenen ve 30/12/2019 tarihinden itibaren (bu tarih dahil) uygulanmakta olan yıllık tecil faiz oranı %15 olarak belirlenmiştir. Sonraki başlıklarda da detaylı açıklanacağı üzere tecil faizi oranında yapılan değişikliklerin tecil işlemlerine yansıtılması, farklı esaslara bağlanmıştır.

3.2.1. Tecil Faiz Oranında İndirim Olması Durumunda Tecil Faizinin Hesaplanması

Seri: A Sıra No:1 Tahsilat Genel Tebliğine göre 6183 sayılı Kanunun 48 inci maddesi kapsamında tecil ve taksitlendirilecek alacaklarda;

√ Oran değişikliğinin yürürlüğe girdiği tarihten önceki müracaatlara dayanılarak tecil edilecek olan amme alacaklarına müracaat tarihlerinden değişiklik tarihine kadar (bu tarih hariç) geçen süre için eski tecil faizi oranı, değişiklik tarihinden itibaren de yeni tecil faizi oranının uygulanması,

√ Tecil faizi oranındaki değişiklikten önce tecil edilmiş ve tecil şartlarına uygun olarak ödenmekte olan amme alacaklarına yeni tecil faizi oranının yürürlüğe girdiği tarihe kadar eski tecil faizi oranları, bu tarihten sonra ödenmesi gereken taksit tutarlarına ise yeni tecil faizi oranlarının uygulanması, gerekmektedir.

Örnek 1– Mükellef (A), 30.04.2019 vadeli kurumlar vergisinden olan 50.000 TL. borcunu 26.04.2019 tarihinde 10 ay süreyle eşit taksitler halinde ödenmek üzere tecil ve taksitlendirme talep etmiştir. Mükellefin bu talebi 10.05.2019 tarihinde kabul edilerek taksitlerin 30.05.2019, 28.06.2019, 31.07.2019, 27.08.2019, 28.09.2019, 29.10.2019, 29.11.2019, 31.12.2019, 27.01.2020 ve 28.02.2020 tarihlerinde ödenmesi uygun görülmüştür.

30.04.2019 vadeli kurumlar vergisinden olan 50.000 TL. borç için vadesinden önce (26.04.2019) tecil ve taksitlendirme müracaatında bulunulduğundan tecil faizi vade tarihinden (bu tarih hariç) itibaren uygulanacak olup kanuni süresinden önce müracaat edildiğinden dolayı da tecil edilecek borcun hesabında ayrıca gecikme zammı hesaplanmayacaktır.

Oran değişikliğinin yürürlüğe girdiği tarihten önceki müracaatlara dayanılarak tecil edilecek olan amme alacaklarına müracaat tarihinden tecil faiz oranında yapılan değişikliğin yürürlüğe girdiği tarihe kadar (bu tarih hariç) geçen süre için eski tecil faiz oranı (%19), bu tarihten itibaren de yeni tecil faizi oranının (%15) uygulanması gerekmektedir.

Buna göre;

| TECİL FAİZİ UYGULANACAK SÜRE VE TECİL FAİZİ TUTARININ HESAPLANMASI |

| Taksitler |

Faiz Hesaplanmasına Esas olan Tarih |

Ödeme Günü |

Tecil Faizi Oranı |

Anapara (TL) |

Tecil faizi (TL) |

Toplam Ödenecek Taksit Tutarı (TL) |

| 1.Taksit |

01.05.2019 |

30.05.2019

30 gün |

Eski Oran (%19) |

5.000 |

≌79,15 |

≌5.079,15 |

| 2.Taksit |

01.05.2019 |

28.06.2019

59 gün |

Eski Oran (%19) |

5.000 |

≌155,7 |

≌5.155,7 |

| 3.Taksit |

01.05.2019 |

31.07.2019

92 gün |

Eski Oran (%19) |

5.000 |

≌242,75 |

≌5.242,75 |

| 4.Taksit |

01.05.2019 |

27.08.2019

119 gün |

Eski Oran (%19) |

5.000 |

≌314,05 |

≌5.314,05 |

| 5.Taksit |

01.05.2019 |

28.09.2019

151 gün |

Eski Oran (%19) |

5.000 |

≌398,45 |

≌5.398,48 |

| 6.Taksit |

01.05.2019 |

29.10.2019

182 gün |

Eski Oran (%19) |

5.000 |

≌480,30 |

≌5.480,30 |

| 7.Taksit |

01.05.2019 |

29.11.2019

213 gün |

Eski Oran (%19) |

5.000 |

≌562,05 |

≌5.562,05 |

| 8.Taksit |

01.05.2019 |

29.12.2019

243 gün |

Eski Oran (%19) |

5.000 |

≌641,25 |

≌5.641,25 |

| 9.Taksit |

30.12.2019 |

31.12.2019

2 gün |

Yeni Oran (%15) |

5.000 |

≌4,16 |

≌5.570,82 |

| 9.Taksit |

01.05.2019 |

27.01.2020

272 gün |

Yeni Oran (%15) |

5.000 |

≌566,60 |

| 10.Taksit |

01.05.2019 |

28.02.2020

304 gün |

Yeni Oran (%15) |

5.000 |

≌633,35 |

≌5.633,35 |

3.2.1. Tecil Faiz Oranında Artış Olması Durumunda Tecil Faizinin Hesaplanması

Seri: A Sıra No:1 Tahsilat Genel Tebliğine göre 6183 sayılı Kanunun 48 inci maddesi kapsamında tecil ve taksitlendirilecek alacaklarda;

√ Oran değişikliğinin yürürlüğe girdiği tarihten önce yapılan müracaatlara dayanılarak tecil edilecek olan amme alacakları ile tecil faiz oranındaki değişiklikten önce tecil edilmiş ve tecil şartlarına uygun olarak ödenmekte olan amme alacaklarına tecil şartlarına uygun olarak ödendikleri sürece müracaat tarihlerinden itibaren eski tecil faiz oranlarının uygulanması,

√ Tecil faizi oranındaki değişikliğin yürürlüğe girdiği tarihten önce tecil talebinde bulunulmuş ve talep kabul edilerek tecil edilmiş amme alacaklarına yönelik tecilin ihlal edilmiş olması ancak, yeni talepler üzerine yeniden tecil yapılması (tecilin geçerli sayılması) halinde, yeni tecil faizi oranının yürürlüğe girdiği tarihe kadar eski tecil faizi oranları, bu tarihten sonra ödenmesi gereken taksit tutarlarına ise yeni tecil faizi oranlarının uygulanması, gerekmektedir.

Örnek 1– Mükellef (A), 30.04.2018 vadeli kurumlar vergisinden olan 24.000 TL borcunu 26.04.2018 tarihinde 12 ay süreyle eşit taksitler halinde ödenmek üzere tecil ve taksitlendirme talep etmiştir. Mükellefin talebi incelenmiş ve 10.05.2018 tarihinde taksitlerin 30.05.2018, 28.06.2018, 31.07.2018, 27.08.2018. 28.09.2018 ve 29.10.2018 tarihlerinde ödenmesi uygun görülerek 6 ay süreyle tecil ve taksitlendirme yapılmıştır.

30.04.2018 vadeli kurumlar vergisinden olan 24.000 TL borç için vadesinden önce (26.04.2018) tecil ve taksitlendirme talep edildiğinden tecil faizi vade tarihinden (bu tarih hariç) itibaren uygulanacak olup kanuni süresinden önce müracaat edildiğinden dolayı da tecil edilecek borcun hesabında ayrıca gecikme zammı hesaplanmayacaktır.

Seri: C Sıra No: 3 Tahsilat Genel Tebliğine göre 06.09.2018 tarihinden itibaren yapılacak müracaatlara dayanılarak tecil ve taksitlendirme yapılacak amme alacaklarına ilişkin yıllık %22 oranında tecil faizi tatbik edilecektir. Ancak tecil faiz oranında yapılan değişikliğin yürürlüğe girmesinden önce tecil edilmiş ve tecil şartlarına uygun şekilde ödenmekte olan amme alacaklarının bu tebliğin yayım tarihinden sonra ödenmesi gereken taksit tutarlarının sürelerinde ödenmesi halinde, müracaat tarihinden itibaren eski tecil faizi oranının (%12) uygulanması gerekmektedir.

Örnek olayda olduğu gibi 5. Taksit tutarı 28.09.2018, 6.Taksit tutarı ise 29.10.2018 tarihinde ödenecek olmasında rağmen söz konusu taksit tutarlarına uygulanacak tecil faiz oranının hesabında eski tecil faizi oranı kullanılacaktır.

Buna göre;

| TECİL FAİZİ UYGULANACAK SÜRE VE TECİL FAİZİ TUTARININ HESAPLANMASI |

| Taksitler |

Faiz Hesaplanmasına Esas olan Tarih |

Ödeme Günü |

Tecil Faizi Oranı |

Anapara (TL) |

Tecil faizi (TL) |

Toplam Ödenecek Taksit Tutarı(TL) |

| 1.Taksit |

01.05.2018 |

30.05.2018

30 gün |

Eski Oran (%12) |

4.000 |

=40 |

=4.040 |

| 2.Taksit |

01.05.2018 |

28.06.2018

59 gün |

Eski Oran (%12) |

4.000 |

≌78,66 |

≌4.078,66 |

| 3.Taksit |

01.05.2018 |

31.07.2018

92 gün |

Eski Oran (%12) |

4.000 |

≌122,66 |

≌4.122,66 |

| 4.Taksit |

01.05.2018 |

27.08.2018

119 gün |

Eski Oran (%12) |

4.000 |

≌158,66 |

≌4.158,66 |

| 5.Taksit |

01.05.2018 |

28.09.2018

151 gün |

Eski Oran (%12) |

4.000 |

≌201,34 |

≌4.201,34 |

| 6.Taksit |

01.05.2018 |

29.10.2018

182 gün |

Eski Oran (%12) |

4.000 |

≌242,68 |

≌4.242,68 |

Örnek 2– Mükellef (B), 26.07.2019 vadeli 20.000 TL katma değer vergisi borcu için 25.07.2019 tarihinde tecil ve taksitlendirme talebinde bulunmuştur. Mükellefin talebi kabul edilerek taksitlerin 30.08.2019, 28.09.2019, 30.10.2019, 29.11.2019 ve 10.01.2020 tarihlerinde ödenmesi uygun görülerek 5 taksitten oluşan tecil ve taksitlendirme yapılmıştır. Mükellef elinde olmayan sebeplerle tecili ihlal etmiş, akabinde tecile yetkili makamdan tecil ve taksitlendirmenin geçerli sayılmasını talep etmiş ve söz konusu talep ilgili makam tarafından uygun görülerek tecil ve taksitlendirme geçerli sayılmıştır.

Tecilin ihlal edilmesi ve tecilin geçerli sayılması nedeniyle, yeni tecil faizi oranının yürürlüğe girdiği 30.12.2019 tarihine kadar (bu tarih hariç) ödenecek olan taksit tutarlarının hesabında eski tecil faizi oranı (%19) , 30.12.2019 tarihinden itibaren ise ödenmesi gereken taksit tutarlarının hesabında ise yeni tecil faizi oranı (%15) uygulanması gerekmektedir.

Buna göre;

| TECİL FAİZİ UYGULANACAK SÜRE VE TECİL FAİZİ TUTARININ HESAPLANMASI |

| Taksitler |

Faiz Hesaplanmasına Esas olan Tarih |

Ödeme Günü |

Tecil Faizi Oranı |

Anapara (TL) |

Tecil faizi (TL) |

Toplam Ödenecek Taksit Tutarı(TL) |

| 1.Taksit |

27.07.2019 |

30.08.2019

35 gün |

Eski Oran (%19) |

4.000 |

≌73,88 |

≌4.073,88 |

| 2.Taksit |

27.07.2019 |

28.09.2019

64 gün |

Eski Oran (%19) |

4.000 |

≌135,12 |

≌4.135,12 |

| 3.Taksit |

27.07.2019 |

30.10.2019

96 gün |

Eski Oran (%19) |

4.000 |

≌202,66 |

≌4.202,66 |

| 4.Taksit |

27.07.2019 |

29.11.2019

126 gün |

Eski Oran (%19) |

4.000 |

=266 |

=4.266 |

| 5.Taksit |

27.07.2019 |

29.12.2019

158 gün |

Eski Oran (%19) |

4.000 |

≌333,56 |

≌4.333,56 |

| 6.Taksit |

30.12.2019 |

10.01.2020

12 gün |

Yeni Oran (%15) |

4.000 |

=20 |

=4.020 |

SONUÇ

Yukarıda yapılan açıklamalar ve verilen örneklerden anlaşılacağı üzere mükellef lehine olacak şekilde kamu icra hukukumuzda ihdas edilen tecil müessesesinin şartlarından birisi olan tecil faizi alınmasının, amme alacağının ertelenmesi nedeniyle devletin uğradığı kayıpların telafi edilmesine imkan sağladığı, amme borçlusu açısından ise tecil faiz oranlarında değişiklik yapılması durumunda dahi müessesenin ruhuna ve amacına uygun düşecek şekilde mükellef lehine sonuç doğuracak şekilde uygulandığı değerlendirilmektedir.

KAYNAKÇA

1. Türk Dil Kurumu Türkçe Sözlük. (https://sozluk.gov.tr/). Erişim Tarihi: 02 Ocak 2022

2. 193 sayılı Gelir Vergisi Kanunu. (www.mevzuat.gov.tr). Erişim Tarihi: 03 Ocak 2022

3. 2004 sayılı Türk İcra İflas Kanunu. (www.mevzuat.gov.tr). Erişim Tarihi: 02 Ocak 2022

4. 213 sayılı Vergi Usul Kanunu. (www.mevzuat.gov.tr). Erişim Tarihi: 03 Ocak 2022

5. 5237 sayılı Türk Ceza Kanunu (www.mevzuat.gov.tr). Erişim tarihi: 02 Ocak 2022

6. 5271 sayılı Ceza Muhakemesi Kanunu Kanunu. (www.mevzuat.gov.tr). Erişim Tarihi: 02 Ocak 2022

7. 5326 sayılı Kabahatler Kanunu. (www.mevzuat.gov.tr). Erişim Tarihi: 02 Ocak 2022

8. 6098 sayılı Türk Borçlar Kanunu. (www.mevzuat.gov.tr). Erişim Tarihi: 02 Ocak 2022

9. 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanun. (www.mevzuat.gov.tr). Erişim Tarihi: 02 Ocak 2022

10. 6824 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanunun. (www.resmigazete.gov.tr.) Erişim tarihi: 03 Ocak 2022

11. 7020 sayılı Bazı Alacakların Yeniden Yapılandırılması ve Bir Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanun. (www.resmigazete.gov.tr.). Erişim tarihi: 03 Ocak 2022

12. 7338 sayılı Vergi Usul Kanunu İle Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun (www.resmigazete.gov.tr.). Erişim tarihi: 03 Ocak 2022.

13. ÇAĞAN, N. (1982). Vergilendirme Yetkisi. İstanbul

14. Gelir İdaresi Başkanlığı. Amme Alacaklarının Tahsil Usulü Hakkında Kanun Gerekçesi (https://www.gib.gov.tr/fileadmin/mevzuatek/gerekceler/6183/cilt_3_6183_sayili_kanun.pdf). Erişim Tarihi: 03 Ocak 2022

15. KARABUĞA, F. (2019). Tecil Uygulamasının Vergi İcra Hukuku Açısından Değerlendirilmesi. (Tez Numarası: 586902) [Yüksek Lisans Tezi, Çukurova Üniversitesi]

16. Osmanlıca Türkçe Sözlük. (https://www.osmanlicaturkce.com/). Erişim Tarihi: 02 Ocak 2022

17. ÖZDEMİR, M. (2021). Vergi Tekniği. İstanbul

18.ÖZDEMİR, M. (2021). Vergiye Uyumlu Mükellef Kimdir. ( https://www.alomaliye.com/2021/11/29/vergiye-uyumlu-mukellef-kimdir/ ). Erişim tarihi: 03 Ocak 2022

Dip Notlar:

[1] Bu yazıda yapılan açıklamalar, tamamıyla yazarına ait olup, hiçbir şekilde yazarın çalıştığı kurumunu bağlamaz, kurumunun görüşü olarak kullanılamaz ve değerlendirilemez.

[2] Türk Dil Kurumu Sözlük (https://sozluk.gov.tr) Erişim tarihi: 02 Ocak 2022.

[3] Osmanlıca Türkçe Sözlük (https://www.luggat.com/tecil/1/1) Erişim tarihi: 02 Ocak 2022.

[4] 12.10.2004 tarihli ve 2561 sayılı Resmi Gazetede yayınlanmıştır. Erişim tarihi: 02 Ocak 2022.

[5] Muharrem ÖZDEMİR. Vergi Tekniği. Vergi Denetim Danışmanlık. İstanbul. 2021. s. 276.

[6] 04.02.2011 tarihli ve 27836 sayılı Resmi Gazetede yayımlanmıştır. Erişim tarihi: 02 Ocak 2022.

[7] 17.12.2004 tarihli ve 25673 sayılı Resmi Gazetede yayımlanmıştır. Erişim tarihi: 02 Ocak 2022.

[8] 31.03.2005 tarihli ve 25772 sayılı mükerrer Resmi Gazetede yayımlanmıştır. Erişim tarihi: 02 Ocak 2022.

[9] 19.06.1932 tarihli ve 2128 sayılı Resmi Gazetede yayımlanmıştır. Erişim tarihi: 02 Ocak 2022

[10] Karakoç, Y. (2014). Genel Vergi Hukuku, Gözden Geçirilmiş ve Genişletilmiş 7. Basım, Yetkin Yayınları, Ankara.

[11] Türker ERTAŞ. “Kamu İcra Hukukunda Sosyal Devlet İlkesi”. Dokuz Eylül Üniversitesi Hukuk Fakültesi Dergisi. Sayı 16. 2014. s.4749.

[12] Gerçek, A. (2015), Kamu Alacaklarının Takip ve Tahsil Hukuku, Ekin Yayınevi, 4. Baskı, Bursa.

[13] İmdat TÜRKAY. “Vergiye Uyumlu Mükelleflere Getirilen Kolaylaştırılmış Tecil Uygulaması”. (http://www.muhasebetr.com/yazarlarimiz/imdatturkay/008/). Erişim tarihi: 07 Ocak 2022.

[14] Türker ERTAŞ. “Kamu İcra Hukukunda Sosyal Devlet İlkesi”. Dokuz Eylül Üniversitesi Hukuk Fakültesi Dergisi. Sayı 16. 2014. s.4749.

[15] İmdat TÜRKAY. “Vergiye Uyumlu Mükelleflere Getirilen Kolaylaştırılmış Tecil Uygulaması”. (http://www.muhasebetr.com/yazarlarimiz/imdatturkay/008/). Erişim tarihi: 07 Ocak 2022.

[16] 28.07.1953 tarihli ve 8469 sayılı Resmi Gazetede yayımlanmıştır. Erişim tarihi: 02 Ocak 2022.

[17] Taksitlendirme talebi bakımından idareye geniş takdir hakkı tanınmış ve herhangi bir mecburiyet yüklenilmemiş bulunmaktadır. Bu itibarla idarece takdir hakkına dayanılarak tecil ve taksitlendirme talebinin reddi yolunda tesis edilen işlemlerde bir isabetsizlik görülmemiştir. Danıştay 7. Daire Esas No: 1975/3002, Karar No:1976/453.

[18] Tecil ve taksitlendirmeyi yapacak makamlar tecil şartlarına göre tayin ettikleri taksitlendirme şartlarını takdir yetkisi kapsamında kendileri belirlediğinden, belirlenen bu şartların ayrıca borçlu tarafından da kabul edilmesi şarttır. Kabul işlemi yazılı olarak yapılabileceği gibi, hazırlanan ödeme planlarının idarede kalan nüshalarına imza atılmak suretiyle de yapılabilir. Borçlu tarafından kendisine bildirilen tecil ve taksitlendirme şartları kabul edilmediği takdirde tecil ve taksitlendirme yapılmaz.

[19] Sonsuzoğlu, E. (2001). Türk Vergi Hukukunda Fer’i Borç ve Alacak Olarak Faiz. Filiz Kitabevi, İstanbul.

[20] Çölgezen, Ö. (2011). Gecikme Faizinin Niteliği. Vergi Dünyası, 356.

[21] Ermumcu, O. (2010). Yargı Kararıyla İptal Edilen Verginin İadesinde Faiz Uygulaması. Terazi Hukuk Dergisi, syf 51, syf. 150

[22] Sonsuzoğlu, E. (2001). Türk Vergi Hukukunda Fer’i Borç ve Alacak Olarak Faiz. Filiz Kitabevi, İstanbul.

[23] 6183 sayılı Kanunun 48 inci maddesinin 2 inci fıkrasına göre tecil başvurusunun yapıldığı tarihle ödeme süresine kadar geçen süre için tecil faizi uygulanması gerektiğinden gecikme zammı uygulanmasında hukuka uygunluk bulunmamaktadır…(D.VDDGK. 29.12.2002 T.282/450)