Tahsil Zamanaşımı

Muharrem ÖZDEMİR

Yeminli Mali Müşavir

[email protected]

6183 Sayılı Kanunun 102 inci maddesi tahsil zamanaşımı müessesesini düzenlemiştir. Buna göre, amme alacağı, vadesinin rastladığı takvim yılını takip eden takvim yılı başından itibaren 5 yıl içinde tahsil edilmezse zamanaşımına uğrar.

Para cezalarına ait hususi kanunlarındaki zamanaşımı hükümleri mahfuzdur. Zamanaşımından sonra mükellefin rızaen yapacağı ödemeler kabul olunur. 6183 sayılı kanunda geçen para cezaları terimini adli ve idari para cezalarını ifade etmektedir.

Diğer bir ifade ile para cezalarını veren birimler itibarıyla para cezaları, idari para cezaları ve adli para cezaları olarak tasnif edilmektedir. İdari para cezaları ile ilgili olarak zamanaşımına ilişkin özel hükümler 5326 sayılı Kabahatler Kanununda düzenlenmiştir. Adli para cezaları ile ilgili zamanaşımı süreleri 5237 sayılı Türk Ceza Kanununda özel düzenleme bulunması halinde bu hükümlere göre, aksi halde 6183 sayılı Kanun hükümlerine göre belirlenecektir.

Örneğin, 5510 Sayılı Kanunun 102 inci maddesinde İdarî para cezaları on yıllık zamanaşımı süresine tabidir. Zamanaşımı süresi, fiilin işlendiği tarihten itibaren başlar. TCK 66/1-e gereğince adli para cezasına ilişkin dava, sekiz yıl geçmekle düşecektir. Bir başka deyişle, adli para cezasında dava zamanaşımı 8 yıldır.

Tahsil zamanaşımının başlangıcı alacağın vadesinin rastladığı takvim yılını izleyen takvim yılı olarak belirlenmiştir. Örneğin; 2012 yılı gelir vergisinin vade tarihi 31.03.2013 tarihi olduğuna göre vadesinin rastladığı 2014, 2015, 2016, 2017 ve 31.12.2018 tarihine kadar tahsil edilmelidir. Bunun yanında 2012/Temmuz KDV dönemine ait bir amme alacağı vadesini (26.08.2012) takip eden 2013, 2014, 2015, 2016 ve 31.12.2017 tarihinin sonunda zamanaşımına uğrayacaktır.

1. ZAMANAŞIMININ KESİLMESİ

6183 sayılı Kanunun 103 üncü maddesinde ise, zamanaşımının kesilmesi düzenlenmiştir. Madde hükmüne göre zamanaşımının kesilmesi halinde, amme alacağının zamanaşımı süresinin hesabında, zamanaşımının kesildiği tarihin rastladığı takvim yılını takip eden takvim yılının başı esas alınacaktır.

Kesilmenin rastladığı takvim yılını takip eden takvim yılı başından itibaren zamanaşımı yeniden işlemeye başlar. Zamanaşımının bir bozma kararıyla kesilmesi halinde zamanaşımı başlangıcı yeni vade gününün rastladığı; amme alacağının teminata bağlanması veya icranın kaza mercilerince durdurulması hallerinde zamanaşımı başlangıcı teminatın kalktığı ve durma süresinin sona erdiği tarihin rastladığı; takvim yılını takip eden takvim yılının ilk günüdür.

Örneğin, 2010 takvim yılına ait gelir vergisi yönünden vergi borcu bulunan mükellefe ödeme emri 29.12.2016 tarihinde tebliğ edilmiştir. Ödeme emri tebliği halinde zamanaşımı kesilecek ve 01.01.2017 tarihinden itibaren süre yeniden işlemeye başlayacaktır.

Zamanaşımının 103 üncü maddede 11 fıkra halinde sayılan işlemlerden herhangi birisinin uygulanması suretiyle kesilmesi halinde, cetvelin, “zamanaşımının tayinine esas olan tarih” sütununa amme alacağının yukarıda açıklandığı şekilde, zamanaşımı başlangıç tarihi yazılacak, cetvelin “zamanaşımı kesilmiş ise son defa kesildiği tarih” sütununda zamanaşımının en son kesildiği tarih gösterilecektir. 6183 sayılı kanunun 103 üncü maddesine göre aşağıdaki hallerde zamanaşımı kesilir.

1.1. Ödeme

6183 Sayılı Kanunun 37 inci maddesi ödeme zamanı ve önce ödeme başlığı taşımakta olup, amme alacakları hususi kanunlarında belli edilen zamanlarda ödenir. Hususi kanunlarında ödeme zamanı tespit edilmemiş amme alacakları Maliye Bakanlığınca belirtilecek usule göre yapılacak tebliğden itibaren bir ay içinde ödenir. Bu ödeme müddetinin son günü amme alacağının vadesi günüdür. Amme borçlusu isterse borcunu belli zamanlardan önce ödeyebilir.

Amme idaresinin amme borçlusunun iradesi dışında onun namıma ödeme yaparak zamanaşımının kesilmesini sağlaması kanuni değildir. Çünkü burada amme borçlusunun ödeme eylemi yoktur. Onun adına ve bilgisi dışında yapılmış bir ödeme söz konusudur. Amme idaresinin görevi zamanaşımı süresi içerisinde amme borçlusunu takip ederek alacağını tahsil etmesidir. Bu zaman içerisinde tahsil edilemeyen borçlunun takipsiz bırakılarak aciz durumda olduğunun kabul edilmesidir. Amme borçlusu kendi adına vezneye yatırılan küçük meblağlı paraların kendi iradesi ile ödenmediğinden bahisle dava açması ve bunu ispat etmesi pek tabi mümkündür. Amme borçlusu, malvarlığında ve gelirlerinde artış olmadığını resmi kurumlardan alacağı belgelerle pek tabi ispat edebilir. Amme idaresinin zamanaşımı süresi dışında 15-20 yıl gibi uzun zaman dilimlerinde takip ve tahsil etmeye çalıştığı alacaklar bu türden alacaklardır.

Bu bağlamda tahsili imkânsız hale gelmiş sorunlu alacakların tahsilinden vazgeçilmesi amme idaresinin daha etkin ve verimli çalışmasını sağlayacaktır. Bu alacakların cebri icra yöntemleri ile takibi verginin maliyetini artırmakta ve tahsilinden de sonuç alınamamaktadır. Buna paralel tahsili imkânsız alacakların takibinden vazgeçilmesi amme idaresini cari yılların alacaklarını takip etmesine olanak sağlayacak ve tahsilatı artıracaktır.

6183 sayılı Kanunun 102 inci maddesinde “Amme alacağı, vadesinin rastladığı takvim yılını takip eden takvim yılı başından itibaren 5 yıl içinde tahsil edilmezse zamanaşımına uğrar… Hükmü yer almaktadır. Aradan çok uzun süre geçmesi nedeniyle bu borcun tahsil edilip edilmediğinin tespit edilmesi imkânsızdır. Kaldı ki sözü edilen vergi borçları tahsil edilmemiş dahi olsa anılan kanun maddesi uyarınca tahsil zamanaşımına uğradığından bu vergi borçlarının tahsil edilmesi mümkün değildir. Diğer taraftan hacizden maksat ödevliyi cezalandırmak değil amme alacağını tahsil etmektir. Buna göre söz konusu vergi borçları tahsil edilemeyeceğinden dolayı hacze dayanak teşkil eden bir vergi borcu bulunmadığından gayrimenkul üzerindeki haczin kaldırılması gerekmektedir.[1]

Şirket adına düzenlenen ödeme emirlerinin 07.07.2003 tarihinde ilanen tebliğ edildiği, 22.11.2008 tarihinde ise her kamu alacağı için ayrı ayrı olmak üzere 1 kuruş ödeme yapıldığı söz konusu ödemelerin amme borçlusu tarafından yapıldığının kabulü iktisadi icaplara uygun düşmediği gibi hayatın olağan akışına göre normal bir durum da sayılamamıştır.[2]

1.2. Haciz tatbiki

6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun 62 inci maddesinde, borçlunun, mal bildiriminde gösterilen veya tahsil dairesince tespit edilen borçlu veya üçüncü şahıslar elindeki menkul malları ile gayrimenkullerinden, alacak ve haklarından amme alacağına yetecek miktarının tahsil dairesince haczolunacağı,

64 üncü maddesinde de haciz muamelelerinin tahsil dairesince düzenlenen ve alacaklı amme idaresinin, mahalli en büyük memuru veya tevkil edeceği memur tarafından tasdik edilen haciz varakalarına dayanılarak yapılacağı hükümlerine yer verilmiştir.

Haciz muamelelerinin ise haciz varakası dayanılarak yapılması ve bu yetki alındıktan sonra menkul malların haciz tutanağı ile tespit edilerek haczedildiği, gayrimenkul mallar ile gemilerin ise haciz bildirisinin ilgili birimlere tebliğ edilmesi suretiyle tatbik edildiği göz önüne alındığında haciz varakasının düzenlenmesi ile haczin tatbik edildiği anlamı çıkmaktadır. Bunun yanında ihtiyati haciz, kati hacze döndürülmedikçe zamanaşımının kesilmeyeceği ise açıktır.

Kamu alacağının doğduğu tarihten itibaren 5 yıllık zamanaşımı süresi içerisinde tanzim olunan bazı haciz varakalarının ve teminat mektubunun, zamanaşımını kesen bir sebep olduğu sonucuna ulaşılmaktadır.[3]

1.3. Cebren yapılan tahsilât

6813 Sayılı Kanunun 47 inci maddesinin birinci fıkrasında amme alacağına karşılık rızaen yapılan ödemeler, ikinci fıkrasında da amme alacağına karşılık cebren tahsil olunan paralar ile ilgili usuller açıklanmıştır.

Aynı kanunun 54 ve 55 inci maddelerinde cebren takibin ödeme emri tebliği ile başladığı, ödeme emri tebliği ile beraber takipsiz alacakların artık takipli alacaklar haline dönüşeceği, amme idareleri arasındaki hacze iştirakte 69 uncu madde ve haczedilen malların paraya çevrilmesinde de 74 üncü madde hükümlerinin esas alınması gerektiği belirtilmiştir.

Bu bilgiler ışığında ödeme emri tebliğinden sonra takipli alacaklar nedeniyle amme idaresinin tahsil edilen her türlü paralar cebren yapılan tahsilat kapsamında değerlendirilir ve tahsil zamanaşımını keser.

Örneğin, menkul malların satışında 4 adet satış tutanağı düzenlenir ve satış bedelinin ve tellâliye resminin yatırıldığını gösterir makbuzların tarihi ve numarası yazılır ve satış bedelinden, önce takip masrafları düşülür.

1.4. Ödeme emri tebliği

Aynı Kanunun “Zamanaşımının kesilmesi” başlığını taşıyan 103 üncü maddesinde ise, ödeme emri tebliğ edilmesinin zamanaşımı süresini keseceği, kesilmesinin rastladığı takvim yılını takip eden takvim yılı başından itibaren zamanaşımının yeniden işlemeye başlayacağı hükmüne yer verilmiştir.

Örneğin, 1991/Ekim dönemine ait vergi borcunun tahsili için düzenlenen ve 31.7.1992 tarihinde tebliğ edilen ödeme emrinin tahsil zamanaşımını kestiği açıktır.[4] Geçerli tebligata rağmen beş yıllık tahsil zamanaşımı süresi geçirildikten sonra tebliğ edilen ödeme emri ile alacağın takibe alınması yasaya aykırıdır.[5]

Diğer taraftan, 16/5/1998 tarihinde şirkete tebliğ edilen ödeme emriyle kesilen tahsil zamanaşımının 1/1/1999 tarihinden itibaren yeniden işlemeye başladığı, bu ödeme emrinden başka borçlu limited şirket hakkında zamanaşımını kesecek herhangi bir işlem yapılmaması nedeniyle zamanaşımının 31/12/2003 tarihinde dolduğu anlaşılmaktadır.[6]

1.5. Mal bildirimi, mal edinme ve mal artmalarının bildirilmesi

6183 Sayılı Kanunu’nun 60 ıncı maddesine göre mal bildirimi amme borçlusunun kendisinde veya üçüncü kişiler elinde bulunan menkul mal, hak, alacak ve gayrimenkullerin ödeme emri tebliğinden itibaren 7 gün içinde sözlü ve yazılı olarak bildirilmesidir.

Bunun yanında aynı kanunun 61 inci maddesine göre mal bildiriminde, malı olmadığını gösteren veyahut borca yetecek kadar mal göstermemiş olan borçlu, sonradan edindiği malları ve gelirindeki artmaları, edinme ve artma tarihinden başlayarak 15 gün içinde tahsil dairesine bildirmeye mecburdur.

Amme borçlusunun 103/5 inci bendine göre, mal bildirimi, mal edinme ve mal artmalarının bildirilmesi halinde zamanaşımı kesilmiş olacaktır.

Örnek: Vergi Müfettişi, amme borçlusu hakkında vergi inceleme raporu tanzim etmiş olup 2015/Mart dönemi katma değer vergisi için 10.000 TL resen tarhiyat önermiştir.

Söz konusu rapor vergi ceza ihbarnamesi ile 20.08.2015 tarihinde tebliğ edilmiş olup amme borçlusu dava açma hakkını kullanmadığı için 19.09.2015 tarihinde kesinleşmiştir. Amme alacağı ödeme vadesi geçtiği ödenmediği için 10.12.2015 tarihinde ödeme emri tebliğ edilmiş ve amme borçlusu 01.01.2016 tarihinde mal bildiriminde bulunmuştur.

Amme borçlusunun 01.01.2016 tarihinde mal bildiriminde bulunmuş olması tahsil zamanaşımı keseceğinden kesilmenin rastladığı takvim yılını takip eden takvim yılı başından itibaren zamanaşımı yeniden işlemeye başlar. Bu nedenle 2017, 2018, 2019, 2020 ve 31.12.2021 yılının sonuna kadar zamanaşımı işlemeye devam edecektir.

1.6. Kefil veya yabancı şahıs ve kurumlar mümessillerinin takibi

6183 Sayılı Kanunun 57 inci maddesine göre, kefil ve yabancı şahıs ve kurumlar mümessillerinin takibi cebri takip şekillerinden olup usul ve esaslar açıklanmıştır.

Bu anlamda kefil tarafından yapılan ödeme ve amme idaresince kefile yapılan haciz tatbiki, cebren tahsilât, ödeme emri tebliği ve mal bildirimi, mal edinme ve artmalarının bildirilmesi 103/6 ncı maddesine göre zamanaşımını kesen durumlardan sayılmıştır.

1.7. Kaza mercilerince bozma kararı verilmesi

2577 Sayılı İdari Yargılama Usulü Kanununun 49 uncu maddesine göre, Temyiz incelemesi sonunda Danıştay, görev ve yetki dışında bir işe bakılmış olması, hukuka aykırı karar verilmesi, usul hükümlerine uyulmamış olunması sebeplerinden dolayı incelenen kararı bozar.

Kararın bozulması halinde dosya, Danıştay’ca kararı veren mahkemeye gönderilir. Mahkeme, dosyayı diğer öncelikli işlere nazaran daha öncelikle inceler ve varsa gerekli tahkik işlemlerini tamamlayarak yeniden karar verir.

1.8. Amme alacağının teminata bağlanması

Teminat amme alacağını güvence altına almak için uygulanan bir koruma tedbiridir. 6183 Sayılı Kanunun 48 inci maddesi hükmüne göre tecil edilecek amme alacaklarında belli şartlar altında teminat gösterilmesi gerekmektedir.

Bunun yanında aynı kanunun 92 inci maddesinde de gayrimenkul satış şartnamesinde % 7,5 oranında teminat isteneceği, 56 ıncı maddesinde teminata bağlanan alacaklarda yapılacak takip usulleri açıklanmıştır. Bu bilgiler ışığında amme alacağının teminata bağlanması hallerinde tahsil zamanaşımı kesilecektir.

1.9. Kaza mercilerince icranın tehirine (yürütmenin durdurulması) karar verilmesi

2577 Sayılı İdari Yargılama Usulü Hakkında Kanunun 27 inci maddesi yürütmenin durdurulması başlığını taşımakta olup (4) numaralı fıkrasına göre de, Vergi mahkemelerinde, vergi uyuşmazlıklarından doğan davaların açılması, tarh edilen vergi, resim ve harçlar ile benzeri mali yükümlerin ve bunların zam ve cezalarının dava konusu edilen bölümünün tahsil işlemlerini durdurur.

Ancak, 26 ncı maddenin 3 üncü fıkrasına göre işlemden kaldırılan vergi davası dosyalarında tahsil işlemi devam eder. Bu şekilde işlemden kaldırılan dosyanın yeniden işleme konulması ile ihtirazi kayıtla verilen beyannameler üzerine yapılan işlemlerle tahsilat işlemlerinden dolayı açılan davalar, tahsil işlemini durdurmaz. Bunlar hakkında yürütmenin durdurulması istenebilir.

Yürütmenin durdurulması kararı verilen dava dosyaları öncelikle incelenir ve karara bağlanır. Yürütmenin durdurulmasına dair verilen kararlar on beş gün içinde yazılır ve imzalanır. Aynı sebeplere dayanılarak ikinci kez yürütmenin durdurulması isteminde bulunulamaz.

Danıştay, bölge idare mahkemeleri, idare ve vergi mahkemelerinin esasa ve yürütmenin durdurulmasına ilişkin kararlarının icaplarına göre idare, gecikmeksizin işlem tesis etmeye veya eylemde bulunmaya mecburdur. Bu süre hiçbir şekilde kararın idareye tebliğinden başlayarak otuz günü geçemez. (Md. 28)

1.10. Mevcut bir borç için alacaklı iki amme idaresi arasında borcun ödenmesi için yazı ile müracaat edilmesi

6183 Sayılı Kanunun 5 inci maddesinde niyabeten takip usulünden bahsedilmiş olup borçlu ve malları başka mahallerde bulunduğu takdirde iki alacaklı amme idaresi arasında gerek cebren takip ve tahsil ve gerekse borcun ödenmesi için yazılı müracaat edilmesi halinde bu durum tahsil zamanaşımını kesen durum olarak kabul edilmesi gerekir.

Örneğin, Katma Değer Vergisi iadesinden kaynaklı alacağı bulunan mükellef, (A) vergi dairesine bağlı olup bu alacağı emanetler hesabında tutulmaktadır. Mükellefin (B) vergi dairesine ise borcu bulunmaktadır. (B) Vergi Dairesinin emanetler hesabındaki paranın alacaklarına mahsup edilmek üzere borcun ödenmesine için (A) vergi dairesine müracaat etmesi halinde tahsil zamanaşımı kesilmiş olacaktır.

1.11. Amme alacağının özel kanunlara göre ödenmek üzere müracaatta bulunulması ve/veya ödeme planına bağlanması

Alacağın özel kanunlara göre ödenmesi için müracaatta bulunulması ve/veya ödeme planına bağlanması da tahsil zamanaşımını keser. Zamanaşımını kesen işlemlerinden an az birinin gerçekleşmiş olması halinde, işlemin gerçekleştiği tarih itibariyle zamanaşımı kesilmiş olacaktır.

Örneğin, 5811 sayılı Varlık Barışı Kanunu, 4811 ve 6111 ve 6736 sayılı Vergi Barışı Kanunları kapsamında amme borçlarının yeniden yapılandırılması nedeniyle amme alacağının özel kanunlara göre ödenmek üzere ödeme planına bağlanması tahsil zamanaşımı kesilecek ve yeni bir tahsil zaman aşımı süresinin başlamasına sebep olacaktır.

2. ZAMANAŞIMININ İŞLEMEMESİ VEYA DURMASI

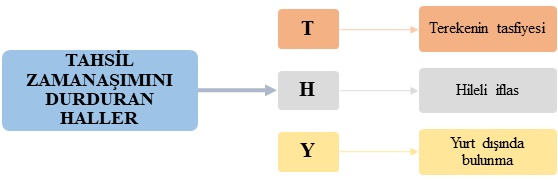

6183 Sayılı Kanunun 104 üncü maddesine göre, borçlunun yabancı memlekette bulunması, hileli iflas etmesi veya terekesinin tasfiyesi dolayısıyla hakkında takibat yapılmasına imkân yoksa bu hallerin devamı müddetince zamanaşımı işlemez. Zamanaşımı, işlememesi sebeplerinin kalktığı günün bitmesinden itibaren başlar veya durmasından evvel başlamış olan cereyanına devam eder.

Görüleceği üzere zamanaşımının kesilmesi ile zamanaşımının durması arasındaki en bariz fark kesilmede tüm süreler silinirken, zamanaşımın durması halinde ise süreler silinmez bu halin kalkmasından sonra süreler kaldığı yerden yeniden işlemeye devam eder.

Yurtdışında bulunan şahıslar hakkında yapılmakta olan icrai takibatta hazineye oldukça pahalıya mal olmakta ve genellikle olumlu bir sonuç vermemektedir. Esasen 6183 Sayılı Kanununun 104 üncü maddesinde de belirtildiği üzere, borçlunun yabancı memlekette bulunması tahsil zamanaşımı da işlememektedir. Bu itibarla ödeme emirlerinin borçlunun yurda izinli veya kesin olarak döndükleri zamana kadar bekletilmesi yurda dönmelerini müteakip icrai takibata başlanılması gerekmektedir. [7]

Örneğin; 2011/Kasım dönemine ait katma değer vergisi yönünden borçlu bulunan mükellef Bay (A), 01.12.2016 tarihinde İsviçre’ye gittiği THY kayıtlarından tespit edilmiştir. Mükellefin yabancı memlekette bulunması tahsil zamanaşımı durduracak ve süre işlemeyecektir.

Bay (A), Türkiye’ye 15.04.2017 tarihinde dönmesi halinde duran 30 günlük süre yurda dönüş tarihi olan 15.04.2017’den itibaren zamanaşımı süresi işlemeye başlayacak ve amme alacağı 15.05.2017 tarihinde tahsil zamanaşımına uğrayacaktır.

Dip Notlar:

[1] İstanbul Defterdarlığının 05.04.2004 tarih ve B.07.4.DEF.0.34.19/7811 sayılı yazıları

[2] Danıştay 3. Dairesinin 25.09.2012 tarih ve Esas No:2010/4340, Karar No:2012/3047

[3] Başbakanlık Gümrük Müsteşarlığı Hukuk Müşavirliğinin 07.04.2006 tarih ve 00553 sayılı yazıları

[4] Danıştay 11. Dairesinin 22.05.2000 tarih ve Esas No:1999/5082, Karar No:2000/2214

[5] Danıştay 7. Dairesinin 15.04.1996 tarih ve Esas No:1994/2345, Karar No:1996/1484

[6] Danıştay 3. Dairesinin 20.01.2009 tarih ve Esas No:2006/3902, Karar No:2009/51

[7] 1994/10 Seri No’lu Tahsilat İç Genelgesi