Doç.Dr.Ali HEPŞEN

İstanbul Üniversitesi

Öğretim Üyesi

[email protected]

Karar alma, insanın hayatı boyunca sıklıkla karşılaştığı bir durumdur. Günlük hayatta sıradan olarak görülen birçok işlem aslında bir dizi karar alma işlemini içermektedir. Bu kararlar kimi zaman basit bir yapıda iken kimi zaman birbirine bağlı, birden fazla kararın ardışık olarak verilmesi gibi daha karmaşık bir yapıda olabilmektedir.

Karar alma, insanın hayatı boyunca sıklıkla karşılaştığı bir durumdur. Günlük hayatta sıradan olarak görülen birçok işlem aslında bir dizi karar alma işlemini içermektedir. Bu kararlar kimi zaman basit bir yapıda iken kimi zaman birbirine bağlı, birden fazla kararın ardışık olarak verilmesi gibi daha karmaşık bir yapıda olabilmektedir.

Karar analizi birçok disiplinde sıklıkla kullanılmaktadır. Bir karar probleminin çözülmesinde izlenen adımlar, karar sürecini oluşturur. Karar süreci, problemin belirlenmesi, problemle ilişkili olarak karar vericinin kontrol edebildiği ve edemediği değişkenlerin belirlenmesi, problemin çözümüne ilişkin alternatiflerin ve bunlara ilişkin getirilerin ortaya konması, mümkünse kontrol edilemeyen değişkenlerle ilişkili olasılık değerlerinin belirlenmesi ve son olarak da uygun karar ölçütleri kullanılarak en iyi sonucu verecek alternatifin seçilmesi adımlarından oluşur.

Karar problemlerinde, problemin modellenmesi ve çözümü amacıyla geleneksel olarak iki yaklaşım kullanılmaktadır. Bunlardan ilki, karar matrisi ya da strateji matrisi olarak da bilinen sonuç matrisinin kullanımıdır. Geleneksel diğer yaklaşım, karar probleminin, Karar Ağacı adı verilen ve problemdeki bileşenlerin çeşitli geometrik sembollerle ifade edildiği bir grafik üzerinde gösterilmesidir.

Konut sektörü doğası gereği arz ve talebe dayanmaktadır. Konut yatırımındaki getiriler ve yatırım geri dönüş süreleri, ortaya çıkan arz ve talebe bağlı olarak değişkenlik göstermektedir. Gelişmekte olan ülkelerde konut; dönemsel ve bölgesel olarak değişkenlik göstermekle birlikte, genele bakıldığında finansal yatırım araçlarına göre uzun vadede daha yüksek getirili bir yatırım aracı olarak gösterilmektedir. Bu sebeple konut yatırımı konusunda da karar verme süreci oldukça önem taşımaktadır. Karar verme sürecinin kötü yönetilmesi sonucu birçok yatırımcı yanlış yerde, zamanda ya da yanlış konut tipine yatırım yaparak maddi kayıplar yaşamakta ya da beklediği getiriyi elde edememektedir. Karar verme süreci iyi yönetilirse, yatırımcı oluşabilecek maddi kayıp risklerini önceden görme şansını yakalayacak ve buna göre oluşturulacak bir yatırım planı ile daha etkin, daha düşük riskli bir konut yatırım girişimi içerisinde olacaktır. Bu noktada İstatistiksel Karar Verme Süreçleri kullanılarak, yatırımcının konut yatırımı yapmayı düşündüğü bölgelerde, yatırım yapmayı düşündüğü konut tipine göre ortaya çıkabilecek getiriler, maddi kayıplar hesaplanarak, yatırımcıya daha şeffaf ve güvenilir bir yatırım ortamı sunulabilmektedir.

Bu çıkarsamalardan yola çıkılarak, 2003 Ocak – 2015 Ağustos tarihleri arasındaki REIDIN gayrimenkul bilgi servisinden aylık düzende derlenen konut brüt getiri oranları kullanılarak, örnek olabilmesi açısından, İstanbul’da seçilen bir mahalle üzerinde konut yatırımı için istatistiksel karar verme süreçleri uygulanmıştır. Bu sayede konut yatırımında karar verme süreçlerinin daha şeffaf ve daha doğru oluşturulması amaçlanmıştır.

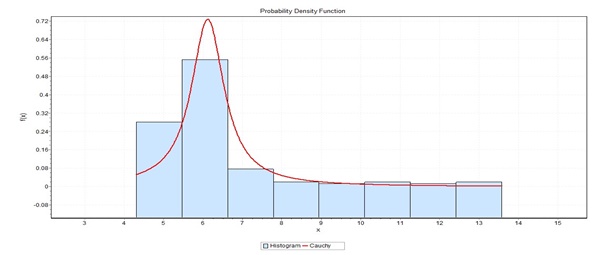

İlgili makale kapsamında gerçekleştirilen analizlerde Öncelikle İstanbul özelinde seçilen mahalleye ait yıllık brüt konut getirilerinin dağılımının Cauchy dağılımına uyduğu tespit edilmiş ve aşağıdaki grafikte sunulmuştur.

Cauchy dağılımına uyduğu tespit edilen brüt kira getirileri Goodness Of Fit testlerinden Kolmogorov Smirnov testine tabi tutulmuş ve verilerin belirtilen parametrelerdeki Cauchy Dağılımına uyduğu doğrulanmıştır.

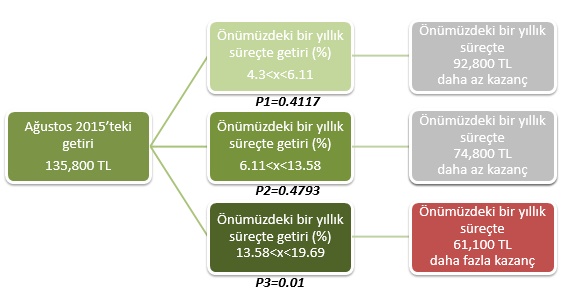

Analiz kapsamında üç durum belirlenmiş ve olasılıklar aşağıdaki gibi hesaplanmıştır. Bu durumlar; (x=Brüt Konut Getiri Oranı “%”)

1 NCİ DURUM:

P1(%4.3<x<%6.11) = %41.17

P1 olasılığı önümüzdeki bir yıllık süreçte; bölgenin getirisinin, 11 yıllık süreçteki ortalama getiri ile 11 yıllık süreçteki en düşük getiri arasında getiriye sahip olması olasılığını göstermektedir.

2 NCİ DURUM:

P2(%6.11<x<%13.58) = %47.93

P2 olasılığı önümüzdeki bir yıllık süreçte; bölgenin getirisinin, 11 yıllık süreçteki ortalama getiri ile 11 yıllık süreçteki en yüksek getiri arasında getiriye sahip olması olasılığını göstermektedir.

3 NCÜ DURUM:

P3(%13.58<x<%19.69) = %1.00

P3 olasılığı önümüzdeki bir yıllık süreçte; bölgenin getirisinin, 11 yıllık süreçteki en yüksek getiri ile bu getirinin 11 yıllık süreçteki ortalama getiri kadar fazla getiri arasında getiriye sahip olması olasılığını göstermektedir.

Analizdeki hesaplamaları daha somut ifade etmemiz gerekirse, örneğin, Ağustos 2015 itibari ile 1.000.000 TL‘lik yatırıma hazır sermayesi bulunan yatırımcı, seçilen mahallede 1 yıl önce konut yatırımı yapmış olsaydı Ağustos 2015’te 135.800 TL’lik bir getiri elde etmiş olacaktı. Bölgenin bu artan getirisinden etkilenip bu bölgeye yatırım yapma düşüncesi içerisinde olan yatırımcı için hesaplanan olasılıklar doğrultusunda önümüzdeki bir yıllık süreçte, Ağustos 2015’te elde etme imkanı bulunan 135.800 TL’lik getiriden 73.446 TL daha az getiri elde edeceği yukarıdaki karar ağacından açıkça görülmektedir. Dolayısıyla konut yatırımcılarının gelecek dönemlerde yatırım bakış açılarında istatistiksel yaklaşımlara daha çok önem verirler ise, risk-getiri bileşenlerini optimum noktada kurgulayabilirler.

Not: İlgili bilgilerin derlenmesinde ve analizinde katkıda bulunan Sn. Olgun Aydın’a teşekkür ederim…