Konut Kredilerinin Gelişimi ve Kredi Değer Oranı

Doç.Dr. Ali HEPŞEN

İstanbul Üniversitesi

İşletme Fakültesi Finans Anabilim Dalı

Öğretim Üyesi

[email protected]

Ülkemizde 1989 yılından sonra ticari bankalar, tüketici kredisi çerçevesinde riski dağıtmak ve yeni kaynak yaratmak amacıyla ipotekli konut kredisi vermeye başlamışlardır. Ticari bankalar tarafından verilen bu krediler kısa vadeli, aylık geri ödemeli olup genellikle de faiz oranları memur maaşlarına endeksli ya da döviz cinsinden olmuştur. 1990’lı yıllarda ve 2000’li yılların başında ülke ekonomisinde yaşanan istikrarsızlık ve buna bağlı olarak faiz oranlarında ve döviz kurlarında yaşanan yükselişler sonucunda kredi borçlularının birçoğu geri ödemelerinde güçlük içerisine girmiş, yeni kredilerin açılması sınırlı hale gelmiştir. Türk bankacılık sektöründe ipotekli konut kredileri asıl gelişimini 2000 Kasım ve 2001 Şubat krizlerinden sonra gerçekleştirmiştir. Türkiye ekonomisinde bu dönemden sonra sağlanan istikrar sonucunda enflasyon ve faiz oranlarında yaşanan düşüşler, ertelenen tüketimin gerçekleşmesine yardımcı olmuş, Türk bankacılık sektörünün hane halkına sunduğu ürünlere olan talebi ve ürünlerin arzını arttırmış, sonuçta tüketici kredileri içerisinde yer alan ipotekli konut kredilerinin hacminde önemli artışlar meydana gelmiştir.

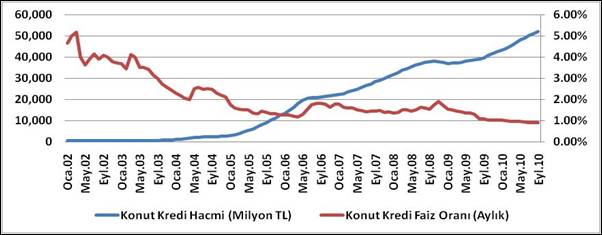

Ülkemizde ipotekli konut kredilerinin hacminin, kaçınılmaz olarak faiz oranlarındaki gelişmelere paralel şekilde hareket ettiğini de söylemek mümkündür. Bir başka ifade ile Türk bankacılık sektörünün kullandırmış olduğu ipotekli konut kredisi miktarı artarken, aynı zamanda kredilere uygulanan faiz oranlarında da aşağı yönde hareket gerçekleşmiştir. Aşağıda yer alan grafikten de görüldüğü üzere, 2002 yılında aylık %5’in üzerinde oluşan faiz oranları bugün aylık %0,80’li oranlara kadar düşmüş; 2002 yılı itibariyle bankacılık sektörünün kullandırdığı konut kredi hacmi sadece 258 Milyon TL iken bugün 55 Milyar TL düzeyine erişmiştir. Diğer taraftan bugün gelinen noktada neredeyse her iki tüketici kredisinden biri konut kredisi niteliğini taşımaktadır. Bunun anlamı konut kredilerinin bankacılık sektörünün gelişmesi anlamında önemli gelir kalemlerinden birisi olduğudur.

Kaynak: Türkiye Cumhuriyeti Merkez Bankası

Kredi hacminin bu kadar önem kazandığı ve arttığı ortamda konut kredisi düzenlenme süreci de büyük önem taşımaktadır. Süreç, kişinin kredi alma girişimi ile başlayıp, ilgili kredinin açılmasına kadar geçen süreyi kapsamaktadır. Gayrimenkulün değeri hesaplanmakta ve kişinin ödeme gücü belirli kriterler çerçevesinde değerlendirilmektedir. Öne çıkan iki kriter: “Kredi Değer Oranı (Loan-to-Value Ratio)” ve “Aylık Taksit Aylık Gelir Oranı (Payment-to-Income Ratio)” dır. “Kredi Değer Oranı”, mülkün değeri üzerinde hangi oranda kredi açıldığını gösterirken, “Aylık Taksit Aylık Gelir Oranı” ise kişinin aylık geliri içerisindeki taksit miktarını göstermektedir. Her iki oran için de değerlerin düşük tutulması bankanın krediye ilişkin üstlendiği riski azaltmaktadır.

Bununla birlikte, kredi kuruluşunun en önemli beklentisi ilgili krediye ilişkin taksit ödemelerinin “tam ve zamanında” yapılmasıdır. Kredinin vadesinden önce kapatılması önemli bir risk (erken ödeme riski) unsuru iken, kredinin geri ödemelerinin yapılmaması (kredi riski) da gerek kurumun gerekse de kredi borçlusunun üstlendikleri önemli bir risk olarak karşımıza çıkmaktadır. Bu anlamda, “Kredi Değer Oranı”, kredi riskinin en önemli göstergelerinden biridir. Konut alımında peşinatın düşük tutulması ve geri kalan miktar çerçevesinde kredi kullanımı ya da hiç peşinat ödenmeden mülkün değerinin tamamı kadar kredi açılması özellikle elinde birikimi olmayan kişiler açısından iyi görünebilmekte; ancak bu durum gerek taksit miktarını gerekse de katlanılan toplam faiz ödemesi miktarını arttırmaktadır. Aşağıda yer alan tablo bu durumu özetlemektedir.

200.000 TL tutarında bir konut için konut kredisi kullanıldığını düşünelim; kredinin vadesi 10 yıl ve aylık faiz oranı %0,80 olsun. Kredi değer oranının farklılık gösterdiği durumlarda taksit miktarları, toplam ödeme miktarı ve toplam faiz yükümlülüğü şu şekilde oluşacaktır:

| Konut Değeri=200.000 TL |

Alternatif

I |

Alternatif

II |

Alternatif

III |

Alternatif

IV |

| Kredi Değer Oranı |

%75 |

%80 |

%90 |

%100 |

| Kredi Miktarı |

150.000 TL |

160.000 TL |

180.000 TL |

200.000 TL |

| Kredi Vadesi |

120 Ay |

120 Ay |

120 Ay |

120 Ay |

| Kredi Faiz Oranı |

%0,80 Aylık |

%0,80 Aylık |

%0,80 Aylık |

%0,80 Aylık |

| Aylık Taksit |

1.949 TL |

2.079 TL |

2.339 TL |

2.599 TL |

|

|

|

|

|

| Toplam Faiz Ödemesi |

83.902 TL |

89.496 TL |

100.683 TL |

111.870 TL |

| Kredi Borç Bakiyesi |

150.000 TL |

160.000 TL |

180.000 TL |

200.000 TL |

| Krediye İlişkin

Toplam Ödeme Miktarı |

233.902 TL |

249.496 TL |

280.683 TL |

311.870 TL |

Yukarıda yer alan tabloda farklı kredi değer oranları çerçevesinde özellikle aylık taksit ve toplam faiz ödeme miktarı yer almaktadır. Kredi değer oranındaki artış bankanın daha yüksek miktarda kredi açmasını, borçlunun daha yüksek miktarda borçlanmasını ifade etmektedir. Aynı mülk için örneğin %75 kredi kullandırıldığında aylık taksit miktarı 2.079 TL iken mülkün tamamı kredilendirildiğinde miktar 2.599 TL ye çıkmakta; toplam faiz ödeme miktarı da 83.902 TL’den 111.870 TL’ye ulaşmaktadır. Artan bu miktarlar gerek kredi veren kurum gerekse de borçlu açısından riskli bir durumu ifade etmekte; kredi geri ödemelerinde sorun oluşursa ve evin satışı gündeme gelirse borçlu evini kaybetme durumuyla karşı karşıya kalmakta, ev piyasa değerinin altında satılırsa da kurum verdiği kredideki borç bakiyesini karşılayamaz hale gelebilmektedir.

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) son derece önemli bir karar alarak konut kredilerinde %75 oranında kredi değer oranı sınırlamasına gitmiştir. Amaç kredi riskinin sınırlandırılmasıdır. Diğer taraftan, konut kredilerinde 2010 yılı 3. çeyrek dönem itibariyle takibe dönüşüm oranlarının (%1,68) nispeten düşük seviyede kalmasında, konut kredilerinin bugüne kadar ağırlıklı olarak yüksek ve en yüksek gelir grubunda yer alan müşterilere kullandırılmasının etkili olduğu söylenebilir. 2011 yılında ise bankacılık sektörü artan konut kredisi hacminin devamı için ister istemez ödeme gücü bakımından daha riskli profili oluşturan yüksek gelir grubunun altına yönelecektir; daha riskli profil daha yüksek kredi riski anlamına da gelmektedir. O halde bundan sonraki dönemde kredi kullanarak konut alacakların mülkün değerinin %25’ini peşinat olarak ayırmaları gerekecektir. Konut yatırımı ailelerin en önemli yatırımlarındandır. Bugün konut kredilerinde ortalama vade 5-10 yıl vadeli kredilerdir. 10 yıllık bir süreç ülkemiz koşullarında uzun bir vadedir. Kredi vadesi içinde kişinin ödeme güçlüğüne düşmesi, belirttiğimiz gibi, önemli riskleri beraberinde getirmektedir. Bu türden bir sınırlama konut satışlarını ya da fiyatları olumsuz etkilemeyecektir; aksine BDDK’nın aldığı bu sınırlamanın olumlu etkilerini, daha sağlıklı bir gayrimenkul finansman piyasasının oluşması anlamında, önümüzdeki dönemde göreceğimizi belirtmeliyim.