12 Şubat 2009 Tarihli Resmi Gazete

Sayı: 27139

Maliye Bakanlığından:

3065 sayılı Katma Değer Vergisi (KDV) Kanunu uygulamasına ilişkin olarak aşağıdaki açıklama ve düzenlemelerin yapılmasına gerek duyulmuştur.

- ALTIN, GÜMÜŞ VE PLATİN İLE İLGİLİ ARAMA, İŞLETME, ZENGİNLEŞTİRME VE RAFİNAJ FAALİYETLERİNE YÖNELİK TESLİM VE HİZMETLERDE İSTİSNA UYGULAMASI

KDV Kanununun 13 üncü maddesinin birinci fıkrasının (c) bendinde 5228 sayılı Kanunla yapılan değişiklik ile “Altın, gümüş ve platin ile ilgili arama, işletme, zenginleştirme ve rafinaj faaliyetlerine ilişkin olmak üzere, bu faaliyetleri yürütenlere yapılan teslim ve hizmetler” istisna kapsamına alınmıştır. Bu istisnanın uygulanmasına ilişkin usul ve esaslar ise 95 Seri No.lu KDV Genel Tebliği ile değişik 93 Seri No.lu KDV Genel Tebliğinde belirlenmiştir.

Ancak bu Tebliğin yayımlandığı tarihi izleyen ay başından geçerli olmak üzere altın, gümüş ve platin ile ilgili arama, işletme ve rafinaj faaliyetlerinde bulunanlara istisna kapsamında yapılacak mal teslimleri ve hizmet ifalarında aşağıdaki şekilde hareket edilmesi uygun görülmüş olup, 93 Seri No.lu KDV Genel Tebliğinin (1.2.) numaralı bölümü bu Tebliğin yayımlandığı tarihi izleyen ay başından geçerli olmak üzere yürürlükten kaldırılmıştır.

1.1. İstisnanın Kapsamı

1.1.1. Mükellefler Bakımından

KDV Kanununun 13 üncü maddesinin birinci fıkrasının (c) bendinde düzenlenen istisna, altın, gümüş ve platin ile ilgili arama, işletme, zenginleştirme ve rafinaj faaliyetlerinde bulunanlara, söz konusu faaliyetlerine ilişkin olmak üzere yapılan teslim ve hizmetleri kapsamaktadır.

İstisnadan, 3213 sayılı Maden Kanunu hükümlerine göre Enerji ve Tabii Kaynaklar Bakanlığı’ndan maden arama, altın, gümüş veya platin madenleri için işletme ruhsatı alan firmalarla, zenginleştirme işini yapan firmalar ve yaptıkları işlemler Hazine Müsteşarlığı tarafından yayımlanmış olan “Kıymetli Madenler Borsasında İşlem Görecek Altın Standardı ve Rafinerileri Hakkında Tebliğ” ile “Kıymetli Madenler Borsasında İşlem Görecek Gümüş ve Platin Standartları ve Rafinerileri Hakkında Tebliğ” hükümlerine göre “rafinaj faaliyeti” sayılan firmalar faydalanacaktır.

Altın, gümüş veya platin ile ilgili arama, işletme ve zenginleştirme faaliyetleri için istisnadan faydalanmak isteyen mükellefler, Enerji ve Tabii Kaynaklar Bakanlığı’na müracaat ederek (Ek:1)’de yer alan yazıyı alacaklardır. Maden arama ruhsatı sahibi mükellefler söz konusu madenleri aradıklarına dair bilgiyi belge talep dilekçesine yazacak, Enerji ve Tabii Kaynaklar Bakanlığı talebi değerlendirirken maden sahasının özelliklerini de dikkate alarak söz konusu yazıyı verecektir.

1.1.2. İşlemler Bakımından

İstisna, altın, gümüş veya platin ile ilgili arama, işletme, zenginleştirme ve rafinaj faaliyetlerinin yürütülmesinde kullanılmak üzere satın alınan mal ve hizmetleri kapsamaktadır.

Mükellefler bu faaliyetler nedeniyle indirim hakkına sahip oldukları alış ve giderlere ait yüklendikleri KDV tutarlarını ilgili dönem beyannamesinde indirim konusu yapacaklardır. İndirim yoluyla giderilemeyen KDV, mükellefin talebi üzerine bu Tebliğin (1.2.) numaralı bölümünde yapılan düzenlemeler çerçevesinde iade edilebilecektir.

1.2. İstisnanın Uygulanması

İstisna, verginin önce uygulanıp sonra iade edilmesi şeklinde yürütülecektir. Bu nedenle altın, gümüş veya platin ile ilgili arama, işletme, zenginleştirme ve rafinaj faaliyetlerinde bulunanların mal ve hizmet alımlarında genel hükümler çerçevesinde KDV uygulanacaktır. Bu şekilde yüklenilen vergiler ilgili dönemde indirim konusu yapılacaktır.

Mükellefler tarafından indirim konusu yapılan vergilerden bir vergilendirme döneminde gerçekleştirilen arama, işletme, zenginleştirme ve rafinaj faaliyetlerinin bünyesine giren teslim ve hizmetlere ait kısım, KDV Kanununun 13 üncü maddesinin ikinci fıkrasının verdiği yetkiye istinaden Bakanlar Kurulunca belirlenen alt limiti (2004/8127 sayılı Bakanlar Kurulu Kararı ile 100 TL) aşmadığı için istisnadan yararlanamayacak alımlar çıkarılmak suretiyle tespit edilecektir. Yüklenilen vergi tutarı verilecek ilk KDV beyannamesine iade olarak dâhil edilecek ve buna göre hesaplanan KDV alacağı, mükellefin isteğine göre mahsuben veya nakden iade edilecektir.

İade talebi bir dilekçe ile yapılacak, bu dilekçeye;

– Enerji ve Tabii Kaynaklar Bakanlığından alınan (Ek:1) yazının mükellef tarafından imza ve kaşe tatbik edilmek suretiyle onaylanmış bir örneği (bir kereye mahsus olmak üzere),

– istisna kapsamında kabul edilen harcamalara ait liste (Bu listede alım yapılan mükellefin unvanı, vergi kimlik numarası, vergi dairesi, faturanın tarihi, sayısı ile işlem bedeli ve KDV tutarı bilgileri yer alacaktır.),

– istisnaya konu işlemlerin gerçekleştiği döneme ait indirilecek KDV listesi,

eklenecektir.

İade talepleri, 84 Seri No.lu KDV Genel Tebliğinin mal ihracından doğan KDV’nin iadesindeki esaslar çerçevesinde sonuçlandırılacaktır.

1.3. İstisna Uygulamasına İlişkin Diğer Hususlar

1.3.1. Altın, gümüş veya platin işletme faaliyeti sırasında, maden cevherinin kompleks halde olması nedeniyle altın, gümüş veya platin yanında başka metallerin de üretilmesi, işletme faaliyetine ilişkin alımların tamamının istisnadan yararlanmasına engel değildir.

1.3.2. İşletme, zenginleştirme ve rafinaj hizmetleri genel esaslara göre KDV’ye tabidir. Ancak, işletme faaliyetini yürütenlere verilecek zenginleştirme ve rafinaj hizmetleri ile zenginleştirme faaliyetini yürütenlere verilecek rafinaj hizmetleri KDV Kanununun 13/c maddesi uyarınca bu Tebliğin (1.2.) bölümünde yapılan açıklamalara göre istisna kapsamında değerlendirilecektir.

1.3.3. Rafinaj faaliyetinde bulunan mükelleflerin rafinajı yapılacak ürünün satın alınması sırasında yüklendikleri vergilerin de iade kapsamında değerlendirileceği tabiidir.

1.3.4. Vergi daireleri, rafinaj faaliyeti nedeniyle iade talep eden mükellefin, Hazine Müsteşarlığı tarafından yayımlanmış olan Kıymetli Madenler Borsasında İşlem Görecek Altın Standardı ve Rafinerileri Hakkında Tebliğ ile Kıymetli Madenler Borsasında İşlem Görecek Gümüş ve Platin Standartları ve Rafinerileri Hakkında Tebliğ hükümlerine göre “rafinaj faaliyeti” yürüten bir firma olduğunu araştırıp tespit ettikten sonra iade işlemini yerine getireceklerdir.

1.3.5. Arama, işletme, zenginleştirme ve rafinaj faaliyetlerinde bulunanların bu faaliyetleri sonucu elde ettikleri külçe altın ve külçe gümüş teslimleri KDV Kanununun 17/4-g maddesine göre KDV’den istisnadır. Söz konusu istisna hükmü, kısmi istisna mahiyetinde olmakla birlikte altın ve gümüş ile ilgili arama, işletme, zenginleştirme ve rafinaj faaliyetlerine ilişkin olarak Kanunun 13/c maddesinde yer alan istisna uygulaması tam istisna mahiyetinde olduğundan arama, işletme, zenginleştirme ve rafinaj faaliyetleri sonucu ortaya çıkan külçe altın ve külçe gümüş teslimleri ile ilgili olarak yüklenilen vergilerin gelir ve kurumlar vergisi bakımından gider veya maliyet unsuru olarak değerlendirilmesine ve söz konusu tutarların indirim hesaplarından çıkarılmasına gerek bulunmamaktadır.

- ULUSAL GÜVENLİK AMAÇLI TESLİM VE HİZMETLERE İLİŞKİN İSTİSNA

KDV Kanununun 13 üncü maddesine 5228 sayılı Kanunla eklenen (f) bendi ile Milli Savunma Bakanlığı, Jandarma Genel Komutanlığı, Sahil Güvenlik Komutanlığı, Savunma Sanayii Müsteşarlığı, Milli İstihbarat Teşkilatı Müsteşarlığı, Emniyet Genel Müdürlüğü ve Gümrük Muhafaza Genel Müdürlüğüne milli savunma ve iç güvenlik ihtiyaçları için uçak, helikopter, gemi, denizaltı, tank, panzer, zırhlı personel taşıyıcı, roket, füze ve benzeri araçlar, silah, mühimmat, silah malzeme, teçhizat ve sistemleri ile bunların araştırma-geliştirme, yazılım, üretim, montaj, yedek parça, bakım-onarım ve modernizasyonuna ilişkin olarak yapılan teslim ve hizmetler ve bu teslim ve hizmetleri gerçekleştirenlere bu kapsamda yapılacak olan, miktarı ve nitelikleri yukarıda sayılan kuruluşlarca onaylanan teslim ve hizmetler KDV’den istisna edilmiştir.

KDV Kanununun 13 üncü maddesinin son fıkrası ile Bakanlığımıza verilen yetkiye dayanılarak söz konusu istisnanın uygulamasına ilişkin usul ve esaslar bu Tebliğin yayımını izleyen ay başından geçerli olmak üzere aşağıda belirtildiği şekilde tespit edilmiştir.

2.1. İstisnanın Kapsamı

2.1.1. Mükellefler Bakımından

KDV Kanununun 13 üncü maddesine 5228 sayılı Kanunla eklenen (f) bendindeki istisna,

– Millî Savunma Bakanlığı,

– Jandarma Genel Komutanlığı,

– Sahil Güvenlik Komutanlığı,

– Savunma Sanayii Müsteşarlığı,

– Milli İstihbarat Teşkilatı Müsteşarlığı,

– Emniyet Genel Müdürlüğü,

– Gümrük Muhafaza Genel Müdürlüğü’ne (Ulusal Güvenlik Kuruluşları)

aşağıda belirtilen mal teslimleri ile hizmet ifalarında uygulanabilecektir.

Bu kuruluşlara istisna kapsamında mal teslimi ya da hizmet ifasında bulunmayı taahhüt eden mükelleflere (yüklenicilere) kapsam ve niteliği ulusal güvenlik kuruluşları tarafından onaylanacak mal teslimleri ile hizmet ifalarında da istisna uygulanacaktır.

2.1.2. İşlemler Bakımından

İstisna kapsamına, ulusal güvenlik kuruluşlarına;

– Uçak, helikopter, gemi, denizaltı, tank, panzer, zırhlı personel taşıyıcı, roket, füze ve benzeri araç ve silahlar ile bunların oluşturduğu sistemlerin, bu araç, silah ve sistemlere ilişkin mühimmat, teçhizat, yedek parça ve eklentilerinin teslimi,

– belirtilen araç, silah ve sistemlerle ilgili ar-ge faaliyetleri için yapılan alımlar, yazılım, üretim, montaj, tadil-bakım-onarım ve modernizasyon işlemi şeklindeki mal teslimi ve hizmet ifaları,

girmektedir.

Bu çerçevede söz konusu araç, silah ve sistemlerin temini kapsamında alınan eğitim hizmetlerinin de istisnadan yararlanacağı tabiidir. Aynı şekilde, idari ve hizmet araçları dışında kalan muharebe ve taktik harekâtla ilgili savunma gereksinmelerini karşılamak üzere, özel olarak muharebe için imal edilen zırhlı veya zırhsız, silahlı veya silahsız motorlu araçların teslimleri de istisna kapsamında mütalaa edilecektir.

Ulusal güvenlik kuruluşlarına sadece yukarıda belirtilen teslim ve hizmetlerde istisna uygulanabilecek, bu kuruluşların diğer harcamaları genel hükümler çerçevesinde vergiye tabi olacaktır. Buna göre, ulusal güvenlikle ilgili kuruluşların yemek, giyecek, hizmet binası, her türlü büro malzemesi, mefruşat, kırtasiye, bentte sayılanlar dışındaki araç alımları, taşıma işleri, istisna kapsamına girmeyen iktisadi kıymetlerin, imal, inşa, tadil, bakım, onarım harcamaları ve benzeri alımlar ulusal güvenlik faaliyetleri ile dolaylı olarak ilgili olsa bile istisna kapsamında değerlendirilmeyecektir.

2.2. İstisnanın Uygulanması

2.2.1. Ulusal Güvenlik Kuruluşlarına Doğrudan Yapılan Teslim ve Hizmetlerde

Ulusal güvenlik kuruluşlarına istisna kapsamında doğrudan teslim ve hizmet ifasında bulunan yükleniciler, düzenleyecekleri faturada bu Tebliğin (2.1) bölümündeki açıklamalar çerçevesinde istisna uygulayarak işlem yapacaklardır. Faturada istisna kapsamına girmeyen işlemler de bulunuyorsa, istisna olan işlemler ayrıca gösterilecektir. Bu mal ve hizmetleri alan ulusal güvenlik kuruluşları faturayı düzenleyen yükleniciye istisna kapsamında yapılan işlemin belgelenmesi amacıyla örneği (Ek:2)’de yer alan yetkili birim amirinin mühür ve imzasının tatbik edileceği bir yazı vereceklerdir. Bu yazıda mükellefin kimlik bilgileri ile faturanın tarih ve numarasına yer verilerek, fatura muhteviyatı mal ve hizmetlerin 3065 sayılı KDV Kanununun 13/f maddesi gereğince KDV’den müstesna olduğu belirtilecektir. Bu yazının Vergi Usul Kanununun muhafaza ve ibraz hükümlerine uygun olarak yüklenici tarafından saklanacağı ve gerektiğinde yetkililere ibraz edileceği tabiidir.

İstisna kapsamına giren malların ulusal güvenlik kuruluşu tarafından ithal edilmesi halinde söz konusu yazı ilgili gümrük idaresine hitaben düzenlenecektir.

2.2.2. Yüklenici Firmalara Yapılacak Teslim ve Hizmetlerde

Yüklenicilere kapsam ve niteliği ilgili ulusal güvenlik kuruluşu tarafından onaylanacak mal teslimleri ile hizmet ifaları da KDV Kanununun 13/f maddesine göre KDV’den müstesnadır.

Yüklenicilere yapılacak teslim ve hizmetlerde istisna uygulaması aşağıdaki şekilde yürütülecektir:

Yüklenici firmaların (yurt dışında yerleşik olanlar dahil) KDV Kanununun 13/f maddesi kapsamında gerçekleşecek alımlarında ulusal güvenlik kuruluşu ile imzalanan sözleşme esas alınacaktır.

Yükleniciler, ulusal güvenlik kuruluşu ile imzaladıkları sözleşmeye dayanarak, yapacakları teslim ve hizmetlerin üretiminde kullanacakları mal ve hizmetleri cinsi ve ölçü birimi (adet, ton, kg, m², vb.) itibariyle bir listede toplayacaklar ve ulusal güvenlik kuruluşunun onayına sunacaklardır.

Ulusal güvenlik kuruluşu bu listeyi nihai mal veya hizmetin üretimine yönelik olarak sarf edilecek mal ve hizmetlerden oluşup oluşmadığı bakımından inceleyecek ve üzerinde gerek duyduğu değişiklikleri yaparak (Ek:3)’te yer alan biçimde onaylayacaktır. İstisna kapsamında temin edilecek mal ve hizmetleri gösteren bu liste, projenin yürütülmesinde ortaya çıkan gelişmeler/ihtiyaçlar (sözleşme değişikliği, yeni mallara ihtiyaç duyulması vb sebepler) çerçevesinde ve alıcı ulusal güvenlik kuruluşunun öngördüğü zaman dilimleri içinde değiştirilebilecektir. Değişiklik listeleri, önceki liste bilgilerini içerecek şekilde tanzim olunacaktır.

Ulusal güvenlik kuruluşu ayrıca onayladığı listedeki mal ve hizmetlerin KDV’den müstesna olarak temin edilebilmesi için örneği (Ek:4)’te yer alan, yetkili birim amirinin mühür ve imzasının tatbik edileceği belgeyi düzenleyerek yüklenicilere verecektir. Bu belgenin Vergi Usul Kanununun muhafaza ve ibraz hükümlerine uygun olarak yüklenici mükellef tarafından saklanacağı ve gerektiğinde yetkililere ibraz edileceği tabiidir.

Yükleniciler, ulusal güvenlik kuruluşunun onayladığı listeyi onay tarihinden itibaren 30 gün içinde ve her durumda bu liste kapsamında alım yapmadan önce elektronik ortamda Gelir İdaresi Başkanlığı’na göndereceklerdir.

Yüklenici kuruluş, mal ve hizmet alımları sırasında ulusal güvenlik kuruluşu tarafından kendisine verilen istisna belgesi ile onaylı listenin (ilgili bölümü firma kaşesi tatbik edilen ve yetkilileri tarafından imzalanan) bir örneğini satıcı mükellefe ibraz edecektir. Satıcı, yüklenici firma adına düzenleyeceği faturaya söz konusu belgenin tarih ve sayısını da yazmak suretiyle teslim ve hizmet bedeline KDV uygulamayacaktır.

Yüklenici kuruluşun onaylı listede yer alan malları ithal etmesi halinde ise istisna belgesi ile onaylı listenin (ilgili bölümünün firma kaşesi tatbik edilmiş ve yetkilileri tarafından imzalanmış) bir örneği gümrük idaresine verilerek söz konusu ithalatın KDV uygulanmadan gerçekleşmesi sağlanacaktır. Öte yandan, yüklenici kuruluşlar ithal ettikleri onaylı listede yer alan hizmetler için başkaca bir işleme gerek olmaksızın sorumlu sıfatıyla KDV hesaplamayacaklardır.

Bu kapsamda istisna uygulanabilmesi için yükleniciye düzenlenen aynı faturada yer alan istisna kapsamındaki teslim ve hizmetlerin KDV hariç tutarları toplamının 10.000 TL ve daha fazla olması gerekmektedir. Bu tutarın altındaki alımlar listede yer alsa dahi KDV hesaplanacaktır. Bu sınır ithalat işlemleri bakımından geçerli değildir.

Yüklenicilere istisna kapsamında mal teslimi ve hizmet ifasında bulunan satıcılar, bu satışlara ait bilgileri ilgili dönem beyannamesinin düzenlenmesi esnasında e-beyanname ortamında açılacak ve örneği (Ek:5)’te yer alan form ile Gelir İdaresi Başkanlığına elektronik ortamda intikal ettireceklerdir. İstisna kapsamındaki işlemlerini bu form ile Gelir İdaresi Başkanlığına bildirmeyen mükelleflerin KDV iade talepleri kabul edilmeyecektir.

2.3. İade Uygulaması

2.3.1. Ulusal Güvenlik Kuruluşlarına Doğrudan Yapılan Teslim ve Hizmetlerde

Yükleniciler, istisna kapsamında yapmış oldukları teslim ve hizmetleri ait oldukları dönemler itibariyle KDV beyannamesinin “Tam İstisna Kapsamındaki İşlemler” Tablosunun 310 numaralı satırında beyan edeceklerdir. İstisna kapsamında yapılan teslim ve hizmetlere ait yüklenilen KDV’nin indirim yoluyla telafi edilemeyen kısmı ise 84 Seri No.lu KDV Genel Tebliğinin mal ihracından doğan KDV’nin iadesindeki esaslar çerçevesinde nakden veya mahsuben iade edilecektir.

İade talebi bir dilekçe ile yapılacak ve istisna kapsamındaki işlemlerin beyan edildiği dönem beyannamesi ile birlikte verilecektir. Dilekçeye; Tebliğ ekinde yer alan (Ek:2) yazısının mükellef tarafından imza ve kaşe tatbik edilmek suretiyle onaylanmış bir örneği, yüklenilen KDV tablosu, iade talep edilen döneme ait indirilecek KDV listesi ile istisna kapsamında düzenlenen satış faturalarının listesinin eklenmesi gerekmektedir.

2.3.2. Yüklenici Firmalara Yapılan Teslim ve Hizmetlerde

Bu Tebliğin (2.2.2) bölümündeki açıklamalara göre yüklenicilere istisna kapsamında mal teslimi veya hizmet ifasında bulunan mükellefler yapmış oldukları teslim ve hizmetleri ait oldukları dönemler itibariyle KDV beyannamesinin “Tam İstisna Kapsamındaki İşlemler” Tablosunun 310 numaralı satırında beyan edeceklerdir. İstisna kapsamında yapılan teslim ve hizmetlere ait yüklenilen KDV’nin indirim yoluyla telafi edilemeyen kısmı ise 84 Seri No.lu KDV Genel Tebliğinin mal ihracından doğan KDV’nin iadesindeki esaslar çerçevesinde nakden veya mahsuben iade edilecektir.

Bu kapsamda yapılacak iade taleplerine ilişkin dilekçeye yükleniciler tarafından işlem sırasında verilen istisna belgesi ile onaylı listenin (ilgili bölümünün firma kaşesi tatbik edilmiş ve yetkilileri tarafından imzalanmış) bir örneği ile yüklenilen vergi tablosu, istisnaya konu işlemlerin gerçekleştiği döneme ait indirilecek KDV listesi de eklenecektir.

Öte yandan, yüklenicilere istisna kapsamında mal teslimi ve hizmet ifasında bulunan ve örneği (Ek:5)’te yer alan formu dolduran satıcıların iade taleplerini yerine getiren vergi daireleri, Gelir İdaresi Başkanlığından iadeye konu teslim veya hizmetin ulusal güvenlik kuruluşu tarafından onaylanan listede yer aldığının elektronik teyidini sağlayacaklardır. Ulusal güvenlik kuruluşu tarafından onaylı listede bulunmayan bir teslim veya hizmetten doğan iade talebi kabul edilmeyecektir.

2.4. Müteselsil Sorumluluk

Yüklenici firmaların ulusal güvenlik kuruluşu tarafından onaylanan miktardan daha fazla mal veya hizmeti istisna kapsamında aldıkları ya da aldıkları mal veya hizmeti istisna kapsamı dışındaki bir işlemde kullandıkları tespit edildiği takdirde, alışta ödenmeyen KDV ile buna bağlı ceza, faiz ve zamlar kendilerinden aranacaktır.

2.5. Devam Eden İşlemler

KDV Kanununun 13/f maddesi ile 93 Seri No.lu KDV Genel Tebliği’nin (1.4) bölümü kapsamında başlayan ve halen devam eden işlerle ilgili bu Tebliğin yürürlüğünden sonra temin edilecek mal ve hizmetler için yukarıdaki (2.2) ve (2.3) bölümlere göre işlem yapılması mümkündür.

93 Seri No.lu KDV Genel Tebliği’nin (1.4) bölümü kapsamında başlayan ve halen devam eden işlerle ilgili olarak bu Tebliğin yürürlük tarihinden önce temin edilen teslim ve hizmetler için ödenen KDV, 93 Seri No.lu KDV Genel Tebliği’ndeki düzenlemeler esas alınarak iade edilir.

- ÖZEL TÜKETİM VERGİSİ (ÖTV) KANUNUNUN (8/1) MADDESİ KAPSAMINDA TESLİM EDİLEN MALLARIN ÖTV’Sİ ÜZERİNDEN HESAPLANAN KDV’NİN DÜZELTİLMESİ

ÖTV Kanununun 8 inci maddesinin (1) numaralı fıkrasına göre, ÖTV Kanununa ekli (I) sayılı listenin (B) cetvelindeki malların; (I) sayılı listeye dahil olmayan malların imalinde kullanılmak üzere mükellefler tarafından tesliminde tarh ve tahakkuk ettirilen ÖTV’nin Bakanlar Kurulu tarafından belirlenecek kısmı teminat alınmak suretiyle tecil olunmaktadır.

Söz konusu malların; tecil tarihini takip eden aybaşından itibaren oniki ay içinde ÖTV Kanununa ekli (I) sayılı listeye dahil olmayan malların imalinde kullanılması halinde tecil edilen ÖTV terkin edilmektedir.

Bu uygulamada, teslime konu mallara ait tecil edilen ÖTV, KDV Kanununun 20 ve 24 üncü maddeleri uyarınca KDV matrahına dahildir. Ancak KDV matrahına dahil ÖTV’nin yukarıda belirtilen şekilde terkin edilmesi halinde, tecil edilen ÖTV üzerinden hesaplanan KDV, fazla/yersiz hesaplanan KDV niteliğine dönüştüğünden, aşağıdaki şekilde işlem yapılması Bakanlığımızca uygun görülmüştür:

KDV Kanununun 8 inci maddesinin (2) numaralı bendinde “Vergiye tabi bir işlem söz konusu olmadığı veya katma değer vergisini fatura veya benzeri vesikalarda göstermeye hakkı bulunmadığı halde; düzenlediği bu tür vesikalarda katma değer vergisi gösterenler, bu vergiyi ödemekle mükelleftirler. Bu husus kanuna göre borçlu oldukları vergi tutarından daha yüksek bir meblağı gösteren mükellefler için de geçerlidir. Bu gibi sebeplerle fazla ödenen vergiler, Maliye Bakanlığının belirleyeceği usul ve esaslara göre ilgililere iade edilir.” hükmü yer almaktadır.

Buna göre, alıcılar tarafından fazla ödenen KDV’nin; ilgili vergi dairesinin tecil edilen ÖTV’nin terkin edildiğini satıcı mükellefin vergi dairesinden teyidini alması kaydıyla 91 Seri No.lu KDV Genel Tebliğinin “I-Fazla ve Yersiz Ödenen Vergilerin İndirim Hakkına Sahip Olanlara İadesi” bölümünde yapılan açıklamalar çerçevesinde en erken ÖTV’nin terkin işleminin yapıldığı dönemde vergi inceleme veya yeminli mali müşavir tasdik raporu ile teminat aranılmaksızın iade edilmesi mümkün bulunmaktadır.

- İHRAÇ KAYDIYLA TESLİM EDİLEN MALLARIN SÜRESİNDE İHRAÇ EDİLEMEMESİ HALİNDE EK SÜRE TALEBİ

KDV Kanununun 11/1-c maddesine göre imalatçılar tarafından ihracatçılara ihraç kaydıyla teslim edilen malların teslim tarihini takip eden ay başından itibaren 3 ay içinde ihraç edilmesi gerekmektedir. Bu malların ihracatının mücbir sebepler veya beklenmedik durumlar nedeniyle üç ay içinde gerçekleştirilememesi halinde ise en geç üç aylık sürenin dolduğu tarihten itibaren 15 gün içinde başvuran ihracatçılara, Maliye Bakanlığınca veya Bakanlığın uygun görmesi halinde vergi dairelerince üç aya kadar ek süre verilmesi mümkün bulunmaktadır.

Bu Tebliğin yayımını izleyen ay başından itibaren geçerli olmak üzere, ihraç kaydıyla teslim aldıkları malları yasal süresi içinde mücbir sebepler veya beklenmedik durumlara bağlı olarak ihraç edemeyen mükelleflerin ek süre taleplerinin ilgili vergi dairesi başkanlıkları ve defterdarlıklar tarafından değerlendirilmesi Bakanlığımızca uygun görülmüştür.

Buna göre, KDV Kanununun 11/1-c maddesi uyarınca ihraç kaydıyla teslim edilen bir malın (teslim tarihini takip eden ay başından itibaren 3 üncü ayın sonuna kadar) ihracatının gerçekleşmemesi halinde, ek süre ihracatçılar tarafından en geç 3 aylık sürenin sonundan itibaren 15 gün içinde ya bağlı oldukları vergi dairesine ya da ilgili vergi dairesi başkanlığı veya defterdarlığa verilecek bir dilekçe ile istenecektir. Bu süreden sonra yapılan veya ihracatçısı tarafından yapılmayan ek süre taleplerinin (mali tatile rastlasa dahi) değerlendirilmesi ve kabulü söz konusu değildir.

İhracatçı ek süre talebine ilişkin dilekçede mücbir sebep veya beklenmedik durumu belirtecek, bu dilekçeye yalnızca ihraç kaydıyla teslime ait faturanın bir örneğini ekleyecektir. Vergi dairesi başkanlığı veya defterdarlık mükelleflerden ek süre talebine neden gösterilen olay veya durumun tevsikine yönelik herhangi bir belge talep etmeyecektir.

Bu açıklamalardan anlaşılacağı üzere, vergi dairesi başkanlıkları ile defterdarlıklar kendilerine doğrudan ya da mükellefin bağlı olduğu vergi dairesi kanalıyla yapılan ek süre taleplerini öncelikle zamanında ve ilgili ihracatçı mükellef tarafından yapılıp yapılmadığı bakımından inceleyeceklerdir.

Ek süre verilmesinde mücbir sebebin varlığı Vergi Usul Kanununun 13 üncü maddesi hükmü esas alınarak belirlenecektir. İhracatçı mükellefin iradesi dışında ortaya çıkan, dolayısıyla ihracatın kanuni süresinde gerçekleşmesine engel teşkil eden ve mücbir sebep kabul edilmeyen haller ise beklenmedik durum sayılacaktır.

Bu çerçevede; ihracatın yapılacağı ülkedeki savaş hali/siyasal karışıklıklar, ekonomik belirsizlik ve durgunluk, yurt dışındaki alıcının sipariş ertelemesi/iptal etmesi, teslim programındaki değişiklikler, bedelin transferinde karşılaşılan aksaklık veya gecikmeler, akreditif süresinin dolması, ihraç edilecek malın tüketim mevsiminin geçmesi, uygun depolama koşullarına sahip olunmaması, ithalatçı ülke ile yaşanan siyasi veya ekonomik sorunlar, ihraç malının taşınmasında karşılaşılan sorunlar (gemilerin yükleme limanlarına gecikmeli yanaşması, taşıma aracı veya konteyner bulunamaması), milli tatiller, iklim koşulları, gümrüklerde yaşanan sorunlar (gümrüklerdeki araç yoğunluğu, gümrüklerde grev-iş yavaşlatma), resmi makamlardan ihracat için izin alınamaması gibi haller beklenmedik durumlar olarak değerlendirilecektir. Vergi dairesi başkanlıkları veya defterdarlıklar mücbir sebep veya beklenmedik durum sayılıp sayılamayacağı konusunda tereddüt ettikleri hususlar hakkında Gelir İdaresi Başkanlığından görüş isteyecektir.

KDV Kanununun 11/1-c maddesinde öngörülen ek süre üç ay ile sınırlıdır. Bu nedenle üç aydan az ek süre isteyen ve bu talebi kabul edilen mükellefler hariç olmak üzere, üç aylık ek süre içinde ihracatın gerçekleştirilememesi halinde ikinci bir ek sürenin verilmesine Kanunen imkan bulunmamaktadır. Üç aydan az ek süre isteyen mükelleflerin ise sonradan üç aya kadar olan dönem için ilave süre istemeleri mümkündür.

Tebliğ olunur.

Ek:1

T.C.

ENERJİ ve TABİİ KAYNAKLAR BAKANLIĞI

Maden İşleri Genel Müdürlüğü

Sayı :

Konu :

………………………………

…………………………………………

………………………………………….

İlgi :

………………. Vergi Dairesi Müdürlüğünün ………………… Vergi Kimlik Numaralı mükellefi olarak ………… tarih ve …………. sayılı Maden Arama/Altın, Gümüş veya Platin İşletme/ Zenginleştirme Ruhsatı1 ile …./…./20.. tarihine kadar altın, gümüş veya platin Arama//İşletme/Zenginleştirme2 faaliyeti/faaliyetlerinde bulunmanız uygun görülmüştür.

İş bu yazı Maliye Bakanlığı Gelir İdaresi Başkanlığı tarafından yayımlanan 112 Seri No.lu KDV Genel Tebliğinin (1.1) bölümünde yapılan açıklamalar uyarınca düzenlenmiştir.

Bilgi edinilmesini rica ederim.

Bakan a.

——————————————-

1 Enerji ve Tabii Kaynaklar Bakanlığı’nın arama/işletme ruhsatının tarih ve sayısı yazılacaktır.

2 Faaliyetin arama, işletme, zenginleştirme işlemlerinden hangisi ya da hangilerinden oluştuğu belirtilecektir.

Ek:2

T.C.

MİLLİ SAVUNMA BAKANLIĞI

Savunma Sanayi Müsteşarlığı

Sayı :

Konu :

……………………….

……………………….

……………………….

………………

Şirketinizce/firmanızca/kuruluşunuzca …/…/20.. tarihli ve…sayılı fatura ile Bakanlığımıza/Komutanlığımıza/Müsteşarlığımıza/Genel Müdürlüğümüze teslim edilen mallar/ ifa edilen hizmetler 3065 sayılı Kanunun 13/f maddesi kapsamında KDV’den müstesnadır.

İş bu yazı Maliye Bakanlığı Gelir İdaresi Başkanlığı tarafından yayımlanan 112 Seri No.lu KDV Genel Tebliğinin (2.1) bölümünde yapılan açıklamalar uyarınca düzenlenmiştir.

Bilgi edinilmesini rica ederim.

İmza/Kaşe

Ek:3

| ULUSAL GÜVENLİK KURULUŞLARINA KDV KANUNUNUN 13/f MADDESİ KAPSAMINDA YAPILACAK TESLİM VE HİZMETLERİN ÜRETİMİNDE KULLANILACAK MAL VE HİZMETLERE AİT LİSTE |

| TARİH: |

|

|

|

|

| SAYI: |

|

|

|

|

|

|

|

|

|

| SÖZLEŞME YAPILAN ULUSAL GÜVENLİK KURULUŞUNUN |

YÜKLENİCİ FİRMANIN |

| ADI / UNVANI |

VERGİ KİMLİK NUMARASI |

ADI / UNVANI |

VERGİ KİMLİK NO |

| |

|

|

|

| |

| İŞİN ADI |

İSTİSNA BELGESİNİN |

| TARİHİ |

SAYISI |

| |

|

|

| |

| YAPILACAK TESLİM VE HİZMETLERİN ÜRETİMİNDE KULLANILACAK MAL VE HİZMETLER |

| LİSTE SIRA NO |

CİNSİ |

ÖLÇÜ BİRİMİ |

MİKTARI |

| |

|

|

|

| |

|

|

|

| |

|

|

|

| |

|

|

|

| |

|

|

|

| |

|

|

|

| |

|

|

|

| |

|

|

|

Ek:4

T.C.

MİLLİ SAVUNMA BAKANLIĞI

Savunma Sanayi Müsteşarlığı

Sayı :

Konu:

……………………

……………………

……………………

…………..

İlgi: ../…/20XY tarihli dilekçeniz.

Bakanlığımız/Müsteşarlığımız/Komutanlığımız/Genel Müdürlüğümüz tarafından şirketinize ihale edilen ve ../../20.. tarihinde sözleşmesi imzalanan projeye ilişkin olarak şirketiniz tarafından hazırlanan ekli listede sayılan teslim ve hizmetlerin, Bakanlığımıza/Müsteşarlığımıza/Komutanlığımıza/Genel Müdürlüğümüze teslim edilecek mallar ile ifa edilecek hizmetlerin üretimine ilişkin olduğu anlaşılmıştır. Bu nedenle, söz konusu listedeki mal ve hizmetlerin firmanızca temini Katma Değer Vergisi Kanununun 13 üncü maddesine 5228 sayılı Kanunla eklenen (f) bendi kapsamında KDV’den müstesnadır.

Bu belge, Maliye Bakanlığı Gelir İdaresi Başkanlığı tarafından yayımlanan 112 Seri No.lu KDV Genel Tebliğinde yapılan düzenlemelere dayanılarak ve …/…/20.. tarihine kadar geçerli olmak üzere tanzim olunmuştur.

Bilgi edinilmesini rica ederim.

İmza/Kaşe

Ek:5

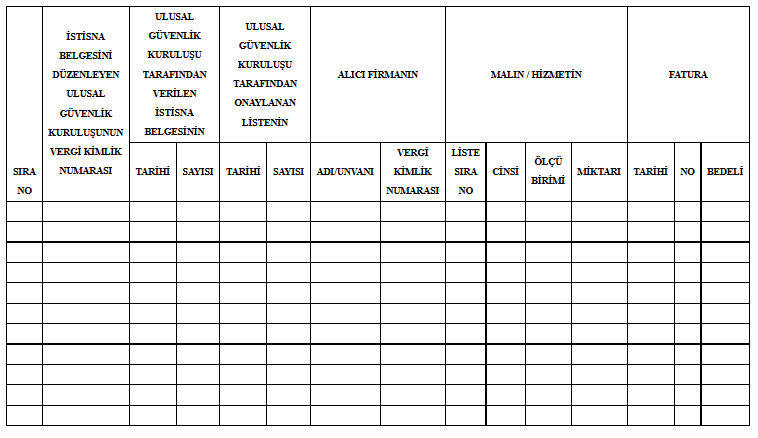

| KDV KANUNUNUN 13/f MADDESİ KAPSAMINDA YÜKLENİCİ FİRMALARA YAPILAN TESLİM VE HİZMETLERE AİT LİSTE |