11 Temmuz 2006 Tarihli Resmi Gazete

Sayı: 26225

Maliye Bakanlığından:

3065 sayılı Katma Değer Vergisi (KDV) Kanununun uygulamasına yönelik olarak aşağıdaki düzenleme ve açıklamaların yapılmasına ihtiyaç duyulmuştur.

1.İNDİRİMLİ ORANA TABİ İŞLEMLERDE İADE UYGULAMASI

KDV Kanununun 29 uncu maddesinde 5035 sayılı Kanunla yapılan değişiklikle; indirimli orana tabi işlemler dolayısıyla yüklenilen ve indirim yoluyla giderilemeyen KDV tutarlarının Bakanlar Kurulunca tespit edilecek sınırı aşan kısmının yılı içinde vergilendirme dönemleri itibariyle mahsuben, yılı içinde mahsuben iade edilemeyen tutarların da izleyen yıl içinde mükellefin isteğine bağlı olarak nakden ya da mahsuben iadesi imkanı getirilmiştir. Madde hükmüne göre mahsuben iade; mükelleflerin vergi ve sosyal sigorta prim borçları ile genel ve katma bütçeli idareler ile Belediyelere olan borçlarına ya da döner sermayeli kuruluşlar ile sermayesinin % 51’i veya daha fazlası kamuya ait olan veya özelleştirme kapsamında bulunan işletmelerden temin ettikleri mal ve hizmet bedelleri için talep edilebilecektir.

Bakanlar Kurulu, bu hükmün uygulanmasına yönelik olarak 2006/10379 sayılı Kararname ile indirimli vergi oranına tabi teslim ve hizmetlerde iade uygulaması ile ilgili sınırı 2006 ve izleyen yıllarda gerçekleşecek işlemler için geçerli olmak üzere 10.000 YTL olarak belirlemiştir. 2007 ve izleyen yıllarda bu sınır, yeniden değerleme oranında artırılmak suretiyle uygulanacaktır.

KDV Kanununun 29/2 nci maddesinin Bakanlığımıza verdiği yetkiye dayanılarak 2006 ve izleyen yıllarda gerçekleştirilecek indirimli orana tabi işlemlerden doğan KDV alacaklarının iadesine ilişkin usul ve esaslar aşağıdaki şekilde belirlenmiştir.

1.1. Kapsam

KDV Kanununun 28 inci maddesinin verdiği yetkiye dayanılarak Bakanlar Kurulunca vergi oranları indirilen teslim ve hizmetler dolayısıyla yüklenilen ve indirim yoluyla giderilemeyen KDV tutarlarının, 2006/10379 sayılı Kararname ile belirlenen sınırı aşan kısmı, bu Tebliğin (1.2.) bölümünde belirtilen borçlara yılı içinde vergilendirme dönemleri itibariyle mahsup edilecektir.

İndirimli oran kapsamında yer almakla birlikte verginin konusuna girmeyen veya istisna kapsamına giren işlemler dolayısıyla yüklenilen vergiler bu Tebliğ kapsamında değerlendirilmeyecektir. İndirimli orana tabi işlemlerden;

– katma değer vergisinin konusuna girmeyenler KDV beyannamesine dahil edilmeyecek,

– kısmi istisna kapsamına girenler dolayısıyla yüklenilen vergilerin indirim ve iadesi söz konusu olmadığından, yüklenilen bu vergiler işin mahiyetine göre, gider, maliyet veya kanunen kabul edilmeyen gider olarak dikkate alınacak,

– tam istisna kapsamına girenler dolayısıyla (ihraç kayıtlı teslimler dahil) yüklenilen vergilerden indirim yoluyla telafi edilemeyenler ise ilgili işleme ilişkin usul ve esaslar çerçevesinde iade edilecektir.

1.2. Mahsubu Talep Edilebilecek Borçlar

Bu Tebliğin yayımı tarihinden geçerli olmak üzere, 2006/Ocak ve izleyen vergilendirme dönemlerine ilişkin indirimli orana tabi işlemlerden doğan KDV alacakları, mükellefin kendisine ait ithalde alınanlar da dahil vergi borçlarına ve SSK prim borçlarına mahsup edilecektir. Bu alacakların, 01/10/2006 (bu tarih dahil) tarihinden itibaren elektrik ve doğalgaz borçlarına da mahsubu talep edilebilecektir.

1.3. Mahsuben İade Tutarının Hesaplanması

Yılı içinde mahsuben iade edilecek KDV tutarlarının hesaplanmasına ilgili yılın Ocak döneminden itibaren başlanacaktır. Hesaplama 74 Seri No.lu KDV Genel Tebliğinin (1.2.) ve 76 Seri No.lu KDV Genel Tebliğinin (3) numaralı bölümlerindeki açıklamalara uygun olarak aylar itibariyle ve kümülatif olarak gerçekleştirilecektir. 3 aylık vergilendirme dönemine tabi olup indirimli oran kapsamında işlemleri bulunan mükelleflerde hesaplamaya takvim yılının ilk 3 aylık dönemi (Ocak-Şubat-Mart) ile başlanacak ve izleyen üçer aylık dönemler itibariyle devam edilecektir.

Bu şekilde yapılacak hesaplama sonunda iade tutarının 10.000 YTL’ yi geçtiği dönemde aşan kısmın, izleyen dönemlerde ise tamamının mahsuben iadesi talep edilebilecektir. İade alacağının doğduğu dönemde, alacağın tamamının mahsup olarak kullanılamaması halinde kullanılamayan tutar, gelecek dönemlerdeki mahsup taleplerinde dikkate alınabilecektir.

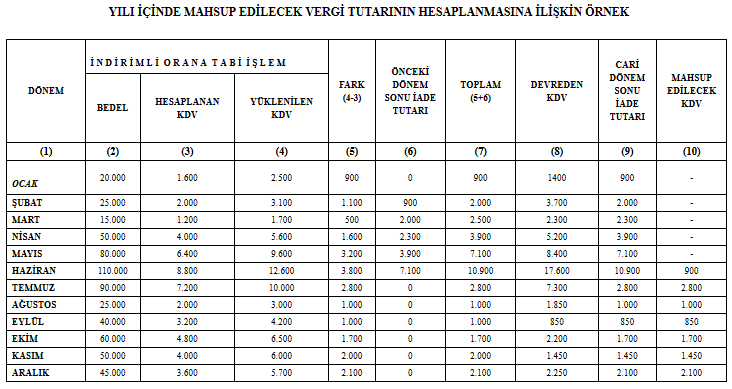

Bu konu ile ilgili olarak takvim yılının tamamını kapsayacak şekilde ve tablo olarak hazırlanmış bir örnek Tebliğ ekinde yer almaktadır.

1.4. Mahsup Talebinin Yerine Getirilmesi

1.4.1. Genel Olarak

Mahsup talebi bir dilekçe ile yapılacaktır. Dilekçeye aşağıdaki belgeler eklenecektir:

a) Takvim yılı başından mahsup hakkının doğduğu döneme kadar yapılan alışlara ilişkin fatura ve benzeri belgeler ile aynı dönemde yapılan indirimli orana tabi satışlara ilişkin fatura ve benzeri belgelerin listesi (bu listelerde fatura düzenleme haddinin altında kalan tutarlar ile aynı mükelleften yapılan alımların toplamı tek tutar olarak belirtilebilecektir).

b) Takvim yılı başından mahsup hakkının doğduğu döneme kadar iade edilecek vergi tutarının hesaplanmasına ilişkin olarak dönemler itibariyle hazırlanacak tablo.

c) Mahsup hakkının doğduğu dönemden itibaren sadece mahsup talep edilen vergilendirme dönemine ait olmak üzere; indirilecek KDV listesi, indirimli orana tabi işlemlere ait satış faturaları ve yüklenilen KDV tablosu.

Vergilendirme dönemleri itibariyle 4.000 YTL’ yi aşmayan mahsup talepleri inceleme raporu ve teminat aranılmaksızın yerine getirilecek, talep belgelerin tamamlandığı tarih itibariyle geçerlik kazanacaktır.

4.000 YTL ve üstündeki mahsup talepleri vergi inceleme veya YMM tasdik raporu karşılığında yerine getirilecektir. Talep tutarının 4.000 YTL’ yi aşan kısmı kadar teminat gösterilmesi halinde ilgili belgelerin tamamlanıp teminatın verildiği tarih itibariyle mahsup talebi geçerlik kazanacak, teminat vergi inceleme veya YMM tasdik raporu ile çözülebilecektir. YMM tasdik raporlarında ihracat istisnasından doğan KDV alacaklarının iadesi ile ilgili limitler uygulanacaktır. Ancak 2006 yılı içindeki indirimli orana tabi işlemlerden doğan iade taleplerinde, tam tasdik sözleşmesinin bulunmaması halinde de miktara bakılmaksızın mahsuben iade işlemi yapılabilecektir.

84 Seri No.lu KDV Genel Tebliğinin (I/1.4.) bölümünde belirtilen mükelleflerin bu kapsamdaki mahsuben iade talepleri, yukarıda yer alan belgelerin ibrazı üzerine miktara bakılmaksızın inceleme raporu, YMM tasdik raporu veya teminat aranmadan yerine getirilecektir.

İndirimli orana tabi işlemlerden kaynaklanan mahsuben (yılı içinde) iade taleplerinde 84 Seri No.lu KDV Genel Tebliğinde yer alan ve bu Tebliğe aykırı olmayan açıklamalar geçerli olacaktır.

Örnek 1:

Mükellef (A)’nın vergilendirme dönemleri itibariyle, bu Tebliğin (1.3.) bölümüne göre hesapladığı kümülatif iade tutarları aşağıdaki gibidir.

Ocak sonu 1.600

Şubat sonu 2.900

Mart sonu 4.700

Nisan sonu 6.800

Mayıs sonu 9.200

Haziran sonu 11.800

Bu mükellefe Haziran döneminde (11.800–10.000=) 1.800 YTL mahsuben iade edilebilecektir. Mahsup talebi Haziran dönemi beyannamesi ve mahsup dilekçesinin verilmesinden sonra bu bölümün (a) ve (b) alt ayırımındaki belgelerin tamamlandığı tarihte geçerlik kazanacaktır. Belgeler Ocak–Haziran döneminin bütününü kapsayacak şekilde hazırlanacaktır. Haziran döneminden önce 10.000 YTL tutarındaki limitin aşılmamış olması nedeniyle mahsup talebinde bulunulamayacağından belge ibraz etmeye de gerek yoktur.

Haziran döneminden sonra iade tutarı kümülatif olarak değil sadece ilgili vergilendirme dönemi için hesaplanacaktır.

Bu mükellef iade tutarını Temmuz ayı için 1.500 YTL olarak hesaplamışsa bu tutarın tamamı mahsuben iade edilebilecektir. Mahsuben iade talebi, Temmuz beyannamesi ve mahsup dilekçesinin verilmesinden sonra Temmuz ayına ilişkin olarak bu bölümün (c) alt ayırımında belirtilen belgeleri tamamladığı tarihte geçerlik kazanacaktır.

Mükellef, Ağustos dönemi iade tutarını 5.500 YTL olarak hesaplamışsa mahsup talebi vergi inceleme raporu veya YMM tasdik raporunun ibraz edildiği tarih itibariyle geçerlik kazanacaktır. Mükellef mahsuben iadenin teminat karşılığında yapılmasını isterse (5.500-4.000=) 1.500 YTL için teminat göstermesi gerekmektedir. Mahsup talebi de Ağustos beyannamesi ve mahsup dilekçesinin verilmesinden sonra Ağustos ayına ilişkin olarak bu bölümün (c) alt ayırımında belirtilen belgelerin tamamlanması şartıyla teminatın gösterildiği tarih itibariyle geçerlik kazanacaktır.

1.4.2. İndirimli Orana Tabi Malların İhraç Amaçlı Teslimlerinde Mahsuben İade

1.4.2.1. Kapsam

İndirimli orana tabi malların oldukları gibi ihraç edilmeleri şartıyla;

– dış ticaret sermaye şirketlerine,

– sektörel dış ticaret şirketlerine,

– yarıdan fazla hissesine sahip oldukları şirketlere,

– kendi hisselerinin yarısından fazlasına sahip olan mükelleflere,

tesliminden doğan yılı içindeki mahsup talepleri, miktara bakılmaksızın inceleme raporu, yeminli mali müşavir tasdik raporu ve teminat aranılmadan yerine getirilecektir.

İncelemesiz / teminatsız mahsuben iade uygulaması aşağıdaki şekilde yürütülecektir:

a) KDV Kanununa göre tecil – terkin uygulanan ihraç kaydıyla teslimler bu düzenleme dışındadır. KDV Kanununun 11/1-c ve geçici 17 nci maddelerinde düzenlenen tecil- terkin uygulamasından doğan iade talepleri bu işlemlere ilişkin olarak daha önceki genel tebliğlerdeki açıklamalara göre yerine getirilecektir. Bu bölümdeki düzenleme, yukarıda belirtilen mükelleflere KDV uygulanarak yapılan indirimli orana tabi teslimlerden doğan yılı içindeki mahsup taleplerine ilişkindir.

b) Uygulamadan faydalanılabilmesi için malların oldukları gibi ihraç edilmeleri zorunludur. Başka bir anlatımla, satışı yapılan indirimli orana tabi malın, ihraç edilen nihai ürün olması gerekmektedir.

c) İncelemesiz / teminatsız mahsup uygulaması, indirimli orana tabi işlemlerden, yukarıda kapsamı belirtilen teslimlere isabet eden kısım için geçerlidir. Bu hesaplama aşağıdaki şekilde yapılacaktır.

-İade hakkı önceki bölümlerde de belirtildiği üzere Bakanlar Kurulunca belirlenen alt limitin aşıldığı dönemde doğmakta, bu dönemde limiti aşan kısmın mahsuben iadesi talep edilebilmektedir.

Yılın başından limitin aşıldığı döneme kadar (bu dönem dahil) yapılan ve incelemesiz / teminatsız iade kapsamına giren teslim bedelleri toplamı, aynı dönemdeki indirimli orana tabi bütün işlem bedelleri toplamına oranlanacak, bu oran limiti aşan iade tutarına uygulanarak incelemesiz / teminatsız mahsup edilebilecek tutar hesaplanacaktır.

– Limitin aşıldığı dönemden sonra ise sadece o dönemdeki işlemler için aynı oranlama yapılarak incelemesiz / teminatsız mahsup tutarı hesaplanacaktır.

d) İade uygulaması yukarıda (1.4.1) bölümündeki açıklamalar çerçevesinde yürütülecektir. Ancak iade talep dilekçesine yukarıda belirtilen belgelerin yanı sıra,

– bu Tebliğin (4) numaralı bölümündeki açıklamalara uygun olarak ihracatı gerçekleştiren mükelleften alınacak yazı,

– yılın başından cari döneme kadar, aylar itibariyle ve kümülatif sütunlara da yer verilmek suretiyle, incelemesiz / teminatsız mahsup kapsamına giren teslim bedelleri, bunlar dışındaki indirimli orana tabi diğer işlem bedelleri (birden fazla işlem varsa toplamları alınarak tek tutar olarak ifade edilecektir) ve her ikisinin toplamını gösteren bir tablo,

eklenecektir.

1.4.2.2. Mahsup İşlemi

Bu Tebliğin (1.4.1) ve (1.4.2) bölümlerinde yapılan açıklamalar çerçevesinde indirimli orana tabi işlemlerle ilgili yılı içindeki mahsuben iade taleplerinde aşağıdaki şekilde hareket edilecektir.

a) Ayırım yapılmaksızın indirimli orana tabi bütün işlemlere ait iade tutarı önceki bölümlerdeki açıklamalara uygun olarak belirlenecektir.

b) Tutarın 4.000 YTL’ yi aşmaması halinde mahsup talepleri, ilgili belgelerin tamamlanması şartıyla incelemesiz ve teminatsız yerine getirilecektir.

c) İade tutarının 4.000 YTL’ yi aşması ve teminat gösterilmemesi halinde incelemesiz / teminatsız mahsuba konu kısımla ilgili mahsup talebi ihracatın gerçekleşip ilgili belgelerin tamamlandığı tarihte, diğer kısma ilişkin mahsup talepleri ise vergi inceleme raporu veya YMM tasdik raporunun vergi dairesine intikal ettiği tarih itibariyle geçerlik kazanacaktır.

d) İade tutarının 4.000 YTL’ yi aşması ve teminat gösterilmesi halinde;

– incelemesiz / teminatsız mahsup talepleri, ihracatın gerçekleşmesi beklenilmeden (1.4.1) bölümündeki belgelerin tamamlanıp teminatın gösterildiği tarihte geçerlik kazanacak, alınan teminat ihracatın gerçekleşip (1.4.2) bölümündeki belgelerin ibrazı üzerine iade edilecektir.

– incelemesiz / teminatsız mahsuba konu işlemler dışındaki mahsuben iade talepleri (1.4.1) bölümündeki belgelerin tamamlanıp teminat gösterildiği tarihte geçerlik kazanacak, teminat vergi inceleme raporu yada YMM tasdik raporunun ibrazı üzerine iade edilecektir.

1.5. Yılı İçinde Mahsup Edilemeyen Vergilerin İadesi

İndirimli orana tabi işlemlerden doğan iade alacağının yılı içinde mahsuben iade edilemeyen kısmı, izleyen yıl içinde mükellefin isteğine bağlı olarak, nakden veya mahsuben iade edilebilecektir. İade talebi en erken izleyen yılın Ocak dönemine ait olup Şubat ayı içinde verilecek, en geç Kasım dönemine ait olup Aralık ayı içinde verilecek KDV beyannameleri ile yapılabilecektir. 3 aylık vergilendirme dönemine tabi olan mükelleflerde iade talebi en erken izleyen yılın ilk 3 aylık, en geç üçüncü 3 aylık vergilendirme dönemlerine ait beyannamelerle yapılabilecektir.

Bu şekilde iade edilecek vergiler aşağıdaki şekilde hesaplanacaktır.

İndirimli orana tabi işlemlere ilişkin olup indirim yoluyla telafi edilemeyen yüklenilen vergi tutarları, yılı içinde mahsup edilen vergiler dikkate alınmadan, 74 ve 76 Seri No.lu KDV Genel Tebliğlerindeki açıklamalar çerçevesinde işlemlerin yapıldığı yılın tamamı için yıllık olarak ve Aralık dönemi sonu itibariyle hesaplanacaktır.

Bu tutardan yılı içinde mahsup edilen vergiler düşüldükten sonra kalan kısmın 10.000 YTL’ yi aşan kısmı “İade Edilebilecek KDV” olarak hesaplanacaktır.

İzleyen yılın Ocak dönemi ile iade talebinin yapıldığı dönem arasındaki bütün dönem beyannamelerinde devreden vergi yer alıyor ve her dönemde devreden vergi tutarları “İade Edilebilecek KDV” tutarını geçiyorsa, iade edilebilecek KDV tutarının tamamı iade edilecektir. Bazı dönemlerde devreden vergi tutarları “İade Edilebilecek KDV” tutarının altında kalıyorsa, devreden vergi tutarının en küçük olduğu tutar iadeye esas alınacaktır. Aradaki dönemlerden herhangi birisinde devreden vergi yer almıyorsa iade yapılmayacaktır.

Bu şekilde hesaplanan KDV alacağının 4.000 YTL’ yi aşmaması halinde nakden ve/veya mahsuben iade talepleri inceleme raporu, teminat ve YMM tasdik raporu aranılmadan yerine getirilecek, talep bu bölümün sonunda belirtilen belgelerin tamamlandığı tarih itibariyle geçerlik kazanacaktır.

İade talebinin 4.000 YTL ve üstünde olması halinde 4.000 YTL’ yi aşan kısmın nakden ve/veya mahsuben iadesi için vergi inceleme raporu veya YMM tasdik raporu ibraz edilmesi gerekmektedir. Talepler bu raporların ibraz edildiği tarihte geçerlik kazanacaktır.

4.000 YTL’ yi aşan tutarlar için teminat gösterilmesi halinde, teminatın gösterilip belgelerin tamamlanmasından sonra nakden ve/veya mahsuben iade talepleri yerine getirilecek, teminat vergi inceleme raporu veya YMM tasdik raporu ile çözülecektir.

İade talebi bir dilekçe ile yapılacak, bu dilekçeye;

– iade hakkı doğuran işlemin yapıldığı yıla ait alış ve satış faturalarının listesi (bu listelerde fatura düzenleme haddinin altında kalan tutarlar ile aynı mükelleften yapılan alımların toplamı tek tutar olarak belirtilebilecektir),

– yıllık iade tutarının hesaplanmasına ilişkin tablo,

– yılı içinde mahsup edilen tutarları aylık olarak gösteren tablo (bu tabloda yılı içinde mahsup edilemeyen tutar da tek satır olarak gösterilecektir),

– iadenin talep edildiği yılın ilk döneminden iadenin talep edildiği döneme kadar aylar itibariyle devreden KDV tutarlarını gösteren tablo,

eklenecektir.

Bu kapsamdaki nakden ve mahsuben iade taleplerinde 84 Seri No.lu KDV Genel Tebliğinde yer alan ve bu Tebliğe aykırı olmayan açıklamalar geçerli olacaktır.

Örnek 2:

Mükellef (A)’ya, 2006 takvim yılında iade alacağının 10.000 YTL’ yi aşan kısmı olan 8.000 YTL mahsuben iade edilmiştir.

Mükellef 2006 yılının tamamı için iade tutarını 10.000 YTL’lik alt sınırı ve yılı içinde mahsuben iade edilen kısmı dikkate almadan, 74 Seri No.lu KDV Genel Tebliğine göre, 21.000 YTL olarak hesaplamıştır. Bu mükellefe 2007 yılında nakden veya mahsuben iade edilebilecek azami tutar (21.000 – 8.000 – 10.000 =) 3.000 YTL’dir.

Bu mükellef iade alacağını Mayıs 2007 dönemi beyannamesinde yaptığı beyan ile talep etmektedir.

Mükellefin 2007 yılının Ocak – Mayıs arasındaki dönemlere ait beyannamelerindeki devreden vergi tutarları aşağıdaki gibidir.

Ocak 2007 4.300

Şubat 2007 1.200

Mart 2007 3.600

Nisan 2007 2.900

Mayıs 2007 1.800

Bu mükellefe 1.200 YTL nakden ve/veya mahsuben iade edilebilecektir. Mayıs 2007 beyannamesinde de iade tutarı olarak 1.200 YTL gösterilecektir.

1.6. Aylık ve Yıllık İade Taleplerinin Beyannamede Gösterilmesi

Aylık mahsuben iade talepleri, kağıt ortamındaki KDV beyannamesinin 9 numaralı tablosunda 406 kodlu satır aracılığıyla beyan edilecektir.

Bu satıra kümülatif iade tutarı Bakanlar Kurulunca yıllık olarak belirlenen limiti aşıncaya kadar kayıt yapılmayacaktır.

Limitin aşıldığı dönemde, 406 kodla açılan satırın “Teslim ve Hizmet Bedeli” sütununa yılın başından limitin aşıldığı döneme kadar (bu dönem dahil) indirimli oran kapsamında gerçekleştirilen ve bu kapsamdaki işlem bedellerinin KDV hariç toplamı, “İadeye Konu Olan KDV” sütununa ise bu Tebliğin (1.3.) bölümüne göre belirlenen mahsuben iade tutarı yazılacaktır.

Limit aşıldıktan sonraki dönemlerde, “Teslim ve Hizmet Bedeli” sütununa sadece o dönemde gerçekleşen indirimli orana tabi işlem bedelleri, “İadeye Konu Olan KDV” sütununa ise bu Tebliğin (1.3.) bölümüne göre hesaplanacak mahsuben iade tutarı yazılacaktır.

Yılı içinde mahsup edilemeyen vergilerin izleyen yılda nakden veya mahsuben talep edilmesi halinde, talebin yapıldığı dönem beyannamesinin 9 numaralı tablosuna 450 kodla bir satır açılacak, bu satırın “Teslim ve Hizmet Bedeli” sütununa önceki yıldaki toplam işlem bedeli, “İadeye Konu Olan KDV” sütununa bu Tebliğin (1.5.) bölümündeki açıklamalara göre belirlenen iade tutarı yazılacaktır.

İnternet ortamında verilecek beyannamelere kayıt ise aşağıdaki şekilde yapılacaktır.

Yıl içindeki mahsuben iade taleplerinde “İstisnalar” kulakçığındaki “Diğer İade Hakkı Doğuran İşlemler” tablosunda 406 kodlu satır seçilecek, satırın “Teslim ve Hizmet Bedeli” sütunu ile “İadeye Konu Olan KDV” sütununa yukarıdaki gibi kayıt yapılacaktır.

Yılı içinde mahsuben iade edilemeyen vergiler için izleyen yılda yapılacak iade taleplerinde ise aynı tabloda 450 kodla bir satır açılacak ve kağıt ortamında verilen beyannamelerde olduğu gibi kayıt yapılacaktır.

1.7. İndirimli Orana Tabi işlemlerden Doğan 2005 Takvim Yılına Ait İade Talepleri

2005 yılı içinde gerçekleşen indirimli orana tabi işlemlerden doğan iade alacakları, 74, 76, 85 ve 98 Seri No.lu KDV Genel Tebliğlerindeki açıklamalar çerçevesinde yıllık olarak iade edilecektir. Bu iade taleplerinde yıllık iade alt sınırı 10.000 YTL olarak uygulanacaktır.

2. YATIRIM TEŞVİK BELGESİ KAPSAMINDA İKTİSAP EDİLECEK APRON OTOBÜSLERİ

3065 sayılı KDV Kanununun 13/d maddesine göre, yatırım teşvik belgesi sahibi mükelleflere belge kapsamındaki makine ve teçhizat teslimleri vergiden müstesnadır. İstisnanın şartları 69 Seri No.lu KDV Genel Tebliğinde açıklanmıştır.

Tebliğin (1.1.1.) bölümünde, makine ve teçhizatın, amortismana tabi iktisadi kıymet niteliği taşıyan, mal ve hizmet üretiminde kullanılan sabit kıymetler olduğu belirtilerek, bir sabit kıymetin istisnadan yararlanabilmesi için, öncelikle makine ve teçhizat niteliğinde olması, ayrıca mal ve hizmet üretiminde kullanılması gerektiği; taşıt araçlarının makine ve teçhizat kapsamına girmediği, ancak yüklü ağırlığı 45 tonu geçen off road truck tipi kamyonlar ile karayoluna çıkması mümkün olmayan kaya tipi damperli kamyonlar, madencilikte kullanılan damperli kamyonlar, frigorifik kamyonlar, forkliftler, iş makineleri, vinçler, tarım makineleri ve benzerlerinin teslim ve ithalinin istisna kapsamına gireceği açıklanmıştır.

Bu uygulama çerçevesinde, yalnızca havaalanlarında yolcuları terminalden uçağa ve uçaktan terminale taşımak için kullanılan ve trafiğe çıkmayan apron otobüslerinin;

-yatırım teşvik belgesi eki listelerde yer almaları,

-indirim hakkı tanınan işlemlerde kullanılmaları,

-apron dışında taşımacılık işi yapmamaları,

şartıyla KDV Kanununun 13/d maddesinde düzenlenen istisna kapsamında değerlendirilmesi uygun görülmüştür.

3.İHRAÇ KAYITLI TESLİMLERDE İMALATÇI TANIMI

KDV Kanununun 11/1-c maddesi kapsamında ihracatçılara ihraç kayıtlı teslimde bulunabilecek imalatçılarda aranacak şartlara 27 Seri No.lu KDV Genel Tebliğinin (A) bölümünde yer verilmiştir.

Tebliğdeki düzenlemeye göre, “imalatçı” sayılabilmek için diğer şartlarla birlikte “imalat işinde en az 5 işçi çalıştırma” şartının da sağlanması gerekmektedir.

Ancak, 6948 sayılı Sanayi Sicil Kanununun 1 inci maddesi kapsamında değerlendirilen sanayi işletmelerinin (imalatçıların) sanayi siciline kayıt olabilmeleri için asgari çalıştırmaları gereken işçi sayısı konusunda, Sanayi ve Ticaret Bakanlığı tarafından Sanayi Sicil Tebliğleriyle, değişen ve gelişen teknolojik şartlara paralel olarak sanayi işletmelerinde makine ve teknoloji yoğunluğunun artması ve bu nedenle işgücüne duyulan ihtiyacın azalması sebebiyle değişiklikler yapılmaktadır.

Bu nedenle, 27 Seri No.lu KDV Genel Tebliğinin (A) bölümünde sayılan ve ihracatçılara ihraç kayıtlı teslimde bulunacak imalatçılarda aranan şartlar arasında yer alan “imalat işinde en az 5 işçi çalıştırılması” şartı kaldırılmıştır.

Buna göre, bu Tebliğin yayımından önceki dönemlerde yapılan ihraç kaydıyla teslimlerde de geçerli olmak üzere, sanayi sicil belgesine sahip olan ve 27 Seri No.lu KDV Genel Tebliğindeki diğer şartları taşıyan imalatçıların, tecil-terkin uygulaması kapsamında teslimde bulunabilmeleri için teslimin yapıldığı dönemde yürürlükte bulunan Sanayi Sicil Tebliğlerinde öngörülen sayıda işçi çalıştırmaları yeterli olacaktır.

4.İHRAÇ KAYITLI TESLİMLERDE GÜMRÜK BEYANNAMESİNDE YER ALMASI GEREKEN İMALATÇI BİLGİLERİ

27 Seri No.lu KDV Genel Tebliğinin (A/8) bölümünde yapılan açıklamalara göre, terkin işleminin yapılabilmesi için, imalatçılar tarafından ihraç edilmek üzere teslim edilen malın, ihraç edildiğini gösteren gümrük beyannamesinin vergi dairelerine ibraz edilmesi zorunludur.

Bakanlığımıza yansıyan olaylardan, gümrük beyannamesi üzerinde imalatçı firma bilgilerinin kaydedilmesine münhasır bir alan yer almadığından ihracatçılar tarafından gümrük idarelerine imalatçı isimlerinin yer aldığı listelerin ibraz edildiği, gümrük idarelerinin listedeki mükelleflerin ihraç edilen malın imalatçısı olup olmadığını tespit imkanının bulunmaması ve gümrük mevzuatında da açık bir hükmün yer almaması nedeniyle listeleri onaylamadıkları anlaşılmaktadır.

Bu husus göz önüne alınarak ihraç kaydıyla teslimlerle ilgili terkin ve iade işlemlerinde aşağıdaki şekilde hareket edilmesi uygun görülmüştür.

İmalatçılar ihraç kaydıyla teslim ettikleri malların ihraç edildiğine dair ihracatçı firmadan onaylı bir yazı alacaklardır. Bu yazıda;

– ihracata ilişkin gümrük beyannamesinin tarihi ve sayısının,

– belgeyi talep eden imalatçının; adı, soyadı veya unvanı, bağlı olduğu vergi dairesi ve vergi kimlik numarası, ihraç kayıtlı teslim edilen mala ilişkin fatura veya benzeri belgenin tarihi, numarası, mal veya hizmetin cinsi, miktarı, bedeli, katma değer vergisi oranı ve hesaplanan katma değer vergisi tutarının,

gösterilmesi gerekmektedir.

Vergi daireleri gümrük beyannamesinin aslı veya noter, YMM ya da gümrük idaresince onaylı örneği ile birlikte ibraz edilecek bu yazıya istinaden imalatçıların terkin ve iade işlemlerini yerine getireceklerdir.

5.TEVKİFAT UYGULAMASI (5.Bölüm KDV Tebliği 117 İle Yürürlükten Kaldırılmıştır.)

5.1. Yapı Denetim Hizmetlerinde Tevkifat Uygulaması

91 Seri No.lu KDV Genel Tebliğinin (A/2) bölümünde sayılan kurum ve kuruluşlara verilen yapı denetim hizmetleri, 93 Seri No.lu KDV Genel Tebliği ile tevkifat kapsamına alınmıştır.

KDV Kanununun 9 uncu maddesinin Bakanlığımıza verdiği yetkiye dayanılarak bu Tebliğin yayımını izleyen 3. günde başlamak üzere, yapı denetim kuruluşlarının 91 Seri No.lu KDV Genel Tebliğinin (A/2) bölümünde sayılan kurum ve kuruluşların yanı sıra bütün KDV mükelleflerine verdikleri yapı denetim hizmetlerinde aynı Tebliğin (A/5-f) bölümü kapsamında 1/2 oranında KDV tevkifatı uygulanması uygun görülmüştür.

5.2. Yapım İşlerinde Tevkifat Oranı

91 Seri No.lu KDV Genel Tebliğinin (A/2) bölümünde sayılan kurum ve kuruluşlara karşı ifa edilen yapım işlerinde aynı Tebliğin (A/4) bölümüne göre 1/3 oranında KDV tevkifatı uygulanmaktadır.

KDV Kanununun 9 uncu maddesinin Bakanlığımıza verdiği yetkiye dayanılarak, 91 Seri No.lu KDV Genel Tebliğinin (A/5-a) bölümünde kapsamı belirtilen yapım işlerinde tevkifat oranı, bu Tebliğin yayımını izleyen üçüncü günden itibaren başlamak üzere 1/6 olarak tespit edilmiştir.

Buna göre, bu Tebliğin yayımını izleyen üçüncü günden itibaren, kapsama giren yapım işleri dolayısıyla düzenlenecek fatura ve benzeri belgelerde gösterilen bedel üzerinden hesaplanan katma değer vergisinin 5/6’sı işi yapanlara ödenecek, 1/6’sı ise işi yaptıran kurum, kuruluş ve işletmeler tarafından 2 No.lu KDV Beyannamesi ile sorumlu sıfatıyla beyan edilecektir.

Öte yandan, 30/04/2006 (bu tarih dahil) tarihinden önce ihalesi tamamlanmış yapım işlerine ilişkin olup bu Tebliğin yayımı tarihinden sonra düzenlenecek faturalarda gösterilen KDV tutarı tevkifata tabi tutulmayacaktır.

Tebliğ olunur.

Yukarıdaki tablo, %8 oranına tabi işlemleri de bulunan bir mükellefin, bu işlemlerle ilgili yılı içindeki mahsup taleplerine konu olacak KDV alacağının hesaplanmasına ilişkin bir örnek olarak hazırlanmıştır. Tablo ile ilgili açıklamalar aşağıdadır.

1) Mükellefin Ocak ayındaki indirimli orana tabi teslimlerine ilişkin KDV hariç bedel 20.000 YTL, işlemin bünyesine giren KDV 2.500 YTL, bu teslim üzerinden hesaplanan KDV 1.600 YTL, hesaplanan ve yüklenilen tutarlar arasındaki fark 900 YTL’ dir. Bu tutar Ocak dönemi devreden KDV tutarından küçük olduğundan tamamı “Ocak Sonu İade Edilebilir KDV” olarak hesaplanmıştır.

2) Şubat ayında hesaplanan – yüklenilen KDV farkı 1.100 YTL’dir. Bu tutarın “Ocak Sonu İade edilebilir KDV” tutarı ile toplanması ile bulunan 2.000 YTL, Şubat sonu devreden KDV tutarı ile karşılaştırılmış, devreden KDV yüksek olduğundan 2.000 YTL’ nin tamamı “Şubat Sonu İade Edilebilir KDV” olarak hesaplanmıştır. 2.000 YTL kümülatif tutardır. Ocak ve Şubat aylarını kapsayan 2 aylık dönem için hesaplanan toplam iade edilebilir KDV tutarını vermektedir.

3) Mart ayında hesaplanan – yüklenilen KDV farkı 500 YTL’ dir. Bu tutara Şubat sonu iade edilebilir vergi tutarının eklenmesi ile bulunan 2.500 YTL, Mart dönemi devreden vergisi olan 2.300 YTL’ den büyüktür. Bu nedenle “Mart Dönemi İade edilebilir KDV” tutarı 2.300 YTL olarak tespit edilmiştir.

4) Nisan, Mayıs ve Haziran dönemlerinde hesaplamalar yukarıdaki gibi yapılmış, Haziran döneminde kümülatif iade tutarı 10.900 YTL olarak hesaplanmıştır. Bu tutar, Bakanlar Kurulunca belirlenen 10.000 YTL’ yi aştığından mükellefin mahsuben iade hakkı doğmuş olmaktadır. Bu dönemde mükellefe 10.000 YTL’ yi aşan kısım olan 900 YTL mahsuben iade edilebilecektir.

5) Temmuz ayından itibaren iade hesabı aylık olarak yapılacak, yüklenilen – hesaplanan KDV farkı doğrudan o dönemin devreden vergisi ile karşılaştırılarak iade tutarı hesaplanacaktır. Bu nedenle tablonun “Önceki Dönem Sonu İade Tutarı” sütununa Temmuz döneminden başlayarak “sıfır” yazılmıştır.

Temmuz ayında yüklenilen-hesaplanan KDV farkı 2.800 YTL’ dir. Bu tutar aynı ayın devreden vergisinden küçük olduğundan tamamı mahsuben iade olarak talep edilebilecektir. Aralık ayına kadar iade tutarı bu şekilde hesaplanacaktır.